Глава 3. Фундамент инвестиционных переговоров и мотивы инвесторов

• Типичная ловушка инвестиционных переговоров: презентация-самолюбование

• Инвестиционные переговоры — это продажи

• Четыре целевые реакции инвестора на инвестиционное предложение, без которых не заключаются сделки

• Финансовые и стратегические инвесторы

• 23 инвестиционных мотива войти в сделку

— Максим, спасибо большое, что нашли для нас время.

— Все в порядке, ребят. Давайте рассказывайте.

— Ну смотрите. Наш проект — это…

Двадцать минут спустя начиналась вторая часть InvestBazar Осень-2016. Организаторы уже приглашали участников в зал. Команда за столиком успела пройтись по всем слайдам своей презентации и ответить на ряд уточняющих вопросов, которые возникали по ходу.

— Хорошо, ребята, пришлите мне ваш проект на почту. Я его покажу нескольким инвесторам из нашего сообщества. И если будет заинтересованность, свяжусь с вами.

Максим Чеботарев, руководитель клуба инвесторов ФРИИ (Фонда развития интернет-инициатив), приглашенный гость и эксперт, сидящий в группе судей InvestBazar, спешил в зал.

Стандартная презентация закончилась так же стандартно. Теперь проектной команде оставалось лишь ждать в надежде, что Максим сможет заинтересовать хоть кого-то из клуба инвесторов.

— Ну вроде все нормально прошло…

— Ну да. Приятный он чел. А мы молодцы! Все гладко прошло.

Или нет? Или что-то можно было сделать по-другому? Сделать лучше?

Классическое заблуждение начинающего предпринимателя заключается в том, что встречу с инвестором он воспринимает как звездный час сделки. «Достаточно дойти до собственно самого разговора, а там уж я развернусь во всей красе. Он точно даст денег!» И вот этот миг настал! Пришла долгожданная пора блеснуть, развернуть красочную картину своих планов, рассказать о себе любимом. А потом… осталось дождаться звонка с запросом реквизитов счета, на который нужно переводить деньги!

Однако проза жизни такова, что большинство подобных встреч заканчивается ничем.

Предприниматель уходит восвояси в ожидании звонка. Через несколько дней пытается уточнить, принято ли решение. А в ответ — либо невозможность дозвониться до инвестора, либо откладывание на потом, либо банальное молчание.

Почему так происходит?

Фундамент инвестиционных переговоров — продажи

Инвестиционные переговоры один в один похожи на продажу и развиваются ровно по той же модели: один человек что-то покупает, а другой что-то хочет ему продать. И любой профессиональный продавец понимает, что покупатель никогда не заплатит за то, что ему не нужно. Другими словами, невозможно продать человеку то, что хотите только вы как продавец. Покупатель платит лишь за то, что закрывает его потребности! Отсюда логичный вывод: если досконально не выяснишь потребности покупателя — сделки не будет. Это азы любых продаж.

Перенося эту же всем известную логику на инвестиционные переговоры, надо принять следующий постулат: мотивы и цели инвестора — первичны, ваш проект — вторичен. Это вообще не обсуждается! Сделки заключаются только тогда, когда вы как предприниматель находите вариант, в котором благодаря вашему бизнес-проекту инвестор реализует свои цели. Другими словами, ваш проект — это инструмент, с помощью которого инвестор достигает своих целей и решает свои задачи. Плохая новость, как и в любых других процессах продаж, состоит в том, что понимание мотивов инвестора никто не принесет вам на блюдечке. Это задача предпринимателя — потратить время и тщательно поработать над изучением целей, стоящих перед инвестором. Если не получилось этого понять, если вы ошиблись с мотивами инвестора, значит, вы как предприниматель поработали плохо и сделки можно не ждать!

Давайте попытаемся разобраться, а в чем, собственно, заключаются потребности инвесторов? Зачем инвесторы вкладывают свои кровные в чужие бизнес-проекты?

«Ну как зачем? — скорее всего, ответите вы. — Это же очевидно! Конечно, они хотят прибыли!»

Это-то понятно. Но как они выбирают между разными проектами? Допустим, вы инвестор и вам на почту прилетает 30 проектов. И каждый предлагает пресловутую прибыль. Куда вкладывать-то?

Вот тут-то и начинается самое интересное. Начинаем копать глубже и задавать более детальные вопросы: «О какой конкретно прибыли идет речь?», «Сколько денег (пожалуйста, в рублях, а не в процентах)?», «Когда я ее смогу получить на руки?», «В виде чего?», «Это фиксированный платеж, который падает ежемесячно?», «Или кругленькая сумма, которая капнет через два-три года?», «Или что-то еще?», «Если это больше, чем вложено, то на сколько больше?», «За какой срок?», «10 % сейчас или 30 % в конце года — что выбрать?» Оказывается, и тут нет одинаковых предпочтений.

Получается, что, говоря про деньги, каждый человек имеет в виду свою картину мира и исходит из собственных стереотипов. Каждый! Предприниматели с инвесторами к ним тоже относятся. Одним важны ежемесячные поступления. Другим — кругленькая сумма через три-четыре года. Третьим — нечто третье! А что будет, если мы, презентуя свой проект, начнем говорить о некой виртуальной прибыли… Без четких цифр, без сроков… Надеясь, что предложения как такового для любого инвестора достаточно? Продажа инвестиционного проекта попросту не состоится!

Инвесторы — разные люди. И мотивы дать вам денег у них тоже разные.

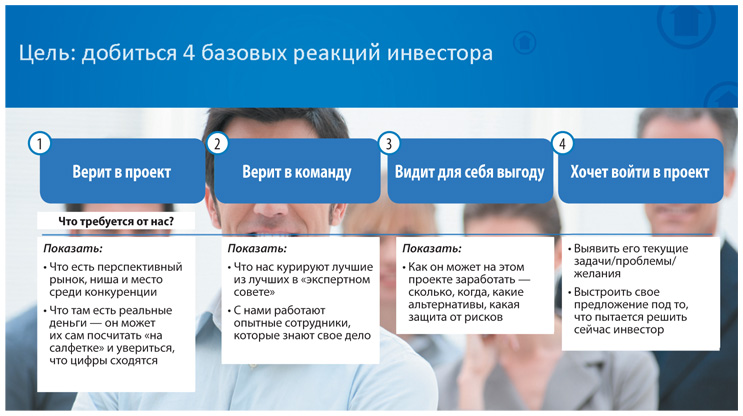

Когда мы работаем над задачей привлечь инвестиции, презентуя наш проект, мы должны вызвать четыре реакции инвестора. Если мы как предприниматели не добились хотя бы одной из них, сделка не состоится.

Итак, первая реакция: инвестор должен поверить в проект. То есть разделить с вами убеждение, что есть отрасль, в которой существует проблема, есть доступные ниши и те решения, которые вы предлагаете, принесут деньги.

Вторая реакция: вера в команду. Да, проблема есть, ниша есть, но кто будет эту бизнес-задачу решать? Поэтому очень важно, чтобы команда внушала доверие своими навыками, предыдущим опытом, профессионализмом.

Еженедельно мне на почту приходят десятки писем с различными проектами. Как вы думаете, в скольких из них есть информация о команде реализаторов? Всего лишь в половине! Можете себе представить? В каждом втором проекте вообще не пишется о том, кто дело-то делать будет. Почему важно это знать? Разберем на примере. Всем понятно, что, скажем, проекты в области электроэнергетики, нефтегаза и водоснабжения очень денежные. Так возьмите и реализуйте там парочку идей! Как вам? Появились сомнения? Ну конечно. Понятно, что бизнес прибыльный… Но не для меня это. Масштаб уж слишком большой (или маленький), опыта нет, душа не лежит и т. п. Лишь поэтому каждый инвестор твердит, что топ-команда с лажовым проектом лучше, чем лажовая команда с топ-проектом.

Понимая это, представьте, насколько выигрышно вы будете выглядеть на фоне других проектов, если хотя бы пару строк напишете про свою команду! Вы уже опередите как минимум 50 % претендентов! А если у вас еще нет команды и опыт не впечатляющий? Далее, во второй части книги, мы пройдемся по ряду методик, которые эту задачу решают.

Третья реакция инвестора: он должен увидеть в проекте свою выгоду. Часто во время встречи предприниматель в деталях раскрывает суть проекта, вкратце пробегается по команде и заканчивает презентацию фразой: «Нам нужно ХХХ миллионов». Точка. И вот ты, инвестор, сидишь и размышляешь: «Допустим, в проект я верю. Команда вроде тоже ничего. Хотят ХХХ миллионов. Ну и пусть хотят… Я-то тут при чем?» Возвращаясь к той же статистике флуда с проектами в моем почтовом ящике, хочу сказать, что лишь менее чем в 7 % приходящих проектов хоть что-то говорится о выгоде инвестора! Представляете? Как можно вообще что-то продать, если ты твердишь только о своих потребностях, не касаясь выгод для инвестора-покупателя?

Повторюсь: реакция инвестора — не некий дар свыше, а совершенно конкретный результат совершенно конкретной работы на встрече с совершенно конкретным человеком — с вами! Если вы не добились хотя бы одной реакции — это значит лишь то, что именно вы недоработали! Так что еще до встречи с инвестором важно поработать и с материалами, и с пониманием мотивов потенциального покупателя, с которым вы будете встречаться. (Во второй части нашей книги вы познакомитесь с самыми рабочими практиками.)

И наконец, четвертая реакция инвестора — это так называемое хочу. Желание и срочность!

«Ну да, проект хороший. Команда тоже ничего — способна его реализовать. Деньги, в принципе, там тоже заработать можно. Но-о-о-о… можно и не заработать. Особой горячки нет — могу вложиться… Но могу и подождать. Ничего страшного не произойдет, если я в этот проект не войду».

Желание появляется или нет только на личных встречах с инвестором. Оно также практически не зависит от того, насколько гладко вы составили презентационные материалы. В некоторых ситуациях реакция «хочу» носит иррациональный характер, но это не отменяет задачи предпринимателя поработать над этой реакцией инвестора. Еще раз повторюсь: если на встрече с вами инвестор не сказал «Хочу!» — значит, вы недоработали.

«Хочу — не хочу» инвестора базируется не только на его рациональных, осознаваемых им самим потребностях. Но и на эмоциональных, часто неосознаваемых мотивах, которые связаны с психотипом, личностными особенностями, конкретными обстоятельствами жизни, которые сейчас волнуют этого человека больше всего (все это мы детально разберем во второй части книги).

Все мы предполагаем, что, поскольку инвесторы — люди состоятельные, в жизни у них все уже и так хорошо. Так чего им еще нужно-то? Очередные яхты, самолеты? Ну или не так прямолинейно. Давайте отталкиваться от понимания того, что состоятельные люди — прежде всего люди целеустремленные. Они умеют ставить цели и достигать их. А деньги — это материальное выражение результатов их деятельности. Тут начинается самое интересное. Психология человека такова, что как только он фиксирует какую-то цель, то моментально узаконивает, с одной стороны, потребность в ней, а с другой стороны — недовольство текущим положением дел. Проще говоря: если я к чему-то стремлюсь, значит, мне в настоящем чего-то не хватает, я чем-то недоволен. И чем более успешен человек, тем больше и явственнее у него разрыв между желаемым и имеющимся.

Найти и определить этот разрыв, понять, чего именно не хватает инвестору, чем он недоволен и к чему стремится, и есть первичная задача предпринимателя. Важно не манипулировать инвестором или пытаться на него влиять, а действительно искренне попробовать поставить себя на место этого конкретного покупателя, погрузиться в его проблемы, расспросить, выслушать и понять, что ему действительно нужно. Исходя из этого, возможно, придется скорректировать свои аргументы и доводы. В InvestBazar мы называем такой подход «заботливыми продажами». Ты искренне тратишь уйму усилий и времени, чтобы прежде всего ясно понять, к чему стремится именно этот инвестор, от чего пытается избавиться, а уже потом корректируешь свой проект так, чтобы именно благодаря ему инвестор быстрее достиг своих целей. Инвестор — первичен, ваш проект — вторичен!

23 мотива инвестора

Итак, мы добрались до понимания того, что без глубокого знания истинных мотивов инвестора (а у каждого из инвесторов исключительно свои мотивы, не пересекающиеся с мотивами его коллег) нам не обойтись. Значит, пришло время разобраться, существуют ли некие типичные потребности и мотивы инвесторов? Можно ли заранее подготовиться к любому разговору или каждый раз придется импровизировать?

Хорошая новость: конечно, есть некие типичные варианты мотивации, которые могут помочь максимально эффективно подготовить свой проект к любым переговорам.

Для начала разделим всех инвесторов на две основные группы: это так называемые стратегические и финансовые инвесторы.

Стратегические инвесторы, как правило, уже работают в отрасли, в которой вы запускаете проект. Они понимают клиентов и бизнес-процессы, а также то, как от участия в вашем проекте может выиграть их текущая деятельность.

Финансовые инвесторы — это обычные люди, которые просто дают деньги, а отрасль, в которой вы планируете работать, для них нова.

Ниже вы познакомитесь с 23 вариантами мотивации инвесторов, которые мы собрали и классифицировали в рамках деятельности InvestBazar начиная с 2013 года. Некоторым мы дали образные прозвища, которые, на взгляд нашей команды, максимально точно описывают суть мотивов и потребностей, некоторые носят описательный характер.

Начнем с типичных мотивов финансовых инвесторов.

1. Серфер на Бали. Такой инвестор скажет: «Я даю тебе энную сумму денег, не буду углубляться ни в какие детали, мне они неважны, потому что я уезжаю в Таиланд или на Бали. Мне нужно, чтобы первого числа каждого месяца ты перечислял мне столько-то тысяч рублей. А что там у тебя в бизнесе происходит, меня не волнует».

2. Терпеливый. Финансовый рыбак, который закинул деньги как наживку, а теперь сидит и ждет, когда клюнет. Он хочет участвовать в прибыли, хотя и знает, что, скорее всего, в первые месяцы будут лишь убытки, зато, когда у предпринимателя появится прибыль, этот инвестор регулярно начнет получать существенные дивиденды. И этого он готов ждать.

3. Капиталист. Человек вкладывает определенную сумму и готов два-три года присутствовать в проекте, ничего не предпринимая. Но через это время, когда компания вырастет и его доля тоже, соответственно, возрастет в стоимости, он ее капитализирует, чтобы продать либо самому предпринимателю, либо кому-то еще за сумму, в разы превосходящую начальные вложения. К такой схеме любят прибегать не только частные инвесторы, но и стратегические, особенно фонды.

4. Есть мотивы бытового характера, например подушка для будущего. В данный момент человек занимает высокую должность или находится на госслужбе, но хочет обеспечить себе впрок пассивный финансовый источник, чтобы сохранить привычные доходы, когда уйдет со своей высокой должности или выйдет на пенсию.

5. Игрушка для… Человек входит в ваш бизнес с целью занять делом кого-то из близких: жену, любовницу, взрослого ребенка, маму, папу. Чтобы они зарабатывали и заодно обретали новый опыт.

Бизнес-кейс. В 2001 году я помог маме открыть частный детский сад «Остров сокровищ» в Нижнем Новгороде, дав ей определенную стартовую сумму и немного помогая вначале. Вместе со своей партнершей, которая тоже вложила деньги, они развивают это детское учреждение и работают в нем до сих пор. Дела идут настолько хорошо, что мама несколько раз в год ездит отдыхать за границу. Иногда я, глядя на нее, совершенно искренне говорю: «Мам, похоже, мне стоит у тебя поучиться, а то я порой явно что-то не то делаю!»

Так что, несмотря на название этого мотива — «игрушка», результаты здесь бывают совсем не игрушечные.

6. Ликвидность. В этом случае для инвестора не имеет значения, в какой именно бизнес вкладывать деньги; самое главное для него — уверенность, что он их не потеряет и в любой момент сможет вынуть из проекта. Потому что сейчас деньги у него есть, а потом может и не быть. Такие мотивы очень часто бывают у инвесторов-предпринимателей. Допустим, они находятся в процессе заключения сделки. Клиент уже внес предоплату, но предприниматель понимает, что эти деньги до завершения сделки будут несколько месяцев лежать без движения. На это время их можно куда-нибудь и вложить, но только на условиях немедленного получения обратно — полностью или частично — в нужный момент.

7. Эмоциональные мотивы, которые мы назвали хорошее дело. Необходимая вам сумма составляет небольшую часть в структуре расходов этого человека, и он без особого риска может сделать доброе дело, поддержать предпринимателя. Мотив: я поддерживаю тебя потому, что разделяю твою позицию или взгляды на проблему, которую ты собираешься решить. Этот мотив — на грани благотворительности, но в отличие от благотворительности здесь все-таки есть расчет на то, что вложения окупятся.

8. Личная симпатия. Очень часто это касается взаимоотношений противоположных полов: состоятельные молодые люди помогают проектам молодых девушек. Причем это распространяется не только на личные деньги инвестора. Это может касаться и государственной поддержки, и средств фондов, ведь любыми решениями управляет конкретный человек. Если он симпатизирует другому человеку, это абсолютно в порядке вещей и этим нельзя пренебрегать. С этим можно и нужно работать. Причем выделение денег или инвестиции могут быть как знаком внимания без обязательств, так и поступком, приводящим к некоторым обязательствам. Это не хорошо и не плохо, но, заключая такие сделки, важно открыто проговаривать ожидания обеих сторон. Имеют ваши обязательства подоплеку близости или нет? Или поддержка вашего проекта — просто благородный знак внимания?

9. Медаль на стену. Ваш проект может быть знаковым для инвестора. Например, покупка акций известной компании, хотя масштаб таких вложений и минимален. На этом принципе построена работа краудсорсинговых платформ, которые привлекают большое количество участников для покупки в складчину, например, коммерческой недвижимости. Так множество покупателей из регионов приобрели небольшие части офисного пространства в «Москва-Сити». И теперь для них является предметом гордости само осознание того, что они совладельцы «Москва-Сити». Это важный мотив с точки зрения статуса, хотя уровень доходности такой инвестиции может быть весьма средним.

10. К предыдущему мотиву примыкает медийный статус инвестиции. Ты понимаешь, что проект будет на виду и на слуху, не перестанет сходить со страниц газет и с телеэкранов, привлечет большое количество журналистов. Он будет постоянной темой интервью, встреч, мероприятий, на которых ты получишь возможность присутствовать как заинтересованное лицо. Естественно, тебя будут упоминать как инвестора, одного из соучредителей, ты попадешь в СМИ и твое имя станет узнаваемым.

Теперь перейдем к мотивам стратегических инвесторов.

Стратегические инвесторы — это прежде всего представители организаций отрасли, в которой вы запускаетесь. Инвестируя в ваш проект, они рассчитывают получить не только прибыль от вашего проекта, но и дополнительные выгоды для своей текущей деятельности.

Такие сделки происходят на разных этапах. Как правило, чаще всего проекты предпочитают «продаваться стратегам» на более поздних стадиях, когда уже достигают неплохих показателей. В этом случае есть возможность оценить проект более высоко, продать его дороже и, соответственно, получить более существенную сумму. Примеры таких сделок — покупка Facebook успешного приложения белорусских разработчиков MSQRD, или продажа Коркуновым своей марки шоколада компании Wrigley, а «Тинькофф» — своих пивных марок компании Sun InBev.

Такого рода сделки-поглощения могут происходить и на более ранних этапах. Таким образом крупные компании часто тестируют рынки. Стратегам этот подход выгоден как достаточно удобный инструмент чужими руками, но своими деньгами проверить эффективность или возможности того или иного направления.

Каковы мотивы стратегических инвесторов?

11. Основной и самый распространенный — купить долю рынка. В некоем регионе есть компания, которая владеет существенной долей рынка. Вместо того чтобы годами с ней конкурировать, тратить деньги, да еще без гарантии результата, проще купить эту компанию вместе с ее долей и занять доминирующую или по крайней мере существенную часть этого сегмента рынка.

12. Смежный мотив — убрать конкурента. Пример более крупного масштаба: в России происходило и происходит множество сделок, когда продовольственные компании покупаются для того, чтобы рано или поздно их бренды исчезли с рынка, а компания-лидер постепенно заместила их своими марками.

13. Купить команду. Это особенно часто происходит в области IT-проектов. У компании есть некий продукт. Непонятно, пойдет он или нет, имеет выгоду или не имеет, но в существующей психологии разработки явно есть потенциал, и если наложить этот инструмент на потребности основного бизнеса, может получиться очень большая выгода. Этим часто пользуются, например, компании Intel, Microsoft, Facebook и так далее. Причем как в России, так и за рубежом.

14. Получить экспертизу в конкретной отрасли или функции. Например, есть компания, которая занимается производством продуктов питания. Ее руководство видит возможность реализовать для обслуживания части клиентов специальное мобильное приложение, объединив этих клиентов в одну структуру. Один вариант — заказать такое решение в сторонней организации как элемент услуги. Другой — создать это направление у себя как бизнес-единицу, разработать конкретный шаблон на первый продукт, а потом предлагать его и другим компаниям. Во втором случае покупается команда, которая входит в проект. Она разрабатывает или дорабатывает решение, и продукт развивается дальше.

15. Выиграть время. Очень интересный мотив, игра: компания, скупая конкурентов, пытается либо скрыть падение какого-то текущего направления, либо реабилитировать свои неудачи в основном направлении, либо выиграть время, чтобы отложить признание нынешних убытков тем, что в будущем будет рост. Этим часто пользуются в той же интернет-отрасли или ретейле. Интернет-магазин или розничная сеть, теряющие выручку, начинают скупать конкурентов. Кажется, в целом бизнес как будто бы растет, но если сравнивать бизнесы по отдельности до покупки и после, то может оказаться, что в целом этот интернет-ресурс или розничная сеть теряют деньги. Благополучная внешняя картина скрывает негативные детали, в то время как владельцы и руководители просто выигрывают время.

16. Дать ответ конкуренту. Конкурирующая компания запускает успешное направление, и нам нужно на это ответить и срочно разработать аналогичное. Но мы не успеваем, и понятно, что только потеряем время. Лучше найти конкурента этого конкурента и купить его. На продуктовом рынке этим активно пользовались компании, производящие напитки. Coca-Cola в России купила соковый завод, Pepsico начала покупку другого сокового завода. Такие же «шахматные партии» наблюдались и с пивными, и с молочными компаниями.

17. Масштабировать то или иное направление за счет нового проекта. У компании есть либо клиенты, потенциально готовые покупать некую услугу, либо ресурсы, которые могут загрузить мощности. Поэтому, купив компанию, производящую эту услугу или обладающую нужными мощностями, ты автоматически начинаешь «выращивать» свою выручку. Например, есть завод по производству безалкогольных напитков. Владелец создал свои марки, но они еле-еле продаются. А мощности нужно загружать. И владелец начинает искать фактически конкурирующие марки напитков, которые хорошо продаются в других регионах, чтобы перенести их производство на свой завод, загрузить его мощности и таким образом получить перспективу развития на более широкой территории.

18. Усилить свою позицию, чтобы консолидировать смежные сектора отрасли. Допустим, у некого небольшого агропредприятия начинают выстраиваться отношения с торговыми сетями. Руководство предприятия понимает, что может поставлять в эти сети и другую продукцию. Доступ к финансированию также есть. Поэтому предприятие начинает искать компании смежного профиля. Если оно занимается мясом, то ищет производителей овощей, молочные, фруктовые и другие компании, скоропортящуюся продукцию которых также можно поставлять к его торговым партнерам по уже существующей системе дистрибуции.

19. Получить доступ к капиталу. Этот мотив есть у инвесторов, обладающих таким ресурсом, как доступ к крупному финансированию — государственному, международному, корпоративному или иному. Чтобы вписаться в госпрограмму поддержки, нужно соответствовать определенным условиям. Например, быть сельскохозяйственным или строительным предприятием. И если у тебя имеется такая фирма, ты понимаешь, что у тебя есть лоббисты, которые помогут реализовать твою заявку и получить доступ к деньгам. Люди, обладающие таким ресурсом, либо ищут партнеров, либо покупают компанию нужного профиля, чтобы получить деньги, которых хватит и на это направление, и на собственное, более важное для них.

20. Поддержать свое нерентабельное направление за счет покупки более рентабельного. Это актуально для компаний, пострадавших, к примеру, от кризиса. Компания еле дышит, в своей отрасли ей уже невозможно ничего делать по профилю, поэтому надо запустить хоть что-то работающее, чтобы просто поддерживать на плаву функционирование существующих бизнес-структур. Закрыть их нельзя, ведь есть обязательства перед партнерами и клиентами. Или же ты понимаешь, что, закрыв проект сейчас, на такой же уровень никогда больше не выйдешь.

21. Осуществить примерку. Часто инвесторы, знакомясь с проектами, смотрят далеко, стратегически, задавая себе вопрос: «А куда я двигаюсь?» То есть как бы примеряют, на что тратить время и силы.

Сотовая связь и кинотеатры нового формата начали развиваться в 90-х примерно в одно и то же время. Однако масштабы телекоммуникационных компаний сейчас несоизмеримо крупнее, нежели кинопрокатный бизнес. И еще в 90-е это предвидели те, кто анализировал, насколько могут вырасти оба эти бизнес-направления. Поэтому часто инвесторы в самом начале говорят: «Хорошо, у тебя есть текущий масштаб. Но если ты получишь требуемую сегодня сумму, сможешь ли за три-четыре года вырастить компанию до 10 млрд или нет? Если нет — мы уходим. Нам неинтересно».

Недавно у нас выступал один парень, который презентовал, на мой взгляд, очень хорошую разработку тестирования воды на предмет загрязнений. Его технология эффективна и относительно недорога для промышленных предприятий. Прибор прост в обращении и показывает результаты в течение пяти минут. Но проблема в том, что его рынок — это лишь несколько тысяч предприятий. Если все они купят по одному прибору, выручка составит всего 800 млн рублей. И на этом рынок закончится. Сегмент очень узкий. Относительно усилий, которые необходимо приложить, чтобы занять весь рынок или хотя бы его часть, такая потенциальная выручка несоизмеримо мала. Потому большинству венчурных инвесторов этот проект оказался неинтересен.

22. Предложить новое для текущих клиентов. Есть текущий бизнес с большой клиентской базой. Значительная часть клиентов заинтересована в получении совершенно конкретного дополнительного сервиса или продукта. Покупка ради этого новой компании позволит масштабировать бизнес, предоставляя уже существующим клиентам новый товар или услугу.

23. И наконец, построить дороже и дольше, чем купить. Есть отрасли, например банковская сфера, медицина или телекоммуникации, в которые нелегко войти. Нужен уставной капитал, лицензии и разрешения стоят очень дорого, и их получение занимает много времени. В таких случаях значительно выгоднее купить уже существующую компанию, которая, может быть, в этот момент как раз переживает трудности.

В продажах сегодня фаза выявления потребностей критична. Агрессивные продажи уже давно не работают.

В 90-е годы в России нередко можно было тот тут, то там встретить объявления: «Канадским представителям — не беспокоить». Вездесущие продавцы «канадских фирм» были натренированы на агрессивные методики продаж. Они буквально ловили покупателей за руку чуть ли не по дороге в метро, вымогали контакты родственников и знакомых, досаждали телефонными звонками, втюхивая всякий хлам — от кастрюль, поварешек и ножей до утюгов и пылесосов. Многие психологически не были готовы к такому давлению (на что, в общем-то, и делался расчет) и поддавались, покупая любую ерунду. При этом каждая продавленная и манипулятивная продажа воспринималась продавцами как доказательство эффективности их подхода к делу. А это, в свою очередь, приводило к очередному витку вылазок, «нападений» на несчастных покупателей и празднованию побед.

Времена таких продаж прошли. Покупатели научились вешать трубки, закрывать двери и проходить мимо. Малейший намек на агрессивную продажу вызывает сегодня резкое отторжение у любого человека. Что уж говорить об инвесторах, покупателях наших бизнес-проектов! Любой инвестор подспудно всегда готов к тому, что кто-то будет посягать на его деньги. И даже легкий намек на агрессивные продажи вызывает у инвестора однозначную реакцию — закрыться и игнорировать такого предпринимателя.

Сейчас время «заботливых продаж». Это совершенно другой формат. Ты должен осознавать, что ничего не сможешь просто втюхать, надавив на покупателя. Единственная возможность договориться с инвестором — понять, как благодаря твоему проекту он сможет реализовать свои потребности. Твой проект — это инструмент для достижения целей инвестора.

Одно из самых важных качеств любого успешного предпринимателя — умение от общих фраз переходить к конкретным задачам и действиям.

Алгоритм привлечения инвестиций

Получив представление о возможностях на предпринимательском поприще, увидев впечатляющие триллионы, лежащие на банковских депозитах физических лиц, не окупая инфляцию, разобравшись с типичными сдерживающими факторами, уяснив для себя три основных навыка успешного предпринимателя — поиск проектов, привлечение инвестиций и набор команды, — осознав, что инвестиционные переговоры — это обычные продажи, которые отталкиваются от потребностей инвесторов, разобравшись с 23 типичными мотивами стратегических и финансовых инвесторов, мы можем приступить к практическим инструментам упаковки вашего проекта для привлечения в него инвестиционных денег.

Когда начинающий предприниматель объясняет свое бездействие тем, что «нет инвестора, нет денег, вот и не запускаю, а когда найду — конечно, запущу», он этим выписывает себе своего рода «освобождение от работы», справку, которая дает возможность ничего не делать. И даже когда появляется инвестор, такой предприниматель теряется, тянет время и не назначает встречу. Ведь на самом деле не денег у него нет, а сам проект недостаточно проработан, и он это внутренне осознает.

1. Так что первым делом мы должны понять, насколько наш проект готов / не готов для того, чтобы двигаться дальше. Мы сами в него верим или пока не очень?

2. Только поверив в проект, имеет смысл работать над составлением базы инвесторов, искать их контакты.

3. И уже после этого можно готовить полностью пакет документов, с которым мы пойдем на встречу.

4. Следующий блок задач — подготовка к встрече с инвестором. Помимо стопки материалов о проекте важно понимать, с кем конкретно мы будем встречаться, что движет этим человеком, какова его цель. Для этого нам нужно заранее составить представление о его мотивах. При назначении встречи с инвестором неплохо бы уметь избегать возможных проволочек, лишних шагов, игнорирования наших запросов и прочих подобных «прелестей». Мы учимся фокусироваться на важном и ходить только на те встречи, которые максимально быстро приводят к деньгам.

5. Сам процесс переговоров имеет свои нюансы. Есть специальные навыки: с чего лучше начинать, как вести беседу, отвечать на возражения, заканчивать встречу, фиксировать договоренности и ускорять решения. Это самая муторная часть процесса привлечения инвестиционных денег, так как она требует больше всего времени. Вы будете попадать на публичные выступления, вести разговоры в лифте или бывать на личных встречах с глазу на глаз. В 80 % случаев это будет ваше общение с посредниками, брокерами и прочими представителями реального инвестора. А когда вы доберетесь до самого «кошелька» и убедите его, то можете стать жертвой саботажа «союзника» или развалить сделку на этапе deal breaker. На каждом из этих этапов существует длинный список методик, которые позволяют двигаться максимально коротким путем, не сбиваясь с курса.

6. Добравшись до юридического оформления сделки, неплохо иметь рядом с собой опытного юриста, который в связке с вами проработает полный пакет документов, учитывая все нюансы и тонкости ваших договоренностей в юридическом поле.

7. Ну и наконец, получив заветные деньги и перейдя к фазе «жизнь после сделки», полезно заранее знать о типичных ошибках, которых следует избегать, чтобы капитал, полученный с таким трудом, не просочился у вас сквозь пальцы из-за неверных решений или агрессивных посягательств на ваше успешное детище.

Эти семь шагов и есть основа движения от зачатия проекта до получения денег. Мы в InvestBazar следуем им с 2013 года.

Далее, во второй части этой книги, мы в деталях рассмотрим каждый из семи шагов.

Выводы: фундамент инвестиционных переговоров и мотивы инвесторов

1. Классическое заблуждение начинающего предпринимателя заключается в том, что встречу с инвестором он воспринимает как звездный час сделки. Мол, достаточно прийти, рассказать, и сразу деньги получу. В результате большинство инвестиционных переговоров похоже на шоу одного солиста, который рассказывает о себе любимом, а затем мается в ожидании вестей от инвестора.

2. Инвестиционные переговоры — это типичная продажа, где инвестор покупает или нет то, что пытается продать предприниматель. Фундамент любых продаж — выяснение мотивов покупателя. Не понимая мотивов покупателя-инвестора, невозможно ничего ему продать!

3. Любое согласие инвестора на вхождение в сделку предвосхищают четыре его базовые реакции. Инвестор должен поверить в проект, поверить в команду, увидеть в проекте выгоду для себя и выразить свое отношение к сделке словом «хочу!». Вызвать у инвестора эти четыре реакции — полностью задача предпринимателя. Если инвестор не проявил хотя бы одной из четырех реакций, сделки не будет.

4. Несмотря на то что все инвесторы рассчитывают на прибыль от своих вложений в бизнес-проекты, реальные мотивы могут быть очень многообразны. В целом есть 23 ярко выраженных мотива вхождения в бизнес-сделку финансовых и стратегических инвесторов.

5. Семь этапов алгоритма привлечения инвестиций включают: оценку проекта, поиск инвестора, упаковку пакета инвестиционных документов, подготовку к встрече, проведение встречи, юридическое оформление, жизнь после сделки. Все эти шаги в деталях будут рассмотрены во второй части этой книги.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК