Глава 6. Шаг 3. Пакет документов. С чем идти на инвестиционные переговоры?

• Что высылать инвестору, чтобы назначить встречу?

• Типичные ошибки, которые не доведут до разговора с инвестором

• Какой набор документов необходим до начала инвестиционных переговоров?

• Бизнес-планы vs инвестиционные тизер и меморандум

ЛИЧНАЯ ПЕРЕПИСКА АВТОРА В FACEBOOK

5 октября 2016 года

Олег

Михаил, приветствую.

Напишите, пожалуйста, по этому поводу Надежде Саломасовой (у меня в друзьях).

Михаил

Приветствую, Олег.

Это персональное предложение, поэтому не буду занимать Надежду для обсуждения.

Мне нужны деньги на поездку, в частности в Штаты, чтобы встретиться там с несколькими (без преувеличения) удивительными личностями, с кем мы должны будем в том числе решить вопрос с основными инвестициями: я хочу по миру купить/арендовать несколько островков в разных климатических зонах, чтобы реализовать (тоже без преувеличений) интересную авторскую концепцию островных тематических путешествий.

Насчет того, почему я решил привлечь эти маленькие инвестиции на поездку.

(Прошлая деятельность не принесла денег, зато принесла много чего другого, куда более ценного.)

Я предпочту выделить некоторую долю в компании, но зато буду расходовать время и силы непосредственно на острова, чем на бессмысленный заработок на эту поездку.

20 февраля 2016 года

Денис

Олеееееееееееееееег! Откликнись!

29 февраля 2016 года

Денис

Привет еще раз. Построил сам фин. модель по скриншоту и твоей статье про восемь методов оценки. Посмотри, если не трудно, правильно составил или нет?

1 марта 2016 года

Денис

Чувак, ты живой?

2 марта 2016 года

Денис

Олег, пожалуйста, ответь. Завтра встреча с инвестором, я всю информацию с твоей странички уже впитал. «Идеальный питч» прочитал (сделал пометки для встречи и ведения переговоров), сделал презентацию, основанную на твоем методе (инвестор верит в проект, верит в команду, видит для себя выгоду проекта, хочет войти в проект). Просто одним глазком посмотри…

1 марта 2016 года

Владимир

Здравствуйте, мне бы деньги на открытие дела, документы подготовить, а там с банком договорюсь, кстати, существуют венчурные фонды, с которыми труднее договориться, наверное, не знаю…

19 июля 2016 года

Сергей

Дай денег! Инстаграм твой не нашел!

Как однажды сказала острая на язык Коко Шанель, «у вас никогда не будет второго шанса произвести первое впечатление». Эта фраза известного модельера как нельзя более точно характеризует и суть общения по поводу инвестирования. Привлечение инвестиций — это ведь процесс, который может быть довольно продолжительным, и любой ляп с вашей стороны на этом долгом пути к заветным финансовым вливаниям может оказаться фатальным.

Начать разговор хотелось бы с уже знакомого нам сравнения процесса привлечения инвестиций с поиском своей второй половинки. Как в личных отношениях есть знакомства на одну ночь и завоевание той самой… на всю жизнь, так и в бизнес-партнерствах есть прецеденты, которые сформировали, к сожалению, уже очень устойчивые для русского языка жаргонизмы «развод», «кидалово», а есть практика надежных, взаимоподдерживающих деловых отношений, длящихся десятилетиями. Поэтому давайте начистоту: как ни одна девушка не хочет быть обманутой и «использованной», так и ни один инвестор не хочет связываться с поверхностными, снисходительными и оппортунистичными торопыгами-разводилами с их завышенным самомнением. Когда вы хотите построить прочные отношения со своей второй половинкой, вы, во-первых, всегда предельно уважительны с ней, а во-вторых, стараетесь! В общении с инвесторами вы тоже ровным счетом ничего не добьетесь без уважительного общения и старания. Если этот принцип априори вызывает у вас отторжение — закрывайте нашу книгу и прекращайте заниматься инвестпереговорами, потому как потратите уйму времени на результат, который в любом случае вас разочарует…

Приняв перманентное уважение и старание как первый принцип общения с любым инвестором, можно переходить к перенесению этого же принципа на подготовку материалов, которые предназначены для инвестиционных целей. С чего, как правило, все начинается? Когда мы, начав готовиться к встрече с инвестором, обращаемся за советом по этому поводу, то первое, что чаще всего слышим: составьте бизнес-план. Чтобы поглубже в это вникнуть, мы отправляемся в интернет, читаем книжки, ходим на тренинги — благо материалов по бизнес-планированию предостаточно. И всюду нам корректно рекомендуют составить бизнес-план максимально детально, полноценно раскрывая каждый блок реализации проекта, обязательно включив маркетинговые исследования страниц на пятнадцать, финансовую модель страниц на семь-десять, подробное описание бизнес-модели страниц на десять и т. д., и т. п. В итоге у вас рождается солидное, увесистое произведение в духе Льва Толстого, которое как минимум уважение уже вызывает.

Что же смущает?

Сомнение, а нужно ли все это…

Важно помнить: все, что мы создаем, имеет определенную цель. Это относится и к документам.

Для чего создаются бизнес-планы? Как правило, ради двух основных целей.

Первая — бизнес-план необходим команде проекта для внутреннего пользования. Когда я начну реализовывать проект, я должен точно и в деталях понимать, как и что буду делать. Кроме того, очень важно, чтобы мы всей командой двигались в одном русле, в рамках одного плана, с общим пониманием целей, сроков и инструментов достижения намеченных показателей.

Вторая область применения бизнес-плана более «формальна»: он необходим для общения с административным ресурсом или регулирующими учреждениями, которые связаны с бизнесом, например с банками, предприятиями с государственным участием, органами государственной поддержки, где можно получить субсидии, гранты и т. д. Процедуры в таких учреждениях регламентированы, существуют нормы, в том числе и обязательный пакет документов. Обязателен он и для вас, поэтому отступить от этих норм не получится.

Как вы думаете, сколько людей читают массивные тома «бизнес-макулатуры» с мольбами о поддержке? Один-два человека в каждой организации… не более. Ну возможно, еще просматривают менеджеры, выполняющие техническую работу, которые собирают пакеты документов, заполняют анкеты, дабы доложить наверх: «Полный пакет предоставлен». Те же, кто принимает решение, скорее всего, даже не заглянут в ваш выстраданный пухлый бизнес-план.

А теперь вернемся к пониманию нами образа типичного частного инвестора. Как мы с вами уже определили, частным инвестором может быть кто угодно — любой человек, у которого так или иначе скопились деньги. Обычно частным инвесторам есть чем заняться: профессиональной деятельностью, личной жизнью. Так что загружать себя некой дополнительной работой они не стремятся.

А теперь поставьте себя на место такого частного инвестора. У вас есть деньги. Вы решили их куда-то вложить и теперь хотите посмотреть проекты. Что делаете в первую очередь? Заходите на какие-нибудь интернет-порталы, посвященные инвестированию, и размещаете там свои контактные данные, как правило, начиная с адреса электронной почты. Что произойдет после этого с вашим почтовым ящиком? Буквально через пару дней он превратится в огромную свалку сообщений, в том числе и от маловменяемых людей. И с этого момента груда сообщений будет только расти, сначала до десятков в день, затем приблизится к первой сотне, а после 300–400 ежедневных входящих вы просто перестанете обращать внимание на этот безостановочный шквал.

Учитывая ограниченность времени, которое вы как потенциальный инвестор планировали уделять просмотру проектов, вал писем, который ежедневно вас захлестывает, вызывает некую метаморфозу в вашем сознании. Вместо того чтобы акцентировать внимание на поиске хороших проектов, вы сосредоточиваетесь на избавлении от шлака. То есть установка «найти» сменяется на «отсеять».

Это значит, что, увидев какие-то неприятные для вас флажки, вы, даже не открывая сообщения, дабы сэкономить время, просто нажимаете на кнопку «удалить».

Эту критическую метаморфозу в поведении инвестора на самом первом этапе соприкосновения с нами — этапе прочтения электронных писем — мы, предприниматели, не всегда учитываем.

Принимая это во внимание, давайте попробуем ответить на вопрос, в каком из двух вариантов вероятность, что наше письмо о проекте окажется в «корзине», выше: когда мы высылаем инвестору много информации или когда мало? Очевидно, что в первом. Получается, чем больше информации мы отправляем инвестору на первом этапе, тем больше шансов, что его что-то насторожит и он просто удалит наше письмо не читая.

То есть уже на первом этапе взаимодействия, просто отправляя безобидный e-mail, мы ступаем на «территорию конфликта». Возникает первое противоречие целей предпринимателя и инвестора. Инвестор говорит: «Мне надо время экономить. И вообще, у нас так принято. Высылай побольше в письменном виде, и я отвечу, интересно мне или нет». А мы, предприниматели, отвечаем: «Давайте я в общих чертах вам все опишу, и если это вам интересно, то предлагаю встретиться». Цель инвестора — сэкономить время (на все проекты не хватит!), цель предпринимателя — любым способом добиться встречи. Так что не питайте иллюзий: желания бежать встречаться с вами после первого же письма ни у одного инвестора не появится. И конечно, на этапе рассылки никакие бизнес-планы отправлять инвестору категорически не стоит. Излишняя и необъясненная информация всегда приводит к неверным выводам, на которые вы не можете повлиять, а эти выводы автоматически приводят к нажатию кнопки «удалить».

Ну и чтобы окончательно закрыть вопрос с бизнес-планами, давайте восстановим в памяти, что любые инвестиционные переговоры — это прежде всего продажа. А когда мы что-то продаем, то и документ с нашими предложениями должен быть заточен именно под эту единственную цель — продать. Но что продает бизнес-план? Да ничего. Он лишь содержит детальную информацию о том, как необходимо реализовывать проект. Соответственно, чтобы продать идею, нужно составить особый инвестиционный пакет документов.

В этой главе мы разберем четыре документа, которые необходимо подготовить до того, как вы начнете общаться с инвесторами. С точки зрения целей эти документы делятся на две группы: материалы для рассылки и материалы для переговоров. Разберем каждую из них в отдельности.

Материалы для рассылки

Более 90 % первых контактов с потенциальными инвесторами происходит в письменном виде. Вы пишете либо письмо на электронную почту, либо личное сообщение в социальных сетях. Более того, даже если первый контакт с инвестором будет личным или по телефону, он все равно закончится словами: «Ну хорошо, вышлите мне что-нибудь по почте!»

Давайте снова вернемся к вопросу цели. Для чего мы пишем инвестору?

Вроде бы ответ очевиден: чтобы он поверил в наш проект и согласился дать денег, не так ли? А вот и нет! Наша задача в рамках любого, особенно первого, письма инвестору одна — назначить встречу! Личную или хотя бы по «скайпу». Должен произойти контакт, так сказать, глаза в глаза. Это закон: анонимы анонимам по почте деньги не высылают. Люди дают инвестиционные средства другим людям только после того, как встретятся. Если предприниматель звонит, шлет письма, но ни одной встречи организовать у него не получается, значит, денег он не получит.

Повторюсь: все, что мы делаем до встречи, нужно ради одной цели — назначить эту встречу. Никакую другую задачу мы на этом этапе не решаем! Не пытаемся убедить инвестора, что он сам великий, что наша идея сработает и что встреча с нами — большая удача для него. Ничего такого! Наша задача — правдами и неправдами уговорить инвестора встретиться с нами.

Исходя из этой узкой цели, мы и готовим материалы для рассылки. Они включают в себя шаблон письма и инвестиционный тизер.

Шаблон письма

Итак, что же высылать инвестору? Что ему писать? Очевидно, что времена официозных писем на дорогой бумаге с вензелями, шапками, подписями, печатями и прочей бюрократической атрибутикой мы все уже благополучно пережили. Это прошлый век. Частные инвесторы, как и большинство обычных людей, читают электронную почту или присланные им личные сообщения в соцсетях. Более того, это чтение происходит чаще всего с мобильного телефона.

Что это нам дает? Во-первых, понимание: сообщения доходят моментально. Во-вторых, мы осознаем, как велика конкуренция с другими информационными потоками. И в-третьих, архиважно в таком формате общения правильно оформить свои мысли.

Что я имею в виду? Будет ли инвестор заморачиваться и открывать приложение к письму, весящее десятки мегабайт и требующее уймы времени на скачивание? Захочет ли инвестор читать ваш опус, который даже в word-формате на компьютере занимает три-четыре страницы текста? Откроет ли инвестор ваше послание, если в заголовке высветится банальщина вроде «Инвестиционное предложение» или спамовский креатив типа «Не упустите шанс заработать на…»? Нет, нет и нет. Разберемся со всем этим по порядку.

Начнем с заголовка. Заголовок должен быть коротким и целиком помещаться на экране мобильного телефона. Более того, хорошая практика — перед отсылкой письма инвестору направить его на собственный ящик и попробовать открыть со своего мобильного телефона. Проверьте, читается ли заголовок в общей ленте сообщений? Достаточно ли ясно он выражает то, что вы хотите сказать? Возникает ли после прочтения заголовка желание открыть письмо? Опять же, не переборщите с креативом. Сохраняйте уважительный тон. Хорошим примером могут быть варианты:

• «3 млн руб. под 20 %. Открытие частного детсада»;

• «Инвестпроект “Поместье. рф” — 600 млн руб. за 3 года».

Сделайте несколько вариантов заголовка, вышлите их своим друзьям, максимально разбирающимся в потребностях целевой аудитории инвесторов, и спросите, какие из вариантов они считают наиболее удачными.

Теперь перейдем к структуре и содержанию самого письма.

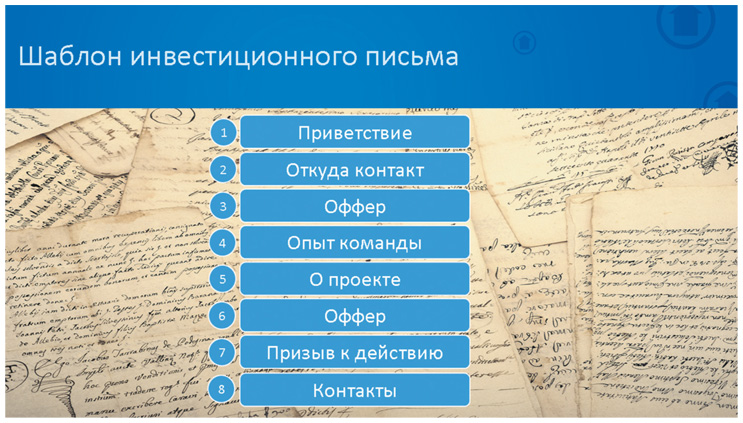

В шаблоне инвестиционного письма должно быть восемь информационных блоков. При этом все время помним, что основная наша задача в рамках данного письма — сделать так, чтобы инвестор захотел с нами встретиться. Разберем каждый из восьми блоков.

1. Приветствие. Скорее всего, вы, как и большинство предпринимателей, будете в коммуникации со всеми инвесторами работать с одним шаблоном письма. При этом помните, что письма, составленные явно под рассылку, спамерски, вызывают раздражение. Поэтому постарайтесь хотя бы к каждому отдельно взятому инвестору обращаться лично, по имени.

2. Источник контакта. Обязательно нужно уточнить, откуда вы получили данный контакт. Часто бывает, что вы либо не можете сослаться на человека, который вам его предоставил, либо контакт взят из открытых интернет-ресурсов. В большинстве случаев достаточно общей формулировки из серии: «Мы нашли ваш контакт на интернет-порталах, посвященных инвестированию. Если мы правильно поняли, вы рассматриваете проекты для инвестиционных целей».

3. Оффер. Не растягивайте вступительную часть и сразу переходите к так называемому офферу — конкретному предложению и инвестиционной выгоде. Типичный оффер формулируется следующим образом: «Предлагаем вам войти в действующий (новый, открывающийся…) проект в такой-то отрасли (открытие детского центра, мастерской, магазина и т. д.) в таком-то городе с вложениями такими-то и доходностью такой-то тогда-то». Помните, что инвестор выбирает проект, примеряясь: его ли это размер вложений, хороша ли доходность, удобна ли география проекта, понимает ли он эту бизнес-отрасль? Дайте ответы на эти вопросы в самом начале письма, иначе есть риск, что инвестор утонет в ваших объяснениях и не дойдет до сути предложения.

4. Опыт команды. Здесь, как правило, лучше всего написать «Коротко о нас: …» и после двоеточия действительно коротко, в две-три строки, перечислить самые значимые достижения вашей команды: «Мы того-то и того-то достигали там-то и там-то, делали то-то и то-то там-то и там-то», факты, цифры, даты. Этот блок должен вызвать у инвестора уважение к результатам команды и желание узнать: что, интересно, она задумала на этот раз?

5. О проекте. Так же коротко, экономя объем письма, описываем суть бизнес-проекта. Есть очень полезный принцип наиболее результативного донесения сути идей. Когда мы рассказываем о бизнесе, то фактически говорим о виртуальных концепциях. Бизнес сам по себе ведь нельзя потрогать руками. Невозможно воочию увидеть все его взаимосвязи. При этом мы знаем, что легче продавать осязаемые предметы, нежели неосязаемые идеи. Так какая же практика наиболее эффективна для донесения идей до третьих лиц? Здесь нам с вами повезло, так как одни из лучших продавцов бизнес-идей уже сделали за нас всю домашнюю работу. Я говорю о консультантах великих международных компаний, таких как McKinsey или Boston Consulting Group. Их основная работа — оценка текущих неосязаемых бизнес-процессов, а также выработка и донесение до клиентов новых, еще более эффективных, но столь же неосязаемых бизнес-процессов. Единственное осязаемое в их работе — распечатанные презентации, которые стоят миллионы долларов, а ценностей приносят на миллиарды. Так что мы можем взять для себя у опытных международных консультантов компаний с практически вековой историей?

Оттолкнемся от проблемы. Работая над каким-либо проектом, мы так глубоко погружаемся во все его детали, что, в конце концов, начинаем предполагать, часто непроизвольно, что каждый встречный настолько же хорошо понимает всю ситуацию, проблематику и т. п., с которой мы имеем дело. В итоге получается, что, встречаясь с инвестором, мы сразу вываливаем на него некое решение, которое придумали, и потом начинаем засыпать его деталями. Инвестор же, в отрыве от контекста, уже не слушает, а лишь пытается понять: «А вся эта ерунда вообще нужна кому-нибудь?» Чтобы избежать такой расхожей ошибки, более эффективно — доносить любую идею в три обязательных шага: контекст — проблема — решение проблемы. Это гораздо эффективнее.

Шаг 1. Контекст. Опишите ситуацию на рынке. Емкость такая-то (в рублях, долларах), растет с такой-то динамикой, прогнозы такие-то, игроки такие-то, есть такие-то тренды.

Шаг 2. Проблема. Очень важный принцип, который у большинства предпринимателей базово отсутствует: «проблема должна болеть», или «наступайте на мозоли». В эпоху позитивного мышления, когда «проблем нет, есть возможности» и т. п., мы привыкли практически на автомате пропускать обсуждение любых отрицательных моментов и сразу фокусироваться на том, как будем с ними разбираться. Более того, это хорошая черта для предпринимателя: не «размазывать сопли», а сразу концентрироваться на деятельности. Но в продажах идей она сильно мешает. Потому что без понимания, насколько проблема действительно серьезна, инвестор не сможет достойно оценить важность вашего варианта ее решения. Поэтому необходимо четко и кратко сформулировать основные проблемы, которые существуют в вашей отрасли, и желательно понятным бытовым языком, чтобы любой инвестор мог спроецировать эту проблему на себя, подумав: «Точно! Это и впрямь всех уже достало!»

Шаг 3. Решение проблемы. Тут вы коротко описываете свою бизнес-идею, разумеется, с акцентом на том, как будете решать те самые перечисленные ранее проблемы. В этом же блоке вы даете текущий статус вашего проекта (только запускаемся, работаем уже три года и т. п.), поясняете, где планируете быть через три-пять-семь лет (выручка, прибыль, масштаб, география и т. п.) и сколько денег требуется для достижения этих целей.

6. Развернутый оффер. Вы более детально, но при этом тоже достаточно кратко описываете условия для инвестора. «Ищем сумму от … до …, готовы рассматривать долевое участие, заемное финансирование и иные комбинации того и другого». При этом лучше указывать максимально размытые границы, чтобы сориентировать инвестора, но при этом не загонять в рамки жестких условий, которые могут отвернуть его от вас.

7. Призыв к действию. Задача вашего первого письма — не вовлечь инвестора в проект или убедить в том, что проект крутой, а добиться того, чтобы он захотел запросить у вас больше информации или встретиться. Поэтому заканчиваем письмо приблизительно следующей фразой: «Предлагаем организовать короткую встречу минут на пятнадцать-двадцать, чтобы обсудить детали проекта. Пожалуйста, подскажите, когда и где вам было бы удобно?»

8. Ваши контакты. Ваши имя, фамилия, должность в рамках проекта, контактный телефон и электронная почта. Все должно быть очень удобно для инвестора — предоставьте ему максимально простую возможность связаться с вами, не заставляйте искать ваши контакты среди массы текста и материалов.

Как правило, хорошей практикой является ссылка (где-нибудь в районе блока «Оффер» или «О проекте») на приложение, в котором можно найти более подробную информацию о проекте. Таким образом вы еще и используете возможность прикрепить к электронному сообщению инвестиционный тизер.

Пример письма инвестору

Игорь Александрович, добрый день!

Мы получили Ваш контакт из списка участников конференции «Все об инвестициях», которая проходила пару месяцев назад в Санкт-Петербурге. Если мы правильно поняли из Вашего выступления, Вы рассматриваете проекты для инвестирования.

Разрешите предложить Вам рассмотреть вхождение в наш действующий с 2010 года проект по организации детского досуга в Санкт-Петербурге с целью его расширения на территории РФ с вложениями от 5 млн рублей и доходностью для инвестора от 35 % годовых со второго года работы.

Коротко о нас:

— команда из пяти человек, работающих в области детского образования и досуга с 1998 года. Имеем опыт предпринимательской деятельности с проектами, которые достигали годовой выручки до 70 млн рублей. Наша текущая аудитория клиентов и подписчиков составляет более 150 000 человек.

О проекте:

— В России с 2008 по 2014 год был достигнут пик рождаемости, при этом динамика ежегодной рождаемости продолжает держать высокие показатели. Сейчас наша аудитория составляет ХХ млн детей, которым нужны качественное образование и досуг. Муниципальные заведения удовлетворяют спрос лишь на ХХ%. Частных заведений критически не хватает. С 2010 года мы создали небольшую сеть из пяти детских центров в Санкт-Петербурге, которые успешно развиваются и показывают ежегодный рост. Текущая выручка по нашим центрам составляет более 65 млн рублей в год. Мы планируем развить свою сеть, начиная с шести регионов, с которыми у нас есть предварительные договоренности, а затем открыться в Москве. В итоге цель — 20 заведений по РФ с годовой выручкой в 250 млн рублей.

Для организации первого шага мы ищем инвестиции в размере 5 млн рублей, к которым добавим 5 млн рублей из собственной прибыли. Это позволит нам открыть первые пять новых заведений в регионах. Детали проекта Вы можете увидеть в короткой презентации в приложении к письму. Мы хотели бы предложить Вам рассмотреть вложения в наш проект в размере 5 млн рублей и с доходностью в размере от 35 % годовых со второго года работы. Готовы обсуждать варианты как заемного, так и долевого финансирования.

Мы предполагаем, что Вам могут потребоваться дополнительные данные, поэтому позвольте предложить короткую встречу минут на пятнадцать-двадцать в удобном для Вас месте и в удобное время, чтобы быстро и эффективно пройтись по всем возможным вопросам. Пожалуйста, подскажите, когда и где Вам была бы удобна такая встреча? Мы под Вас подстроимся.

С уважением, Агафья Ратиборова

ООО «Дети-интеллигенты»

+7 ХХХ ХХХ ХХ ХХ

Тизер

Инвестиционный тизер — это документ, который мы высылаем инвестору приложением к письму и который это письмо усиливает. Он должен вызвать у инвестора горячее желание с вами пообщаться.

По-английски tease означает «дразнить», поэтому цель такого документа — раздразнить, пробудить интерес к вам и вашему проекту. Хороший тизер должен вызвать у инвестора реакцию «о, а это интересно!» и желание получить больше информации по вашему проекту. Причем добровольно!

Существует множество мнений относительно идеального содержания типичного тизера. Я приведу пример структуры, которая давала наилучшие результаты резидентам InvestBazar с 2013 года. Как правило, качественный тизер состоит из трех блоков и отвечает на три вопроса.

Первый: кто вы и почему вам можно верить?

Второй: что за проект вы предлагаете, его краткое описание, сжатый вариант презентации.

И третий: сколько денег вам нужно и на какие задачи?

В тизере, как и в тексте самого письма, все должно быть сформулировано очень лаконично. Не растекайтесь мыслью по древу. Кроме того, важно знать, что существует два формата, два варианта составления тизера.

1. Более консервативный формат подходит для профессиональных инвесторов. Это одностраничный файл с максимально сжатой, сухой информацией — без картинок, разве что со стилизованными графиками. Такие тизеры любят в серьезных финансовых институтах, банках, крупных организациях и фондах.

Судя по практике InvestBazar, малым предпринимателям, особенно из реального сектора, этот вариант подходит менее всего, потому что с профессиональными инвесторами они почти не встречаются.

2. Визуальный формат. Короткое, на двух-трех страницах описание с графиками, таблицами, фотографиями, которые вызывают доверие и создают эмоциональный фон. Для частных инвесторов мы делаем тизеры, которые можно не только почитать, но и посмотреть. Большинство людей — визуалы и легче воспринимают информацию глазами. Поэтому мы делаем тизеры на двух-трех страницах (не больше). Но обязательно включаем туда графические иллюстрации и фотографии.

Два примера инвестиционных тизеров

Пример по проекту Innovate, который мы запускали в 2012 году, когда привлекали первый раунд инвестирования. Этот тизер помог нам привлечь первые 4,5 млн долларов.

Первый слайд. Краткая предыстория Innovate. Кто мы такие? Мы новая компания на рынке, которая тем не менее имеет за плечами опыт выведения на рынок успешных торговых марок, таких как энергетик Tornado. Мы с нуля сделали то-то, в 2011 году достигли такой-то выручки, а в январе 2012-го компанию успешно продали. В 2012 году, соответственно, планируем такую-то выручку. Ссылки на статьи о нас, картинки, фотографии.

Второй слайд. Что такое Innovate сейчас? Зарегистрирован там-то. Первый продукт можно посмотреть здесь. Первая выручка пошла с такого-то периода, текущее финансирование у нас такое-то, операционные показатели будут такие. То-то, то-то сделали, подписаны такие-то договоры, вот наши марки, вот наша география, здесь мы сейчас присутствуем. Тоже все информационно насыщенно и выглядит привлекательно.

И третий слайд. Потребности Innovate. Бурный рост невозможно финансировать за счет собственной прибыли, поэтому компанией привлекается стороннее финансирование. Нужно столько-то, вот примерные прогнозы прибыли и убытков. Еще больше фотографий продуктов и мероприятий, которые мы проводим.

Что можно понять из такого тизера? Красочно, интересно, видно, что ребята знают, о чем говорят, там явно происходят события, компания явно работает и развивается. Интересно узнать побольше деталей и цифр?

А вот более сухой вариант — для финансовых аналитиков. Скорее всего, начинающему предпринимателю такой формат презентации делать не нужно. Но построена она по такому же принципу: краткое описание компании, краткая информация о рынке, отрасли. Кратко обозначена стадия проекта, его текущее состояние, производство, продажи, маркетинг, персонал, финансирование, финансовые показатели.

Подготовив шаблон письма и тизер, мы полностью готовы к отправке нашего предложения инвесторам с самой главной целью на уме — любой ценой назначить встречу. Хорошей практикой является проведение звонков по результатам рассылки. Если у вас есть и электронный адрес, и телефон инвестора, то, выслав ему письмо с тизером, сразу же и позвоните. Скажите, что отправили письмо с инвестиционным предложением, но хотели бы уточнить, верен ли адрес. Спросите, когда ему удобно будет посмотреть информацию и когда можно позвонить, чтобы коротко проговорить детали. Или, возможно, инвестору уже удобно указать место и время короткой встречи на 15–20 минут, куда вы могли бы подъехать, привезти образцы и обсудить все детали. Такие короткие звонки кратно увеличивают результативность рассылок.

И вот вы получаете заветное «Давайте встретимся». С одной стороны, конечно, прыгаете от радости, но с другой — понимаете, что к встрече-то нужно еще подготовиться. Поговорим о двух документах, которые как раз и пригодятся для личной встречи с инвестором.

Документы для встречи

Инвестиционный меморандум

…Или инвестиционная презентация. Это основной продающий документ, который вы показываете во время личной встречи с инвестором. Структура его в чем-то будет повторять логику вашего первого письма. При этом в презентации будет, конечно, больше фактов, цифр, деталей, примеров и образов.

Есть важное правило, которого стоит придерживаться при составлении любой презентации: человек, прочитавший презентацию сам, без вашего присутствия, должен прийти к тем же выводам, к которым вы его хотели привести. Для этого полезно составлять презентацию, придерживаясь следующей последовательности действий.

Во-первых, начинайте с формулировки ключевых 12–17 тезисов в обычном документе Word. Это своего рода список слайдов презентации, через которые вы хотите провести инвестора. Тезисы должны быть короткими, емкими и связанными, то есть каждый последующий должен вытекать из предыдущего. Они в итоге станут заголовками слайдов вашей презентации.

Создавая презентацию, сделайте в ней те же 12–17 слайдов, последовательно размещая на каждом ваши тезисы в виде заголовков по принципу 1 заголовок = 1 слайд.

И наконец, поочередно наполняйте информацией каждый слайд, исходя из принципа, что и текст, и графики, и таблицы, и стрелочки, и картинки и т. п. служат одной цели — подкрепить тезис, который вынесен в заголовок.

Теперь давайте разберем, из чего должна состоять хорошая инвестиционная презентация-меморандум. На этот счет, опять же, есть много мнений. Я хочу акцентировать ваше внимание на структуре, которая с 2013 года помогла сотням проектов с русскоговорящими основателями, находящимися более чем в 40 странах мира, привлечь совокупно более 1 млрд рублей инвестиций от частных инвесторов через платформу InvestBazar.

1. Начнем с первого слайда. Какова цель нашей презентации? Нас часто заносит в самолюбование великой идеей нашего бизнеса, и мы пишем: «Хотим презентовать вам проект “Открытие кафе” (или “Создание нового приложения” и т. д.)». Помните: в инвестиционной презентации мы не продаем ни кафе, ни приложение. Мы продаем бизнес-проект, на котором инвестор может заработать. Поэтому, как уже упоминалось ранее, на первом слайде важен не сам проект с описанием, а так называемые факторы пристрелки для инвестора: размер инвестиций, дохода, география, и лишь потом — знакома отрасль или нет. Если инвестор с первого же слайда не увидит ответов на эти вопросы, велика вероятность, что он не будет читать или слушать презентацию дальше.

Повторяем то, что уже сформулировали на этапе составления письма, и выносим это же на первый после обложки слайд: «Предлагаем войти в такой-то проект на такой-то стадии в таком-то городе с такими-то вложениями и такой-то доходностью тогда-то». Сразу! Это должна быть самая первая информация для инвестора в презентации.

2. Второй слайд — об опыте команды. Еженедельно мне в социальных сетях и на личную почту приходят десятки презентаций с проектами. Как вы думаете, в скольких из них имеется хоть какое-то упоминание о команде? В половине. Уверен, вы помните, как в главе про выбор бизнес-ниши мы говорили о том, что идея в отрыве от реализатора не имеет ценности. Изящные девушки вряд ли будут заниматься щебнем, а брутальные парни — пилингом или маникюрным сервисом. Описание команды критически важно для любого проекта. Причем старайтесь избегать здесь банального набора фотографий с Ф. И. О. и должностями: мол, это я — генеральный директор, а это Семен — по продажам и Даша — маркетинг. Инвестору неважно, в какие ролевые игры вы решили поиграть. Ему важно увидеть, есть ли у команды опыт, наработанные достижения, которые подтвердят, что ей по силам цель, поставленная этим новым проектом.

Так что ваша задача — в этом блоке сжато и лаконично написать об опыте каждого важного участника команды, с фото, привести факты о прошлых достижениях с цифрами (миллионы выручки, тысячи подписчиков, количество охваченных регионов, обученных сотрудников, километры, килограммы, литры). Факты, в отличие от расплывчатых фраз «признанный специалист в…», конкретны и сразу снимают кучу недоверчивых вопросов. Помещайте логотипы известных компаний, в которых вы работали, которые являлись вашими клиентами или поставщиками. Если же опыт вашей команды пока не очень впечатляет, добавляйте информацию о команде вашего экспертного совета (механизм набора которого мы обсудили в предыдущих главах), предварительно, конечно, согласовав размещение этой информации с самими экспертами.

Ваша задача на этом слайде — достичь от инвестора следующей реакции: «Предложение на первом слайде интересно. Команда? Достойные ребята. Ну-ка посмотрим, что они там задумали?»

На данном этапе инвестор должен быть в нетерпении от желания побыстрее узнать, что же это за проект вы реализуете. И это органично подводит вас к собственно донесению до инвестора вашей бизнес-идеи.

3–5. Блоки три, четыре и пять как раз и посвящены раскрытию сути вашей бизнес-идеи. Как мы уже поняли на этапе написания письма, критически важно доносить любую идею в три шага: контекст — проблема — решение проблемы. Эта методика десятилетиями отлично оправдывает себя по всему миру и позволяет не вводить инвестора в ступор, когда он начинает гадать: «Ну и что тут такого? А это вообще надо кому-нибудь?»

Начинаем, как всегда, с контекста. Опишите, на каком рынке будете работать: каковы его емкость в выбранной валюте, динамика роста, прогнозы, игроки и общие тренды. Старайтесь не раздувать этот блок и уложите его в один — три слайда, придерживаясь все того же принципа «вывод — в заголовке, а детали (таблицы, графики, картинки и т. п.) доказывают, что этот вывод верен».

Далее переходим к одному-двум слайдам с описанием проблемы. Максимально простым, даже бытовым языком описывайте проблемы так, чтобы любой человек мог, видя или слыша это, согласиться и начать сопереживать. Тут вам нужна хотя бы невербальная реакция инвестора вроде: «Точно! И как же это задолбало!»

После этого наконец приступайте к описанию своей идеи. Начинайте, конечно, с перечисления решений тех проблем, о которых вы только что рассказали на предыдущем слайде. На контрасте с самими проблемами, которые уже нашли отклик у инвестора, ваше решение будет выглядеть очень выигрышно и не вызовет вопросов. За описанием бизнес-концепции нужно показать, на какой фазе вы находитесь сейчас, чего уже достигли (описательно и учитывая финансовые показатели — как минимум выручку и прибыль). И завершаете вы этот блок своими планами на три-пять-семь-десять лет. Каким станет бизнес с точки зрения достижений, географии, бизнес-направлений, клиентов? Какие будут финансовые показатели — выручка, прибыль? Блок по бизнес-идее правильно также заканчивать финансовой моделью, которая на верхнем уровне показывает, какого масштаба данный бизнес достигнет в период планирования и какую прибыль можно ожидать.

6. Переходим к деньгам. Удивительно, но около четверти проектов, еженедельно приходящих мне на почту, вообще не содержат информации о необходимом финансировании. Получается, что люди рассказывают о чем-то для них важном, но даже не могут сформулировать, какая поддержка им нужна для роста. Есть и такие, кто попросту канючит: «Мы не можем запуститься, поэтому дайте деньги, пожалуйста, пожалуйста…» Очевидно, что оба таких подхода ничем хорошим не заканчиваются.

На предыдущих слайдах вы убедили инвестора в востребованности своей идеи, показали свой текущий статус и сформулировали ваши планы на будущее. Теперь самое время сказать, какие ресурсы нужны для реализации этих планов. Под заголовком «Потребность проекта» вы формулируете запросы: «Для достижения данного роста мы привлекаем инвестиции в размере XXX. Данные средства пойдут на то-то и то-то. Предпочитаемый график траншей такой-то».

Обязательно поясняйте, на что пойдут деньги. Лучше всего делать это в виде круговой диаграммы, которая показывает, какая доля из 100 % на какие нужды идет. Также обязательно покажите удобный вам график финансирования, который спокойно можете взять из закладки «ДДС» вашей финансовой модели. Почему это важно? Представьте, что общая потребность вашего проекта в инвестициях составляет 10 млн рублей. Инвестор может, увидев эту сумму, подумать: «Жаль. Хороший проект. Но у меня сейчас только 7 млн». Однако вы при этом не упомянули, что, во-первых, первый необходимый транш как раз и составляет 7 млн, а второй нужен только через шесть месяцев, и во-вторых, вы готовы рассматривать привлечение нескольких инвесторов с меньшими суммами. А вот зная это, ваш инвестор, не задавая вопросов, поймет, что ваш проект ему подходит.

7. Выгода инвестора. На этом слайде более развернуто покажите альтернативы выгоды для инвестора. Альтернатива 1, альтернатива 2; все в заем или все в долю, либо комбинация этих вариантов. Доходность при каждой альтернативе. Дополнительные условия, предпочтения. Не выставляйте слишком жестких условий и не придумывайте кучу альтернатив, в которых можно запутаться. Двух-трех вариантов будет достаточно.

8. И последняя страница, естественно, контакты.

Не усложняйте инвестору жизнь такой ерундой, как поиск ваших контактов  .

.

Общее замечание: старайтесь, чтобы в целом ваша инвестиционная презентация-меморандум состояла не более чем из 15–20 слайдов. Забегая вперед, скажу: у вас должно быть готово два сценария разговора с инвестором — на три минуты и на 15–20 минут. Причем и тот и другой должны работать с одной и той же вашей презентацией. В трехминутном варианте вы должны успеть сжато и уверенно пройтись по всем тезисам, которые вынесены в заголовки слайдов. Причем ваш рассказ должен представлять собой единую связную историю. При втором, более длинном сценарии разговора заставьте себя уложиться в 15–20 минут прямой речи, после чего перейдите к вопросам-ответам. Более длинного монолога ни один инвестор не выдержит. А если он начнет вас перебивать, то есть риск, что потеряет логическую нить вашего рассказа и не придет к желаемому для вас выводу. Так что нещадно сокращайте количество слайдов до целевого, чтобы выглядеть более профессионально и максимально быстро достигать нужного вам результата — убеждения инвестора и привлечения его денег.

Для экономии времени можете скачать пример инвестиционной презентации, которая соответствует всем вышеупомянутым правилам, по ссылке www.InvestBazar.com/presentation.

Таблица «Возражение — аргумент»

Любой профессиональный продавец помнит мантру: «Продажи начинаются со слова “нет!” от клиента». Другими словами, если с вами согласились сразу, без возражений, то это не ваша заслуга. Вы как продавец и не поработали. В реалиях переговоров с инвесторами все происходит по тем же принципам. Если инвестор после первой же встречи без вопросов дал вам денег, то вы просто счастливчик. Но не рассчитывайте, что так будет всегда. Во время большинства инвестиционных переговоров обязательно будут этапы, когда вам придется «бодаться» с инвестором: сначала на стадии убеждения в целесообразности инвестирования в ваш проект, потом на переговорах по условиям и оценке входа, затем уже во время работы проекта, когда будете обсуждать размеры и сроки выплат, и финально — на этапе продажи бизнеса (если до этого дойдет), когда придется делить вырученные миллионы.

Постараюсь смягчить кошмары, которые, возможно, возникли в вашей голове после только что прочитанного  . Все эти этапы переговоров необязательно должны быть яростными, беспринципными, утомительными и неприятными. Если вы правильно поработали над аватаром инвестора (о чем читали в предыдущей главе), то выбранный вами партнер по бизнесу должен оказаться максимально комфортным для вас.

. Все эти этапы переговоров необязательно должны быть яростными, беспринципными, утомительными и неприятными. Если вы правильно поработали над аватаром инвестора (о чем читали в предыдущей главе), то выбранный вами партнер по бизнесу должен оказаться максимально комфортным для вас.

Итак, мы уже поняли, что любая встреча с инвестором обязательно приводит к ситуации, когда он начинает аргументировать, почему не хочет вкладываться в ваш проект. В чем прелесть понимания этого? В определенности! Мы точно знаем, что возражения будут. Более того, мы почти наверняка знаем, какие возражения будут у инвестора именно относительно нашего проекта, верно? Ну а если мы на 100 % уверены в правильности этого знания, то логично заранее подготовить свой ответ на каждое потенциальное возражение инвестора, причем такой, чтобы у собеседника не осталось и тени сомнения относительно реализуемости нашего проекта.

Итак, составьте то, что мы называем таблицей «Возражение — аргумент». По форме это необязательно должна быть таблица. Важен принцип. Сначала вы перечисляете все-все-все возможные и невозможные возражения, которые, по вашему мнению, могут родиться в голове инвестора, например:

• «у вас нет опыта»;

• «слишком много денег просите»;

• «слишком мало предлагаете»;

• «не верю, что такого результата достигнете»;

• «вы на слишком ранней стадии»;

• «команда слабая и не справится»;

• «сейчас кризис»;

• «я вкладываю только в недвижимость»;

• «у меня столько денег нет»;

• «…».

Этот список должен быть «живым». Иными словами, опросите своих экспертов, коллег, конкурентов, чтобы их ответы расширили ваш список до максимума. Прямо так и формулируйте свой вопрос: «Скажи честно, почему мне нельзя давать инвестиции? Что может убить мой проект?» А после каждой встречи с очередным инвестором обязательно дополняйте этот список новыми вариациями возражений, на которые с ходу не смогли найти ответ.

Как известно, хороший экспромт — это хорошо подготовленный экспромт. Поскольку мы заранее знаем все возражения, у нас есть возможность так же заранее найти по каждому из них ответные аргументы и доводы. Вписывайте в свою таблицу напротив каждого возражения наиболее подходящий, по вашему мнению, контраргумент, который это возражение снимает.

«Нет опыта»

«Да, но при этом у нас есть команда экспертов с опытом и в производстве, и в разработке, и в продажах. Они уже достигали таких-то результатов. Этот проект для их масштабного опыта прост и понятен».

«Много денег просите»

«Давайте вместе посмотрим нашу финансовую модель, где мы показываем, на что именно пойдут эти деньги. Эту модель мы перепроверяли совместно с такими-то экспертами из таких-то компаний. Если мы что-то недосмотрели, с удовольствием услышим дополнительное экспертное мнение».

«Слишком мало предлагаете»

«А какую доходность на свои вложения вы хотели бы видеть? Давайте посчитаем по финансовой модели. Если мы что-то упустили, давайте обсудим вопрос разделения долей».

«Не верю, что такого результата достигнете»

«Как вы видели из презентации, участники нашей команды уже добивались похожих, а кто-то и более масштабных результатов. Этот проект хоть и непростой, но явно понятный для нас. Более того, мы уже сделали первые шаги и получили вот такие результаты, которые явно говорят о реализуемости».

«Вы на слишком ранней стадии»

«Мы можем рассмотреть вопрос разделения инвестиций на несколько этапов, и у вас всегда будет возможность скорректировать свои действия».

«Сейчас кризис»

«Кризис — это как раз то самое время, когда надо искать нетривиальные решения для инвестиций», «часто малый бизнес в кризис наиболее устойчив», «вспомните, в какие времена в России создавались самые большие состояния? В 90-е, верно? Что же тогда было с экономикой, если не кризис? Так что кризис — это как раз хорошее окно возможностей».

Пример. Кто из вас смотрел фильм «Восьмая миля» с известным рэпером Эминемом в главной роли? В заключительной сцене герой фильма участвует в финальной рэп-фристайл-схватке со своим чернокожим соперником на сцене клуба, набитого другими чернокожими. По сюжету это не первый раз, когда он пытался выступать, но каждый раз проигрывал. И вот первый раунд, чернокожий соперник под музыку унижает Эминема, поливая его грязью с акцентом на том, что белый не может быть хорош в черной музыке и т. д., и т. п. Толпа беснуется. Всем очевидно, что на такое виртуозное уничтожение сопернику просто нечем ответить. Включается музыка. Эминем берет микрофон и… возникает пауза. Толпа уже гудит, видя, что Эминем не может собраться с мыслями. Но он начинает…

«…Я знаю, что вам скажет этот обо мне псих,

Я белый, я гребаный даун,

И я живу в трейлере с моей мамой.

Мой друг Фьюче, будто дядя Том,

А один из моих друзей себе пробил из

Пистолета ногу, будто дятел он.

Я перепрыгнул через шесть ваших лидеров

И Винка, что мою девушку потрахал.

И я стою тут и кричу вам “Фри Ворлд на х…”,

Ты не пытайся меня осудить,

Не зная, через что мне тут пришлось пройти.

<…>

На х… бит, выдам акапельно.

На х… папу Дока, на х… таймер, на х… трейлер,

На х… каждого, кто сомневается во мне тут.

Я, кусок белого мусора, говорю с гордостью вам это.

И на х… батл, мне не нужна победа.

Теперь скажи им что-то новое, что знаешь обо мне ты…»

Соперник бросает микрофон и уходит со сцены.

Победа! Занавес!

Что сделал герой Эминема в этой сцене? Собрав в кучу все свои слабые стороны, он сам в них признался и вывалил на своего соперника, тем самым обезоружив его. Такая стратегия очень хорошо работает и с инвесторами, когда под занавес своей презентации вы говорите: да мы знаем, что у нас есть следующие слабые стороны — раз-два-три, но при этом мы делаем четыре-пять-шесть, чтобы с ними справиться. После такой детальной работы инвестору очень сложно будет устоять и не проникнуться уважением к вам.

ЛИЧНАЯ ПЕРЕПИСКА АВТОРА В FACEBOOK

Владимир

Олег, приветствую!

Хочу поделиться хорошими новостями.

У меня успешно завершился первый раунд привлечения инвестиций, и я уже в ближайшие дни приезжаю в Москву готовить к запуску свой проект! В связи с этим хочу выразить тебе свою большую благодарность. Именно полученные от тебя знания помогли профессионально провести переговоры и договориться о лучших условиях! Поэтому спасибо! Жму руку! И надеюсь, в бизнесе наши пути еще неоднократно пересекутся!

Олег

Спасибо за хорошие новости! Нелегкий путь был у тебя! Молодец, что довел до конца. Удачи в реализации теперь.

Выводы: основные действия на стадии формирования пакета документов

1. Помните, что ваша первая задача входит в конфликт с любым инвестором. Инвестор, экономя свое время, всегда будет просить вас выслать ему больше информации по почте, чтобы самостоятельно разобраться в проекте. При этом возникает риск, что он может что-то неверно понять и попросту выбросить ваш проект в корзину. Поэтому задача любого предпринимателя — любой ценой добиться встречи с инвестором.

2. Чтобы добиться встречи с инвестором, дозируйте информацию благодаря профессиональной переписке по e-mail (или личным сообщениям в социальных сетях) с использованием тизера.

3. Так как «мы продаем, а инвестор покупает», наша задача — всегда сразу говорить о выгодах инвестора и лишь потом о деталях проекта.

4. Наиболее эффективно работает письмо для рассылок инвесторам, имеющее следующую структуру: приветствие, откуда взят контакт, оффер, опыт команды, коротко о проекте, оффер, призыв к действию (надо встретиться!), ваши контакты.

5. Чтобы избежать непонимания инвестора и фраз типа «кому это нужно?», любую бизнес-идею доносите в три последовательных шага: контекст — проблема — решение этой проблемы.

6. Тизер — это короткий документ с описанием вашего проекта, который должен вызвать одну реакцию от инвестора — желание узнать о вас больше. Существует два типа тизера:

• формальный одностраничный — больше подходит для финансовых институтов;

• образный двух-четырехстраничный с графиками, фото, ссылками и т. п.

Второй больше подходит для частных инвесторов, так как большинство людей — визуалы и им удобнее воспринимать информацию в виде образов, а не в виде текста или звуков. Типичный тизер отвечает последовательно на следующие вопросы: «кто вы и почему должны быть интересны?», «что у вас есть и куда вы стремитесь?», «что вам нужно и что вы предлагаете за это?».

7. Инвестиционный меморандум-презентация состоит из восьми блоков и дублирует логику вашего первого письма инвестору. Эффективно сначала в обычном word-документе составить структуру из выводов-тезисов, через которые вы хотите провести инвестора во время презентации. Каждый из этих тезисов будет являться заголовком соответствующего слайда вашей презентации, а наполнение слайда подтвердит, что тезис верен. Наиболее результативные презентации, по опыту InvestBazar, состоят из следующих последовательных восьми блоков: цель презентации (оффер), опыт команды, контекст бизнес-идеи, проблема, решение проблемы через ваш проект (как она решается, на каком этапе вы сейчас, где будете через три-пять лет), что вам нужно, выгода для инвестора, контакты.

8. Вы заранее знаете все потенциальные возражения любого инвестора на предложение дать вам денег. Предвосхитите их, составив таблицу «Возражение — аргумент» и заранее найдя исчерпывающие контраргументы на каждое возражение со стороны инвестора. Так вы значительно увеличите свои шансы пожать инвестору руку, заключив с ним сделку.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК