Мини-кейс 9.3

Мини-кейс 9.3

Исследовательская фирма из Бостона (штат Массачусетс) Chadwick Martin Bally провела исследование, призванное определить готовность к покупке определенного программного продукта. Указанный продукт был предназначен для юридических фирм и обеспечивал ускорение работы с документами. При этом в качестве ориентировочной разработчики назвали цену 500 долл.

С этого пункта и началось исследование чувствительности потенциальных покупателей к цене данного товара. Оно проводилось различными способами, призванными выяснить мнение членов целевой группы покупателей. При этом использовалась методика частично структурированного интервью. Уже эта стадия исследования принесла интересный результат: выяснилось, что для большой группы адвокатов вполне приемлемой будет куда более высокая цена в диапазоне 6 тыс. долл.

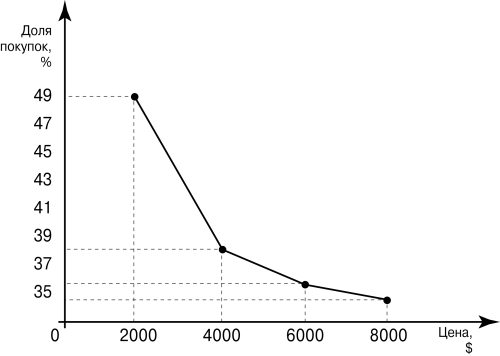

Затем исследовательской фирмой был проведен телефонный опрос 603 адвокатов с целью определить вероятность покупки ими данного программного продукта при ценах на уровне соответственно 2, 4, 6 и 8 тыс. долл. При этом каждому опрашиваемому называлась только одна цена, а значит, каждый уровень проверялся примерно на 150 респондентах. Респондентов просили оценить вероятность покупки ими данного продукта по указанной цене с помощью шкалы с диапазоном 0–10, где 0 соответствовал варианту «не куплю ни в коем случае», а 10 — варианту «куплю обязательно». Взвешивание полученных ответов на соответствующие им вероятности покупок дало общую закономерность возможного спроса на данный продукт (рис. 9.3).

Рис. 9.3

Кривая вероятности покупок при различных уровнях цены

Как видно на рис. 9.3, спрос на данный продукт весьма эластичен в диапазоне значений цен 2–4 тыс. долл. и малоэластичен в диапазоне цен 4–8 тыс. и особенно 6–8 тыс. долл. Если увеличение цены продажи с долл. 2 тыс. до 4 тыс. снижает долю фирм, желающих купить данный продукт, с 49 до 38 % (т. е. на 11 пунктов, или на 22,4 %), то такое же по масштабу, т. е. двукратное, повышение цены с 4 тыс. долл. до 8 тыс. снижает долю покупателей в обследованной совокупности лишь на 3 пункта, с 38 до 35 % (или в относительном выражении 7,9 %).

Соответственно, если данная программистская фирма желает использовать свою ценовую политику для проникновения на рынок и увеличения там своей ниши, то ей можно рекомендовать цену на уровне 2 тыс. долл.

Если же данная фирма преследует своей целью максимизацию выручки и прибыли при позиционировании своего продукта как особенно ценного, то ей можно порекомендовать цену в диапазоне 4–8 тыс. долл., где спрос малоэластичен, но зато достигается резкое увеличение выручки. Это хорошо видно на рис. 9.4, который отражает возможную выручку от продаж данного программного продукта участникам обследованной совокупности покупателей при различных уровнях цены[16].

Рис. 9.4

Изменение выручки от продаж в зависимости от уровня цены

Почему, однако, изменение типа вопросов в анкете столь существенно повышает достоверность получаемой информации о чувствительности покупателей к ценам? Причины этого кроются в сфере психологии: когда покупателю предлагают самому назвать цену, по которой он готов был бы купить данный товар, он попадает в крайне непривычную психологическую ситуацию. Его лишают возможности торговаться и в то же время предлагают выступить в крайне странной роли ценового арбитра, призванного определить справедливую цену.

Напротив, отвечая на вопрос интервьюера о том, купит ли он товар по такой-то цене, покупатель ведет себя в соответствии с привычной экономической моделью. Строго говоря, он в этот момент вступает в стандартный рыночный торг, к которому его приучил весь предыдущий жизненный опыт.

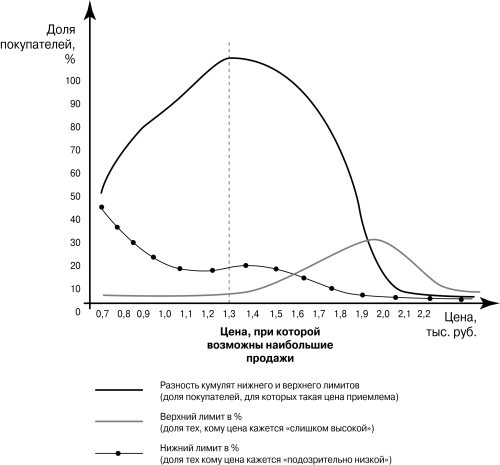

Отметим, что кривую вероятности покупок можно использовать и в еще одном варианте анализа. Чтобы это продемонстрировать, посмотрим на рис. 9.5.

Графики на рис. 9.5 построены на основе опроса, в ходе которого вероятность покупки оценивалась применительно к верхнему и нижнему лимитам цены.

Рис. 9.5

Оценка емкости рынка в зависимости от цены по методу построения «кривой вероятности покупок»

Под верхним лимитом мы понимаем в данном контексте тот уровень цены, который кажется опрашиваемому слишком высоким — настолько, что он заявляет, что с высокой вероятностью по такой цене данный товар не купит. Что касается нижнего лимита цены, то под ним мы понимаем уровень, который кажется потенциальному покупателю слишком низким, чтобы можно было решиться на покупку («Такой дешевый товар явно слишком низкого качества»). Очевидно, что по мере повышения цены, указываемой в опросных листах, доля людей, для которых такая цена является верхним лимитом, растет, а доля тех, кто воспринимает ее как нижний лимит, снижается. Опрос проводится, естественно, таким образом, что каждой группе респондентов называется только один уровень цены и фиксируется, для какой доли респондентов эта цена является нижним или верхним лимитом.

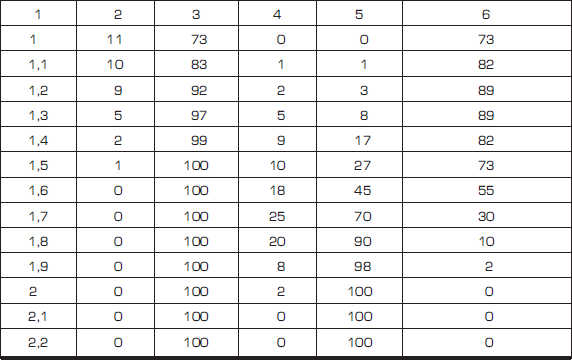

Данные опроса сводятся в таблицу (табл. 9.2) и обрабатываются с целью определения вначале кумулятивных значений долей покупателей, для которых цены выше определенного уровня являются верхним лимитом, а ниже определенного уровня — нижним лимитом. После этого рассчитывается разность между кумулятой нижнего и верхнего пределов цены (данные графы 6 являются основой для построения кривой, описанной жирной линией на рис. 9.5).

Таблица 9.2

Исходные данные для расчета диапазона приемлемых цен

Что же характеризует эта линия, определяемая разностью кумулят? Ее экономический смысл чрезвычайно интересен для маркетологов, так как точки, ее образующие, показывают, какова при различных уровнях цены доля покупателей, для которых такая цена и не слишком высока, и не слишком низка. Иными словами, этот график дает представление о том, какую долю покупателей мы имеем шанс завоевать при такой цене.

При этом стоит обратить внимание на любопытное обстоятельство. Если мы проанализируем рис. 9.5, то обнаружим, что одну и ту же долю от общего числа потенциальных покупателей фирма может завоевать при совершенно различных уровнях цены. Например, из табл. 9.2 следует, что фирма может привлечь к своему товару 73 % всех покупателей данного рынка и при цене в 1 тыс. руб., и при цене в 1,5 тыс. руб. Разница будет состоять только в том, какие доходные группы войдут в состав этих 73 %. В первом случае это будут беднейшие и среднедоходные группы семей, во втором — средне— и высокодоходные группы. При этом очевидно, что финансовый результат продаж для фирмы при ценах, различающихся в 1,5 раза, будет неодинаковым. Понимая это, фирма может выбирать ценовую стратегию и стратегию позиционирования куда осмысленнее и точнее.

Те же закономерности действуют и для опросов, проводимых применительно к товарам производственно-технического назначения.

Но из того, что опросы для определения готовности к покупке по детерминированной цене дают более реальные оценки, чем непосредственное анкетирование по вопросу о цене, которую заслуживает данный товар, еще не следует, что такие опросы обеспечивают получение данных, которые потом полностью подтвердятся в ходе реальных продаж. И в таких исследованиях, пусть в меньшей мере, но проявляются особенности ответов, присущие выделенным нами выше различным типам покупателей. Кроме того, ответы на опросы о готовности купить товар по заданной исследователем цене существенно зависят от того, насколько хорошо покупатели знакомы с ценами конкурирующих товаров и каковы свойства и цены тех конкурирующих товаров, которые будут доступны им на данном рынке в момент фактических продаж исследуемого товара.

И все же проведение подобных опросов можно считать целесообразным. Они полезны тем, что дают возможность:

нащупать диапазон приемлемых цен для исследуемого продукта;

выявить изменения в чувствительности покупателей к ценам в различных географических пунктах или во времени (при сохранении неизменными прочих условий продаж).

Отметим также, что достоверность выводов об объемах покупок при том или ином уровне цен, когда эти выводы делаются на основе опросов покупателей при детерминированной цене, тем выше, чем больший опыт аналогичных исследований для такого рода товаров и данного рынка имеют исследователи или маркетинговая служба фирмы. Использование результатов предыдущих исследований намерений и данных о фактических покупках позволяет найти устойчивое соотношение между ними, а на этой основе получить более достоверные прогнозы.

Скажем, обычно в ходе опросов используется следующая ткала отношений покупателя к возможности для него купить данный товар при заданном уровне цены:

«непременно куплю»;

«возможно, куплю»;

«может быть, куплю, а может быть, и нет»;

«скорее всего не куплю»;

«не куплю ни в коем случае».

Такие варианты ответов ведущие зарубежные исследовательские фирмы на протяжении многих лет своей работы задавали миллионам покупателей применительно ко многим тысячам продуктов, а потом сопоставляли с информацией о фактических объемах продаж. В конце концов это дало им возможность эмпирически нащупать устойчивые соотношения между поведением покупателей, декларируемым во время опросов, и фактическим в магазинах. Проще говоря, опытный исследователь может с достаточно высокой уверенностью полагать, что доля тех, кто реально купит данный товар по заданной цене, составит, например, в массе заявивших, %:

«непременно куплю» 80;

«возможно, куплю» 50;

«может быть, куплю, а может быть, и нет» 25;

«скорее всего не куплю» 10

Такие оценки, скорректированные на экспериментально обнаруженные устойчивые соотношения между намерениями совершить покупку и фактической покупкой, могут действительно принести надежные прогнозы результатов продаж. Накопление ноу-хау требует многих лет и постоянного обновления, чтобы не упустить изменений в поведении покупателей. Будем надеяться, что рождающиеся сейчас российские маркетинговые фирмы со временем наберутся такого опыта и помогут отечественным производителям более обоснованно прогнозировать реакцию клиентов на тот или иной уровень цен, а значит, и финансовые результаты продаж.

Параметрическое позиционирование — метод, основанный на включении цены в описание товара как одного из его основных параметров (атрибутов). В рамках такого исследования покупателям предлагается оценить важность каждого атрибута, т. е. меру его влияния на принятие ими решения о покупке данного товара. При этом конкретные подходы к такой оценке могут быть различными: начиная от простейшей шкалы с диапазоном оценок 15 до шкал с диапазонами 110 или 1100 или просто оценки доли покупателей, отметивших тот или иной параметр в качестве важного для себя.

Ценность данного метода не очень высока, так как нередко покупатели дают в ходе основанных на нем обследований не очень продуманные ответы. Причины здесь те же, что в случае непосредственного анкетирования: ведь оценивается цена как таковая, а не как условие, которое необходимо выполнить, чтобы реально получить товар в свое распоряжение. Поэтому такой способ исследований чувствительности покупателей к ценам допустим и полезен лишь в сочетании с другими методами, чтобы обеспечить взаимную перепроверку их результатов.

Эти недостатки параметрического позиционирования удается преодолевать лишь в рамках технологий совместного анализа (conjoint analysis), о котором речь пойдет несколько ниже.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Мини-кейс 3.1

Мини-кейс 3.1 Предположим, что деятельность фирмы до сих пор характеризовалась следующими результатами (табл. 3.1):Таблица 3.1 Маркетологи фирмы предлагают снизить цену до 3750 руб. и обещают, что продажи удвоятся. На запрос, во что фирме обойдется производство вдвое большего

Мини-кейс 4.4

Мини-кейс 4.4 Примером использования скидок для поощрения комплексной закупки товара может служить организация продаж знаменитой энциклопедии «Британника». Набор товаров, предлагавшийся издателем этой энциклопедии, включал следующие элементы[8]: Таким образом,

Мини-кейс 6.2

Мини-кейс 6.2 Допустим, что доля стоимости аккумулятора в цене изготавливаемых вами электронных часов равна 10 %. Раньше срок его службы составлял три года. Но в результате совместной работы инженеров и химиков вам удалось увеличить его до пяти лет. Может показаться, что это

Мини-кейс 7.2

Мини-кейс 7.2 С такого рода ситуацией мы сталкиваемся сейчас на рынке средств для воспроизведения музыки. В первые годы после массового выброса на рынок проигрывателей компакт-дисков могло создаться впечатление, что изготовители проигрывателей для виниловых дисков,

Мини-кейс 7.3

Мини-кейс 7.3 Какими бы заманчивыми ни были рекламы зарубежных кондитерских товаров и их красивые упаковки, реальный вкус этих продуктов питания можно определить, только купив и съев их. В этой и сходных ситуациях покупатель часто предпочитает не рисковать и даже

Мини-кейс 8.2

Мини-кейс 8.2 К чему приводит неумение заниматься стратегическим планированием, хорошо видно на примере неудачи, постигшей бухгалтерские и консультационные фирмы США в начале 80-х гг. Такие фирмы оказывают организациям других отраслей услуги по организации и ведению

Мини-кейс 8.3

Мини-кейс 8.3 Крупная европейская фирма сумела в течение ряда лет сформировать достаточно стабильную ситуацию на своем рынке, и ее доля в продажах почти не менялась год от года. Однако сложившееся равновесие могло быть нарушено действиями сильного иностранного

Мини-кейс 8.4

Мини-кейс 8.4 В начале 80-х гг. американская строительная промышленность пережила период тяжелого спада, из которого вышла с большим трудом. Предсказать этот спад не смогли ни аналитики большинства фирм отрасли, ни специалисты по макроэкономическому прогнозированию.

Мини-кейс 8.5

Мини-кейс 8.5 К началу 90-х гг. автомобильная фирма Chrysler имела самую большую долю в продажах на американском рынке машин типа «мини-вэн», что приносило фирме высокие прибыли и, естественно, вызывало зависть конкурентов. Некоторые из них начали готовить к производству

Мини-кейс 8.6

Мини-кейс 8.6 В США существует целый ряд торговых фирм (Price Club, Costko и др.], выбравших в качестве коммерческой стратегии работу с покупателями, которых можно обслуживать с минимальными затратами.Соответственно, в продовольственных магазинах этих фирм не найдешь красивых

Мини-кейс 9.1

Мини-кейс 9.1 Например, российский маркетолог, который попытался бы осенью 1996 г. сделать некоторые оценки возможного влияния изменения цены на сбыт определенной марки мониторов для персональных компьютеров, опираясь на данные о продажах в аналогичный период 1995 г.,

Мини-кейс 9.2

Мини-кейс 9.2 В качестве примера типичного маркетингового исследования чувствительности покупателей к уровню цен (эластичности спроса по цене) можно привести работу, выполненную американскими исследователями Рокни Г. Уолтерсом (Университет Индианы, Блумингтон) и

Мини-кейс 13.1

Мини-кейс 13.1 Классическим примером такого рода неразумной кастомизации является розничное ценообразование, которое было предложено компанией Coca-Cola.Coca-Cola решила начать установку первого в мире автомата по продаже напитков, способного учитывать соотношение спроса и

Мини-кейс 13.2

Мини-кейс 13.2 Публикация в прессе отрывных талонов на право приобретения товара или услуги со скидкой стала использоваться в российской практике с 1996 г. И сразу же стало очевидно, что этот метод, широко применяемый за рубежом, вполне успешен и в наших условиях.По оценке

Мини-кейс 13.3

Мини-кейс 13.3 В 1980-х гг., подстегиваемые избытками площадей розничных продаж и при этом лишь скромным приростом объемов продаж, розничные торговцы в США увеличили использование распродажных мероприятий.Например, сеть Sears, Roebuck and Company в 1988 г. продала 55 % своих товаров по

Мини-кейс 13.4

Мини-кейс 13.4 Возьмем для примера работающую в США торговую сеть ShopKo, у которой 135 магазинов в 23 штатах страны, а численность персонала составляет более 25 тыс. человек. Несколько лет назад у них возникла проблема с продажей эластичных нейлоновых брюк. Брюки были вполне