Часть 3. Рекомендации по совершенствованию системы управления инвестиционной деятельностью компании

Часть 3. Рекомендации по совершенствованию системы управления инвестиционной деятельностью компании

Глава 8. Уровни качества управления инвестиционной деятельностью и активное управление стоимостью инвестиционными рычагами (VBI и SVGI)

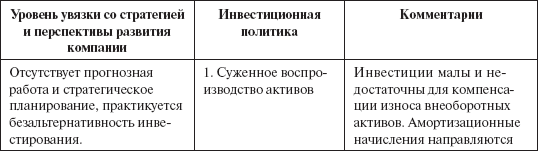

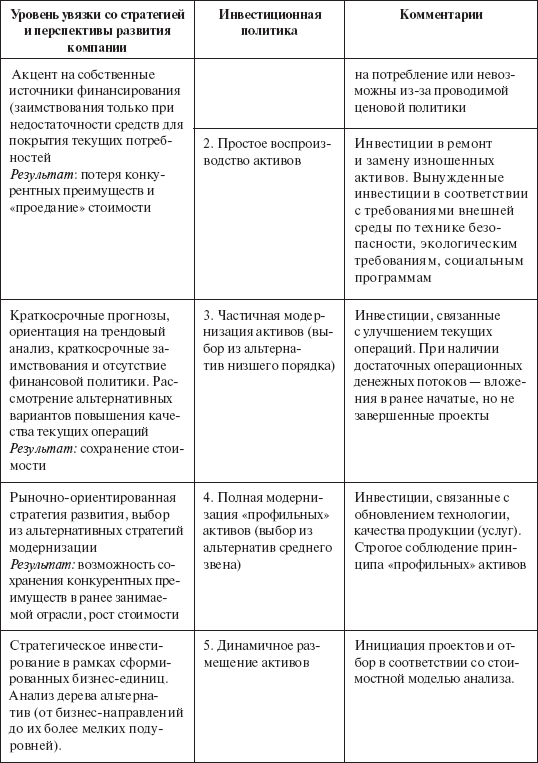

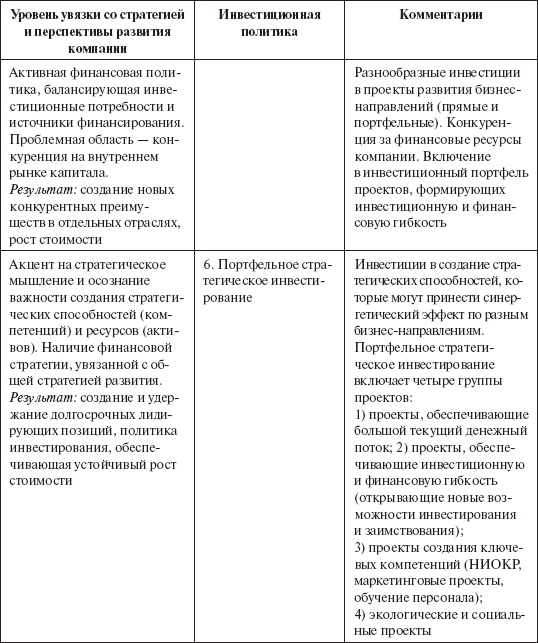

В предыдущих главах нами рассматривались многообразные решения по изменению основного капитала компании. Выделим наиболее распространенные виды инвестиционной политики в российских компаниях. Таких видов шесть. Характеристики по ним даны в табл. 42.

Таблица 42

Политика инвестиционной деятельности российских компаний

Анализ практики инвестиционной деятельности по российским компаниям показывает, что политика порядка 30 % компаний соответствует выделенным видам в группах № 1 – 3. Более ярко это соответствие политики наблюдается для компаний с высокой долей государственного участия. Инвестиционная политика в рамках выделенных видов 1 – 3 часто реализуется в рамках бухгалтерской финансовой модели. Традиционными критериями оценки проектов в рамках этой модели являются сохранение платежеспособности и рост прибыли. Поэтому часто фигурирующие показатели «качества» проектов ограничиваются периодом окупаемости и усредненной доходностью на вложенный капитал (учетной доходностью).

Еще порядка 40 % компаний выборки – выбирают политику № 4 (НК «Сургутнефтегаз», пивоваренная компания «Очаково»). Не более 27 % компаний реализуют политику № 5 (например, компания «Центртелеком», ЗАО «Группа компаний РЕТАЛ»). И только единицы через метод проб и ошибок приближаются в инвестиционной политике к портфельному стратегическому инвестированию.

Актуальность разработки инвестиционной стратегии, являющейся базой для реализации политики № 5 и 6, объясняется:

• существенной зависимостью интересов инвестирования разных групп участников (менеджеров и собственников);

• временным профилем получаемых денежных потоков;

• доступностью финансовых ресурсов на рынке в зависимости от этапа жизненного цикла организации.

Для каждого этапа характерны свои уровни инвестиционной мотивации участников, направления и формы инвестиционной деятельности, особенности формирования инвестиционных ресурсов. Формирование инвестиционной стратегии позволяет заблаговременно адаптировать инвестиционную деятельность организации к предстоящим изменениям. Этот момент очень важен из-за определенной инертности инвестиционных решений, невозможности, в ряде случаев, выйти из проекта.

Инвестиционная политика № 5 может рассматриваться как составной элемент системы управления стоимостью компании. Это управление инвестициями в создание стоимости компании (value based investment, VBI).

Принципиальное отличие инвестиционной политики № 6 – возможность реализации устойчивого роста стоимости. Отмеченные характеристики этой политики могут формировать инвестиционную деятельность, поддерживающую стратегию устойчивого роста стоимости (systainable value Ggrow investment, SVGI). Если для VBI альтернативные инвестиции связаны с бизнес-направлениями, сформированными на рынке, то ключевое отличие портфельного стратегического инвестирования (SVGI) – наличие «высших альтернатив», связанных с изменением внешней среды (формированием новых потребностей, новых технологий, принципиально новых компетенций).

Три основные характеристики отличают инвестиционную деятельность компании в рамках управления стоимостью от традиционного «затратного» инвестирования или инвестирования «от достигнутого». «Триада VBI» такова:

1) выявление инвестиционных приоритетов и формирование (отбор) предложений в инвестиционную программу в соответствии со стратегическими целями компании, которые гармонизируют интересы участников;

2) разработка инвестиционных проектов с учетом возможности наращения стоимости за счет финансовых решений и управленческой гибкости, выбора наиболее инвестиционно привлекательных альтернатив низшего уровня (то есть рассмотрение проекта в виде дерева альтернатив);

3) построение управленческой системы (инвестиционной инфраструктуры компании), включающей модели и техники, регламенты, компетенции, которая способствует росту стоимости как за счет операционных выгод инвестирования, так и за счет интеграции инвестиционных и финансовых решений, финансового и интеллектуального капитала.

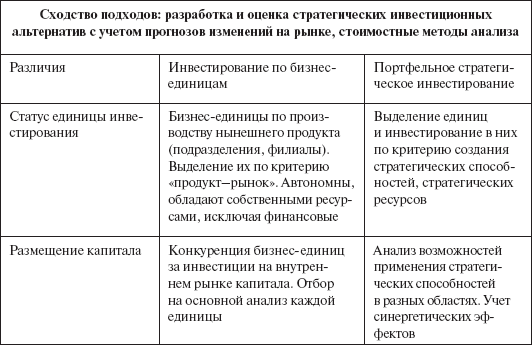

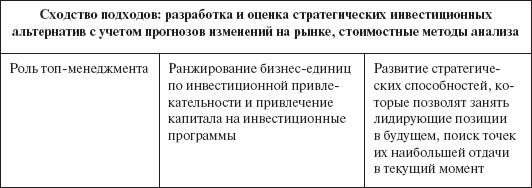

Существенные факторы, отличающие инвестиционную деятельность компаний в рамках VBI и SVGI, показаны в табл. 43.

Таблица 43

Инвестиции в системе управления стоимостью: выбор между стратегическим инвестированием по бизнес-единицам и портфельным инвестированием

В рамках портфельного стратегического инвестирования несколько направлений могут быть использованы для устойчивого наращения стоимости.

1. Создание новых отраслей. Для этого компания должна постоянно искать свободные рыночные ниши и формировать новые потребности.

2. Поиск и приобретение недооцененных на рынке компаний, проигрывающих либо по качеству управления, либо из-за недостатка информации (это направление активно использовалось российскими компаниями в 90-х годах ХХ века). Их предпродажная подготовка и реализация на рынке в благоприятные периоды времени (например, в периоды высоких цен нефтяные компании активно распродают сильно выработанные месторождения, как это делают Роснефть, ТНК-ВР) для обеспечения притока финансовых ресурсов на перспективные направления деятельности.

3. Инновационные прорывы благодаря культивированию талантов и инвестициям в НИОКР, принятие высокорискованных проектов, которые способна реализовать опытная команда менеджеров.

4. Передача знаний, умений, опыта, которые приобретены компанией на новые направления.

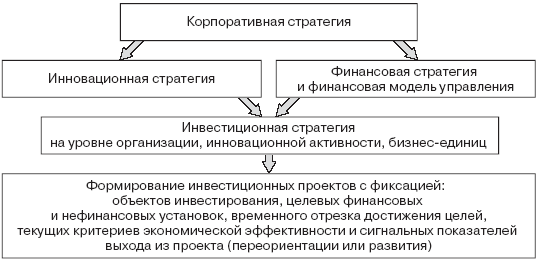

В рамках SVGI инвестиционная стратегия строго подчинена финансовой и инновационной стратегии. Исходя из сформированных финансовых ограничений и стратегических альтернатив создания новых и развития имеющихся направлений, строится отбор проектов и формируется инвестиционная программа. Это демонстрирует рис. 30.

Из приведенного сопоставления видно, что в основе портфельного стратегического инвестирования лежит активный поиск альтернативных вариантов развития имеющихся и создания новых бизнес-направлений, форм и методов осуществления инвестиционной деятельности. Следует отметить трудности, с которыми сталкиваются компании, реализующие эту инвестиционную стратегию:

1) повышаются требования к анализу и прогнозированию внешней среды, формированию инвестиционных альтернатив;

2) существенно усложняются элементы управленческой поддержки инвестиционной деятельности (модели анализа, автоматизация расчетов и баз данных, регламенты и процедуры), возрастает значимость ключевых компетенций;

3) так как большинство инвестиционных решений, принимаемых в рамках портфельной инвестиционной стратегии, в той или иной мере меняют уровень риска организации, то обязательным элементом поддержания инвестиционной активности становится риск-менеджмент.

Рис. 30. Инвестиционная стратегия и инвестиционные альтернативы в рамках системы управления стоимостью

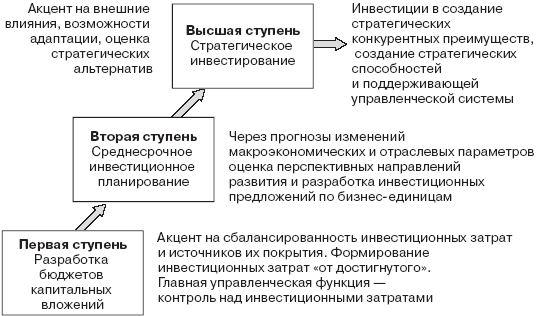

Управленческие процедуры для видов инвестиционной политики № 1-2 часто ограничиваются составлением бюджетов инвестиционных вложений (капитальных затрат), главная цель которых – сбалансировать доступные денежные средства и предполагаемые инвестиции. Мониторинг инвестиционной деятельности в этом случае сводится к контролю над инвестиционными затратами и поиску путей недопущения перерасхода. Это низший уровень управленческой и аналитической работы в области инвестиционной деятельности. Ступени «повышения качества» в управлении инвестиционной деятельностью показаны на рис. 31.

Рис. 31. Ступени совершенствования управления инвестиционной деятельностью

Более сложный уровень в разработке инвестиционной программы и осуществлении инвестиционной деятельности – среднесрочное инвестиционное планирование. На этапе аналитической работы эта ступень предполагает рассмотрение различных альтернативных вариантов развития существующих бизнес-направлений, формирование инвестиционной стратегии для каждой бизнес-единицы, разработку инвестиционной программы на будущий год и многолетнюю программу инвестирования, создание и утверждение планов и бюджетов капитальных вложений в разрезе различных временных горизонтов. Среднесрочное инвестиционное планирование – составная часть реализации инвестиционной деятельности, создающей стоимость (VBI).

Высшая ступень – «стратегическое инвестирование» подчинено:

• задачам реализации корпоративной стратегии, то есть предполагает динамичное размещение ресурсов как по существующим бизнес-направлениям, так и по новым;

• созданию управленческой гибкости и стратегических возможностей.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 7. Как российские компании строят управление инвестиционной деятельностью

Глава 7. Как российские компании строят управление инвестиционной деятельностью Под инвестиционной деятельностью компании понимается совокупность процессов принятия инвестиционных решений и осуществления практических действий по их реализации для достижения

7.1. Проблемы управления инвестиционной деятельностью и типичные ошибки

7.1. Проблемы управления инвестиционной деятельностью и типичные ошибки Первая группа проблем связана с ошибками в организации процесса инициации инвестиционных предложений и их рассмотрения.1. Отсутствует единый центр, занимающийся выработкой инвестиционной

Глава 8. Уровни качества управления инвестиционной деятельностью и активное управление стоимостью инвестиционными рычагами (VBI и SVGI)

Глава 8. Уровни качества управления инвестиционной деятельностью и активное управление стоимостью инвестиционными рычагами (VBI и SVGI) В предыдущих главах нами рассматривались многообразные решения по изменению основного капитала компании. Выделим наиболее

Глава 10. Рекомендации по построению системы планирования и бюджетирования инвестиций

Глава 10. Рекомендации по построению системы планирования и бюджетирования инвестиций 10.1. Общие требования к системе планирования и бюджетирования инвестиций Целесообразно систему планирования, бюджетирования и контроля инвестиционных решений строить на общих

5.6.2. Системы управления и самоуправления

5.6.2. Системы управления и самоуправления В традиционной теории управления деление схем и систем управления на «самоуправляемые» и «управляемые» достаточно условно и может быть представлено универсумом класса 2U. В таком «черно-белом» универсуме трудно учесть реальные

5.6.3. Вложенные системы управления

5.6.3. Вложенные системы управления В реальном мире различные системы управления самым тесным образом взаимодействуют и зачастую оказывают друг на друга значительное влияние, которое невозможно не учитывать.Примерами вложенных подсистем в теле живых существ являются

5.6.4. Иерархические системы управления

5.6.4. Иерархические системы управления Понятие иерархических систем при универсумном подходе является вариантом описания вложенных систем, в которых внимание акцентируется не столько на межэлементных связях, сколько на уровнях и конструктах, определяющих алгоритмику

5.6.6. Точечные системы управления

5.6.6. Точечные системы управления Название «точечная система управления» используется достаточно редко. Она характеризует малый фрагмент (конструкт, модуль, фрейм, несколько взаимодействующих элементов) суперсистемы, который может рассматриваться как отдельный

6. Постановка системы маркетинга в консалтинговой компании

6. Постановка системы маркетинга в консалтинговой компании Эта глава рассматривает вопросы постановки системы маркетинга в консалтинговой компании. Прочитав ее, вы найдете ответы на вопросы: нужен ли вообще консалтинговой компании отдел маркетинга, каковы структура и

Эволюция системы управления компании

Эволюция системы управления компании Шкала эволюции системы управления компании разработана мной на основании теории В. Тарасова[9] об уровнях управленческого искусства руководителя. Это вторая шкала Business 3D.О чем идет речь? В процессе развития компании ее система

12. Цели системы управления персоналом, этапы организационного проектирования системы управления персоналом

12. Цели системы управления персоналом, этапы организационного проектирования системы управления персоналом Субъектами управления персоналом выступают лица и подразделения аппарата управления организации, осуществляющие функции управления работниками. Ими являются

9.2.8. Технология планирования и управления PR-деятельностью

9.2.8. Технология планирования и управления PR-деятельностью Управление PR-деятельностью основывается на технологии решения проблем организации методами «паблик рилейшнз». Выделяют четыре этапа процесса разрешения проблем. [13, 383–467; 16,209–213].1. Формулирование проблемы и

Теплова Тамара Викторовна

Просмотр ограничен

Смотрите доступные для ознакомления главы 👉