5.2. ОСОБЕННОСТИ БУХГАЛТЕРСКОГО И НАЛОГОВОГО УЧЕТА ЗАТРАТ У ФИРМ, УЧАСТВУЮЩИХ В ВЫСТАВКАХ

5.2. ОСОБЕННОСТИ БУХГАЛТЕРСКОГО И НАЛОГОВОГО УЧЕТА ЗАТРАТ У ФИРМ, УЧАСТВУЮЩИХ В ВЫСТАВКАХ

Как правило, расходы предприятий на участие в выставках относятся к коммерческим и соответственно отражаются на бухгалтерском счете 44 «Расходы на продажу».

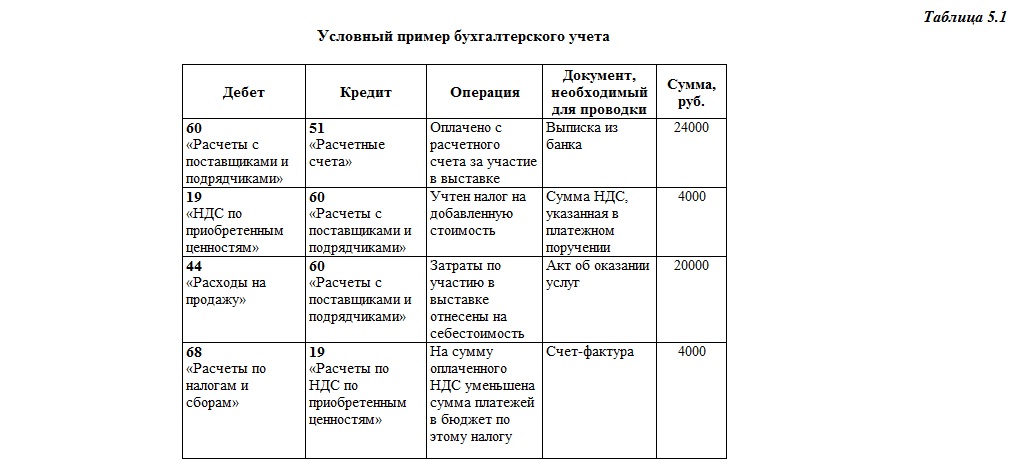

Например, предприятие заплатило за участие в выставке 24000 руб., в том числе НДС — 4000 руб. В бухгалтерском учете организации должны быть сделаны основные проводки (табл. 5.1).

Отметим, что на себестоимость относятся только те затраты, которые имеют документальное подтверждение, и в пределах сумм, указанных в соответствующих документах. Документально не подтвержденные расходы подлежат списанию за счет прибыли, остающейся в распоряжении предприятия после уплаты налога на прибыль. Иными словами, для правомочного включения расходов по оплате участия в выставке в себестоимость продукции (работ, услуг) должны быть в наличии первичные документы, которые подтверждают факт оказания этих услуг. К таким документам, кроме банковских документов, относятся:

— договор или иной документ (например, заявка на участие в выставке или счет, если в них оговорены условия предоставления выставочных услуг), заключенный между организаторами и участником выставки;

— акт сдачи-приемки выполненных работ;

— счет-фактура от организатора выставки (без этого документа по налоговому законодательству РФ нельзя уменьшить налог на добавленную стоимость, который вносится в бюджет, на ту его сумму, которая оплачена организатору выставки по договору).

Отметим также, что независимо от времени оплаты эти расходы включаются в себестоимость продукции (работ, услуг) того отчетного периода, к которому они относятся. Если вы оплатили участие в выставке в декабре 2000 г., а она состоялась в апреле 2001 г., то эти затраты можно будет включить в себестоимость лишь в апреле, и налог на добавленную стоимость подлежит зачету в налоговой декларации лишь за апрель.

Кроме оплаты организатору, экспонент несет и другие расходы — на изготовление буклетов о своей продукции или услугах, пакетов с логотипом фирмы, сувениров, фотографий для выставочных стендов и т. д. Поскольку все эти затраты связаны с участием в выставке, они также относятся к расходам на рекламу, а следовательно, включаются в себестоимость путем списания на счет 44 «Расходы на продажу», куда, как уже отмечалось, в соответствии с новым планом счетов входят расходы на рекламу. Проводки в этом случае такие же, как в табл. 5.1.

Отметим, что если в бухгалтерском учете расходы признаются независимо от намерения получить выручку, то в налоговом учете любые затраты признаются расходами при условии, если они произведены для осуществления деятельности, направленной на извлечение дохода (ст. 252 Налогового кодекса РФ). Реклама продаваемой продукции и деятельность организации на выставках, безусловно, к таковым относится. Рекламные расходы в налоговом учете относятся к прочим расходам и соответственно включаются в налоговую декларацию организации по этой статье расходов.

В бухгалтерском учете расходы на рекламу всегда включались в затраты организации в полном объеме, а в налоговом учете любые рекламные расходы нормировались, а норматив включения в расходы зависел от суммы выручки. После вступления в силу главы 25 «Налог на прибыль» Налогового кодекса РФ и поправок к ней, внесенных Федеральным законом от 29 мая 2002 г. № 57 ФЗ учет рекламных расходов в налоговом учете претерпел существенные изменения. В настоящее время к ненормируемым расходам на рекламу относятся затраты:

· на рекламные мероприятия через средства массовой информации и телекоммуникационные сети;

· на световую и иную наружную рекламу;

· на участие в выставках, ярмарках, экспозициях, оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

· на изготовление рекламных брошюр и каталогов, содержащих информацию о работах и услугах, выполняемых и оказываемых организацией, и (или) о самой организации;

· на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании;

· расходы на изготовление рекламных брошюр и каталогов.

Все остальные рекламные расходы, кроме перечисленных выше, по-прежнему относятся к нормируемым. Это, например, расходы на приобретение призов, изготовление рекламных листовок, пакетов, сувенирной продукции и т. д., которые признаются для целей налогообложения в размере, не превышающем 1 % от выручки от реализации.

При планировании рекламных мероприятий следует учесть, что в соответствии с п. «з» п. 1 ст. 21 Закона РФ от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации» юридические и физические лица, рекламирующие свою продукцию, уплачивают налог на рекламу по ставке, не превышающей 5 % стоимости приобретенных рекламных услуг. Ставка налога на рекламу устанавливается местными (региональными) органами власти.

Начисление налога на рекламу отражается по дебету счета 90 «Прочие доходы и расходы» и по кредиту счета 68 «Расчеты по налогам и сборам»; перечисление налога в бюджет происходит по дебету счета 68 «Расчеты по налогам и сборам» и по кредиту счета 51 «Расчетные счета». И хотя налог на рекламу прямо не включается в себестоимость продукции, а относится на финансовые результаты, он так же, как и первый, в конечном счете, уменьшает сумму прибыли, подлежащую обложению налогом на прибыль.

К третьей группе расходов экспонента относятся затраты по оплате командировочных расходов своих сотрудников, отправляемых на выставку. В соответствии со статьей 168 Трудового кодекса Российской Федерации предприятие обязано ему оплатить проезд, наем жилья, суточные и иные расходы, которые работнику поручил произвести работодатель. Если командировка носит производственный характер, то в соответствии с правилами бухгалтерского и налогового учета все расходы организации по командировке относятся на расходы. В соответствии с п. 1 ст. 264 Налогового кодекса РФ оплата жилья и проезда включается в расходы в полной сумме, а суточные — в соответствии с нормами, установленными Правительством РФ. Как правило, документами, подтверждающими это, служат приказ о направлении в командировку с указанием ее цели, отчет о командировке, который прилагается к авансовому отчету и в котором изложены ее результаты, договоры или протоколы о намерениях, подписанные во время командировки.

Некоторые особенности имеет отражение командировочных расходов при направлении сотрудников на выставки, проводимые за границами Российской Федерации. Это связано с тем, что суммы, которые получает работник под отчет на командировочные расходы, выдаются в валюте. Документом, подробно регламентирующим порядок покупки и выдачи иностранной валюты на командировочные расходы, подготовленным на основании Закона РФ «О валютном регулировании и валютном контроле», является положение ЦБР от 25 июня 1997 г. № 62 «О порядке покупки и выдачи иностранной валюты для оплаты командировочных расходов».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

103 возможные цели участия в выставках

103 возможные цели участия в выставках Сьюзан Фридман в своей книге[2] отметила, что существует 90 причин для участия в выставках. Однако целей участия в той или иной выставке может быть больше. Для принятия решения участвовать в конкретной выставке можно составить перечень

1.1. Сущность принципов и положений управленческого учета США. Пять ключевых категорий управленческого учета

1.1. Сущность принципов и положений управленческого учета США. Пять ключевых категорий управленческого учета Согласно SMA 1A управленческий учет – это процесс идентификации, измерения, накопления, анализа, подготовки, интерпретации и предоставления финансовой информации,

Участие в выставках и прочих мероприятиях

Участие в выставках и прочих мероприятиях Если ваш интернет-магазин принимает участие в офлайн-мероприятиях (выставках, семинарах, конференциях), то это также повод пополнить свою базу.Организуйте во время мероприятия конкурс, лотерею, викторину, в процессе которой

• Участие в отраслевых выставках

• Участие в отраслевых выставках В большинстве отраслей они проводятся на федеральном уровне и на уровне регионов. Если речь идёт о руководителе высокого ранга, то ему стоит посещать и международные выставки, однако кому-то достаточно раз в год побывать на выставке в

5.1. НЕКОТОРЫЕ ОСОБЕННОСТИ БУХГАЛТЕРСКОГО И НАЛОГОВОГО УЧЕТА У ФИРМ, ОРГАНИЗУЮЩИХ ВЫСТАВКИ

5.1. НЕКОТОРЫЕ ОСОБЕННОСТИ БУХГАЛТЕРСКОГО И НАЛОГОВОГО УЧЕТА У ФИРМ, ОРГАНИЗУЮЩИХ ВЫСТАВКИ В настоящее время в Российской Федерации действует четырехуровневая система нормативного регулирования бухгалтерского учета. К нормативным актам первого уровня относятся «Закон

Глава 3 Особенности ценообразования и финансового учета скидок при работе с розничными сетями

Глава 3 Особенности ценообразования и финансового учета скидок при работе с розничными сетями Ценовая политика Одно из требований сетей – ценообразование. Сети принимают только обоснованное повышение цены, через строго прописанные периоды времени. Преимущества в этом

82 СУЩНОСТЬ НАЛОГОВОГО МЕНЕДЖМЕНТА

82 СУЩНОСТЬ НАЛОГОВОГО МЕНЕДЖМЕНТА Принудительные платежи, возлагаемые на предприятия государством как носителем вер–ховной власти в виде платы за государственные услуги, являются существенной частью их рас–ходов. Влияние налогов на деятельность предприятия в

2.3.1. Типы конференц-залов на выставках

2.3.1. Типы конференц-залов на выставках На выставках существует два типа помещений, в которых проходят мероприятия деловой программы: стационарные и мобильно возводимые на время работы выставки.Конечно, стационарные помещения имеют неоспоримые преимущества перед

2.1. Ментальное и поведенческое ограничение людей, участвующих в бизнесе

2.1. Ментальное и поведенческое ограничение людей, участвующих в бизнесе Почему люди в вашем бизнесе – это вопрос № 1.Потому, что именно они зарабатывают вам деньги. Не станки, не товар, не услуги, а именно люди. Ведь мы знаем, что от того, как сотрудники себя ведут, зависит

Работа на выставках

Работа на выставках Многие компании зарабатывают колоссальные деньги и живут по несколько месяцев, а то и по полгода, всего лишь грамотно участвуя в целевых выставках.Если в вашей отрасли есть целевые выставки – вам обязательно надо там участвовать. Почему? Потому что