12.2 Обоснование величины торговой скидки (маржи)

12.2

Обоснование величины торговой скидки (маржи)

4. Если товар продается через много торговых точек, можно пойти на существенное снижение ТС, поскольку в этом случае риск неликвидности существенно снижается (этим активно пользуются все сетевые торговые фирмы).

Обратим, однако, внимание, что реально розничная торговая фирма всегда имеет дело с двумя видами ТС: исходной (исходной маржой) и итоговой (итоговой маржой), т. е. той, что реально образует доход фирмы после всех неизбежных вычетов и уценок. Невозможность получения ровно той величины маржи, которую торговая фирма закладывает в свою исходную ТС (т. е. потеря выручки), обусловлена рядом факторов.

1. В тех розничных торговых фирмах, которые не используют политику ежедневно низких цен (ЕНЦ, ELP — everyday low pricing), неизбежны скидки и уценки в связи с тем, что оборачиваемость ряда SKU[22] нередко падает и возникают слишком большие запасы неликвидной продукции. Избавление от них осуществляется с помощью уценок, т. е. «жертвы» части выручки, которая могла бы быть фирмой получена, если бы товары были проданы по номинальным розничным ценам, соответствующим исходной ТС по этим SKU.

2. Для того чтобы стимулировать сотрудников магазина к эффективной работе, многие товары принято продавать им со скидками, и эти скидки являются также потерей выручки торгового предприятия.

3. Любая торговая фирма несет потери из-за порчи товара и воровства сотрудников или покупателей. Нормативы такого рода потерь существуют практически во всех торговых фирмах, давно работающих на рынке и уже накопивших большую статистику подобного рода.

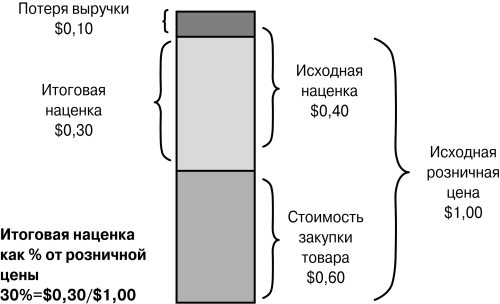

Таким образом, если исходная ТС равна изначально установленной розничной цене минус стоимость приобретения товара розничным магазином, то итоговая ТС равна реальной выручке от продажи данного товара минус стоимость приобретения товара данным розничным магазином.

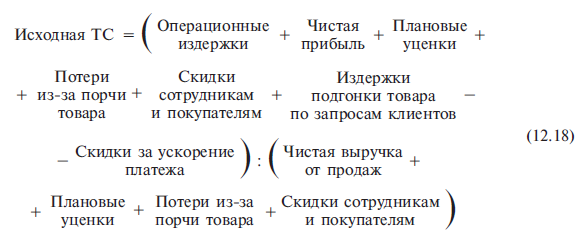

Соответственно, формулы расчета исходной и итоговой ТС различаются, как это видно из приведенных ниже формул, поскольку мы оперируем разной ценой реализации — той, которую мы хотели получить вначале, и той, которую реально удалось получить при продаже данного товара в тех условиях, которые сложились в магазинах данной торговой фирмы фактически.

Исходная ТС = Изначальная розничная цена — Стоимость закупки товара, (12.14)

Итоговая ТС = Фактическая цена реализации — Стоимость закупки товара. (12.15)

Эту ситуацию иллюстрирует рис. 12.4.

Рис. 12.4

Исходная и итоговая наценка в розничной цене

Разница между исходной и итоговой ТС обычно возникает в силу влияния ряда факторов:

1) необходимости балансировать спрос и предложение;

2) дефицита запасов или невозможности их быстрого получения;

3) полезности гибкого предоставления скидок с цен сотрудникам и покупателям;

4) затрат на подгонку товара по запросам потребителей (например, в торговле одеждой) или его замену в случае дефектов, и, наконец,

5) всякого рода скидок с цен за ускоренный расчет с магазином.

Пример

Чтобы посмотреть, как эти идеи превращаются в реальные, конкретные решения в торговле, разберем для примера задачу, в которой мы будем рассчитывать вначале исходную, а потом итоговую ТС.

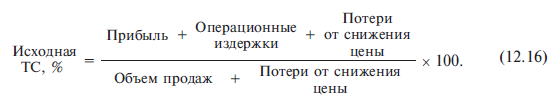

Предположим, что розничному магазину необходимо получить за определенный период времени прибыль в размере 10 тыс. долл. Ожидаемый объем продаж — 200 тыс. долл., операционные издержки по организации продажи этой партии товара — 30 тыс. долл. и ожидаемые потери от уценок составят 4 тыс. долл. В этом случае исходная ТС для данного розничного предприятия должна быть равна не ниже чем 21,6 %, что можно рассчитать по формуле следующего вида:

Проверим расчетом:

Исходная ТС = [(10 000 + 30 000 + 4000): (200 000 + 4000)] х 100 = 21,6 %.

В числителе этой формулы стоит сумма, которая должна быть покрыта ТС. Как мы видим, она состоит из желаемой прибыли, операционных издержек по организации продаж товара и возможных потерь от снижения цен в процессе продаж.

В знаменателе же — изначально планируемый объем продаж в денежном выражении плюс та сумма выручки, которую торговая фирма впоследствии может потерять в результате предоставления скидок (уценок).

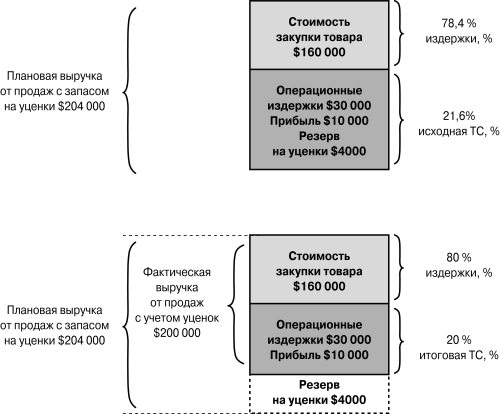

Рис. 12.5

Соотношение исходной (а) и итоговой (б) торговых скидок

Как мы видим на рис. 12.5а, в данном примере в структуре плановой выручки от продаж (204 тыс. долл.) 78,4 % приходится на стоимость закупки товаров и 21,6 % — на исходную ТС (маржу) и включает резерв в ценах на последующие уценки.

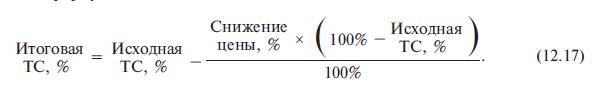

Однако давайте доведем этот расчет до конца и посмотрим, какая же у торговой фирмы ТС останется в итоге. Как мы видим на рис. 12.55, после предоставления в виде скидок 4 тыс. долл. (т. е. 2 % от приемлемой итоговой массы выручки или 1,96 % от исходной стоимости данной партии товара в первоначально установленных ценах) у розничного предприятия останется ТС (маржа), равная 20 % против исходных 21,6 % (40 тыс. долл. от 200 тыс. долл.). Этот расчет мы делаем по следующей формуле:

Проверим расчетом:

Итоговая ТС = 21,6 — [2 х (100–21,6)]/100 = 21,6–1,6 = 20 %.

Как мы видим, в итоговой выручке от продаж доля затрат составляет уже 80 %, а доля удержанной и реально ТС — только 20 %. Чтобы определить исходную величину ТС, мы, соответственно, должны использовать следующую формулу, где исходная наценка определяется по следующей формуле:

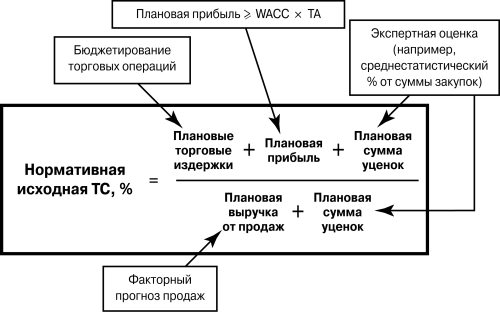

Эту модель в принципе можно свести к выражению, приведенному на рис. 12.6.

Как мы видим, здесь есть несколько элементов, формирующих нормативную величину исходной ТС — сначала в целом по торговой фирме, а далее — с дифференциацией по различным SKU. И соответственно, прежде чем рассчитать такую наценку, нам необходимо определить величины этих элементов.

Рис. 12.6

Установление розничной цены на основе издержек (затратное ценообразование): расчет нормативной исходной наценки

Первый из этих элементов — плановые торговые издержки. Их величина определяется на основе бюджетирования торговых операций, т. е. расчета затрат, необходимых торговому предприятию для ведения бизнеса по заданным схемам бизнес-процессов и при нормальном уровне эффективности.

Второй элемент — плановая прибыль. Она определяется таким образом, чтобы ее сумма как минимум превышала величину, равную произведению средневзвешенной стоимости капитала на совокупные активы (weighted average cost of capital — WACC), т. е. обеспечивала возможность покрыть стоимость заемных и собственных средств, вложенных в развитие данного предприятия. Обратившись к формулам (11.1) и (11.2), мы увидим, что в зависимости от модели взаимоотношений торговой фирмы с поставщиками в роли таких активов будут выступать либо преимущественно запасы товара в магазинах, либо совокупные активы торговой фирмы.

Третий элемент, который находится в числителе формулы, представленной на рис. 12.6, это плановая сумма уценок. Она определяется экспертным образом, например, как среднестатистический процент от годовой суммы закупок, который пришелся на уценки в предыдущий год.

И наконец, элемент, стоящий в знаменателе этой формулы, — это плановая выручка от продаж, которая определяется на основе факторного прогноза продаж, т. е. ставится в зависимость от динамики роста рынка, динамики потребительских расходов и доходов, сбережений, остроты конкуренции и многих других факторов, которые постепенно выявляются в ходе работы торгового предприятия как факторы, значимые для величины его выручки.

Попробуем проиллюстрировать эту модель на простом примере.

Нам заданы желаемая итоговая ТС по товару, равная 49 %, и предельная величина уценки товара — 17 %. Требуется определить исходную величину ТС.

Использовав вышеприведенные формулы (12.13), (12.14), мы получаем, что исходная ТС должна составить 56,84 %. Соответственно разница в 7,84 % — это запас на возможность уценки.

Нетрудно заметить, что в такой модели розничного ценообразования мы изначально завышаем цены, закладывая в них резерв будущих скидок с розничных цен. Иными словами, такими ценами мы вначале отпугиваем покупателя, чтобы потом приманить его обратно сниженной ценой.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Презентация Компании, обоснование и цель конкурса

Презентация Компании, обоснование и цель конкурса Для кого делается наше объявление? Для тех, кто ищет новую работу. Эти люди регулярно заходят на сайты по трудоустройству. И ищут вакансии тех Компаний, которым они хотели бы отдаться. Они должны ясно представлять, что за

5. Обоснование необходимой величины запасов торгового предприятия

5. Обоснование необходимой величины запасов торгового предприятия При расчете максимального запаса ориентируются на удовлетворение прогнозируемого спроса в текущем периоде, длительность которого равна сумме времени оптимального цикла заказа и среднего периода

1.3. Обоснование эффективности процессного подхода[31]

1.3. Обоснование эффективности процессного подхода[31] 1.3.1. Стабильность и воспроизводимость процесса Основная задача данного пункта – показать, что структурированный и управляемый процесс всегда эффективнее хаотичной и плохо управляемой деятельности. Как ни странно,

Величины отклонений

Величины отклонений Величина отклонения определяется путем соотнесения агрегированной оценки исходного показателя (в баллах) с остальными агрегированными оценками показателей по наиболее актуальным вопросам для каждой конкретной организации.Исходным показателем

Глава 11 Обоснование цены

Глава 11 Обоснование цены Разумная цена та, при которой разум покупателя отключается. Михаил Мамчин, афорист О том, что высокую цену необходимо обосновывать, кажется, знают все. Джо Витале даже вывел такую зависимость: «Чем выше цена, тем больше текста должно быть в

Оценка величины последствий

Оценка величины последствий Чтобы определить по каждому риску степень возможного влияния на результаты проекта, график работ и расход ресурсов, необходимо учитывать следующее.• Влияние риска на весь проект, а не только на отдельную часть. Задержка выполнения

Обоснование медиастратегии

Обоснование медиастратегии Добиться поставленных целей можно разными способами: использованием тех или иных рекламоносителей, той или иной частотой размещения рекламы, тем или иным размером сообщения. Конечно, выбор определенной стратегии ситуативен, и результаты

Обоснование скидки

Обоснование скидки Если вам приходится делать скидку, то она должна быть обоснована с точки зрения как покупателя, так и продавца. Что может вас одинаково устроить:? Самовывоз продукта.? Отмена полного монтажа оборудования у покупателя.? Предварительный платеж.? Более

Необычные варианты увеличения маржи

Необычные варианты увеличения маржи Предлагаем вам несколько нестандартных способов увеличения маржи, которые выглядят абсолютно безумно, но при этом работают.Допустим, вы продаете кофе и булочки. Кофе стоит 90 рублей, булочка 40 рублей. Можно написать: «Специальное

Увеличение прибыли за счет повышения маржи

Увеличение прибыли за счет повышения маржи Основные типы клиентов в оптовом бизнесе Независимо от того, продаете вы бетонные блоки оптовыми партиями или цветочную продукцию розничным магазинам, вам придется столкнуться с несколькими типами клиентов.1. Клиенты, ищущие

Обоснование цены для покупателя и для вас – разные вещи

Обоснование цены для покупателя и для вас – разные вещи Для вас важны усилия, временные затраты, ваша квалификация. Покупателю – то, что он за эти деньги получит, его польза, его выгода.Если бы я написала в аннотации книги, что потратила на нее почти год работы, тысячи