6.4. Считаем постоянные, переменные и единовременные расходы и вложения в бизнес

6.4. Считаем постоянные, переменные и единовременные расходы и вложения в бизнес

Все расходы в первый месяц работы нами описаны выше. Давайте их классифицируем и просуммируем.

Под постоянными расходами мы будем понимать расходы, которые периодически повторяются из месяца в месяц и в основном не зависят от объема нашего производства. В общем случае это расходы на аренду и содержание офиса:

1) аренда;

2) коммунальные платежи и услуги связи;

3) канцтовары;

4) подготовка и сдача бухгалтерской отчетности.

Под переменными расходами мы будем понимать расходы, которые зависят от объема нашей работы и нашего производства. В общем случае это расходы на:

1) наем персонала;

2) материалы для менеджеров продаж;

3) проезд менеджеров продаж (если он оплачивается);

4) изготовление макета;

5) изготовление рекламных носителей;

6) распространение рекламных носителей (установку, трансляцию);

7) выплату налогов и сборов;

8) заработную плату персонала.

Под единовременными расходами мы будем понимать разовые, однократные расходы по крайней мере в течение года, которые вам могут потребоваться. В случае регистрации вами своей фирмы это могут быть расходы на:

1) регистрацию своей фирмы (ООО или ИП);

2) изготовление печати;

3) покупку офисной мебели;

4) покупку офисного оборудования;

5) ремонт офиса, подключение коммуникаций (телефон, Интернет);

6) покупку базы данных коммерческих организаций;

7) покупку программного обеспечения (например, для выполнения дизайнерских работ своими силами);

8) фирменную одежду для распространителей с корпоративной символикой.

Примечание. При любом расчете возможных затрат необходимо закладывать 30 %-ный резерв для возможных косвенных расходов и непредвиденных ситуаций.

Рассмотрим расчет затрат на примере продажи рекламных площадей на рекламном носителе «Полезные телефоны».

Примечание 1. Поскольку цель этой книги – показать вам, как начинать свой бизнес с минимальными рисками и вложениями, рассмотрим вариант, когда вы работаете первый месяц один, как индивидуальный предприниматель, без офиса, без регистрации кассового аппарата (с открытием счета в банке), без затрат на покупку офисного оборудования и найма персонала.

Примечание 2. За период расчета затрат удобно принимать один месяц. Однако как показывает практика, производственный цикл главного бизнес-процесса в предлагаемом рекламном продукте составляет примерно 1,5–2 месяца. Поэтому за расчетный период мы выбираем 2 месяца. Этого времени вполне достаточно для полного выполнения всех обязательств по заключенным договорам.

Примечание 3. Суммы всех расходов взяты из реальной практики регистрации ИП и ООО в г. Москве в 2007 году с поправкой на 2011 год.

Вариант 1. Вы работаете первые два месяца в одиночку в качестве индивидуального предпринимателя (ИП), без офиса и без затрат на покупку офисного оборудования и найма другого персонала. Система налогообложения – упрощенная, 6 % от доходов.

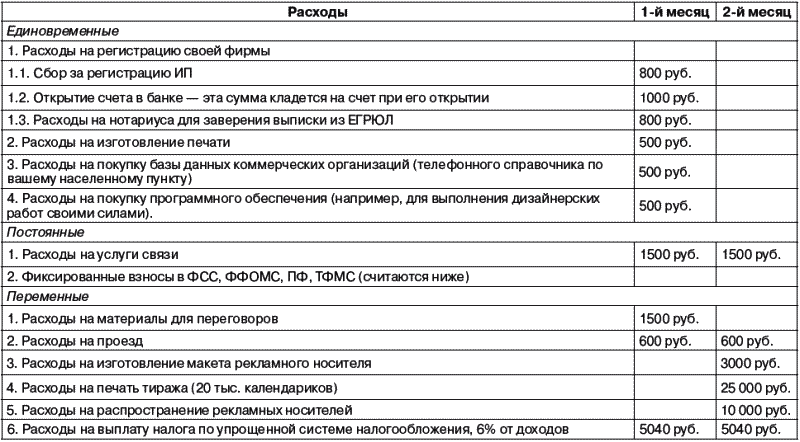

В этом случае ваши расходы будут складываться следующим образом (рис. 13):

Рис. 13. Расчет прибыли (вариант 1)

Произведенные расходы:

Единовременные расходы:

1) на регистрацию своей фирмы (ООО или ИП);

2) на изготовление печати;

3) на покупку базы данных коммерческих организаций;

4) на покупку программного обеспечения (например, для выполнения дизайнерских работ своими силами).

Постоянные расходы:

1) на услуги связи;

2) фиксированные взносы ИП в фонды социального, медицинского страхования и Пенсионный фонд (ФСС, ФФОМС, ПФ, ТФМС).

Переменные расходы:

1) на материалы для переговоров;

2) на проезд;

3) на изготовление макета;

4) на изготовление рекламных носителей;

5) на распространение рекламных носителей (установку, трансляцию);

6) на уплату налога ИП с доходов от реализации своих услуг;

7) на выплату налога с доходов физических лиц НДФЛ – при начислении себе зарплаты.

Примечание 1. Размеры налогов и сборов, а также порядок их выплат обязательно уточняйте по действующему законодательству и в соответствующих учреждениях по месту вашего жительства, поскольку в законодательство постоянно вносятся коррективы.

Примечание 2. На открытие счета в банке вам потребуется выписка из Единого государственного реестра, что вы – зарегистрированный и действующий индивидуальный предприниматель, заверенная нотариусом. На практике, чтобы открыть счет, достаточно положить небольшую сумму для оплаты услуг банка за месяц (например, 1000 рублей).

Примечание 3. Выплаты налога с доходов ИП вы осуществляете один раз за отчетный период (как правило, квартал года).

Примечание 4. Для подстраховки в расчетах следует учитывать непредвиденные расходы, которые порой могут доходить до 30–100 % от планируемой суммы.

Согласно введенным данным и произведенным расчетам, в первом месяце вашей работы ваши общие расходы до выплаты себе зарплаты, но с уже учтенными расходами на выплату налога с доходов ИП составят 12 тысяч 740 рублей, а во втором месяце – 45 тысяч 140 рублей. Во втором месяце существенную долю всех расходов будут составлять расходы на изготовление рекламного носителя, в нашем случае – печать тиража календариков «ПТ» и их распространение по району.

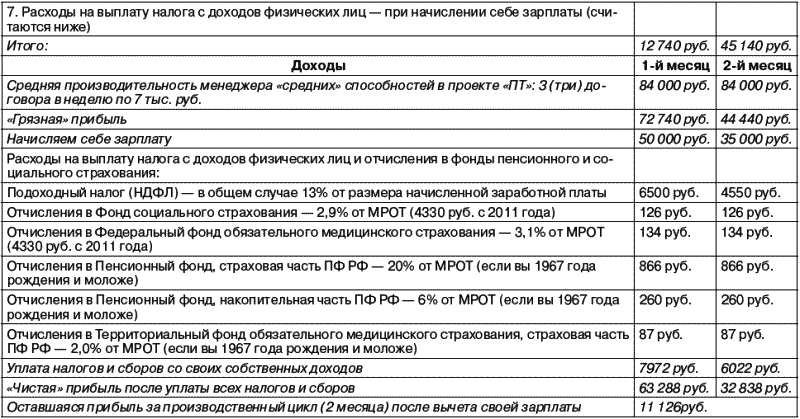

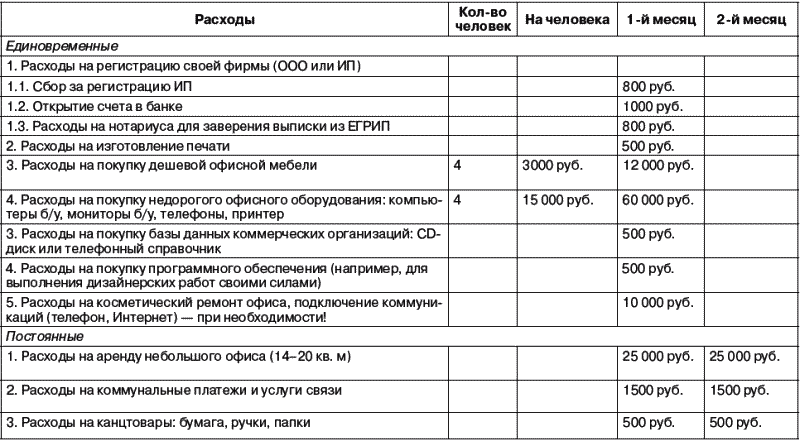

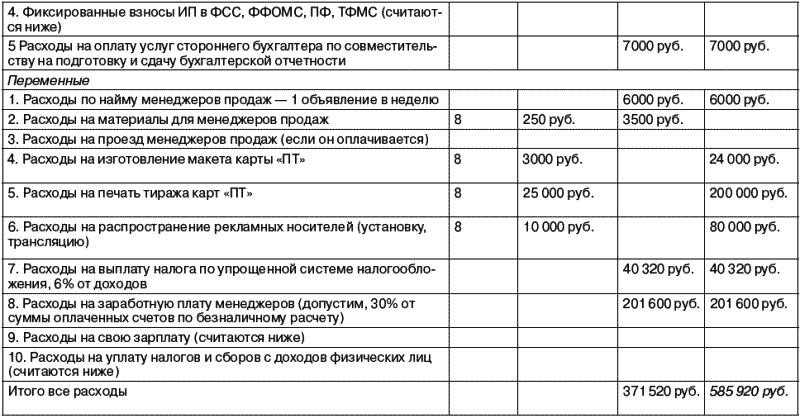

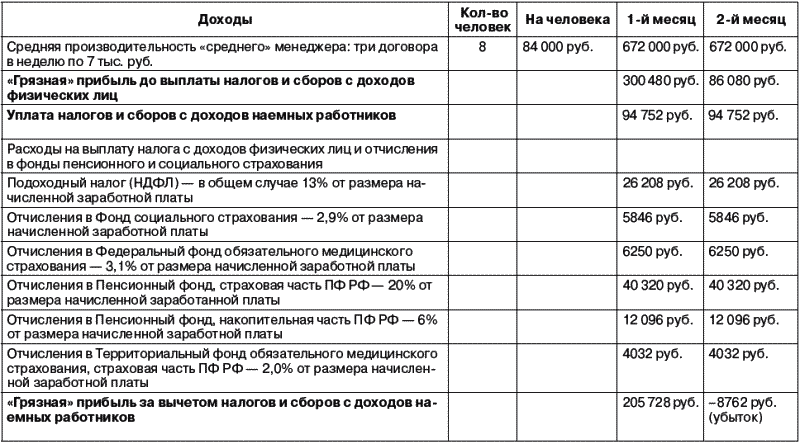

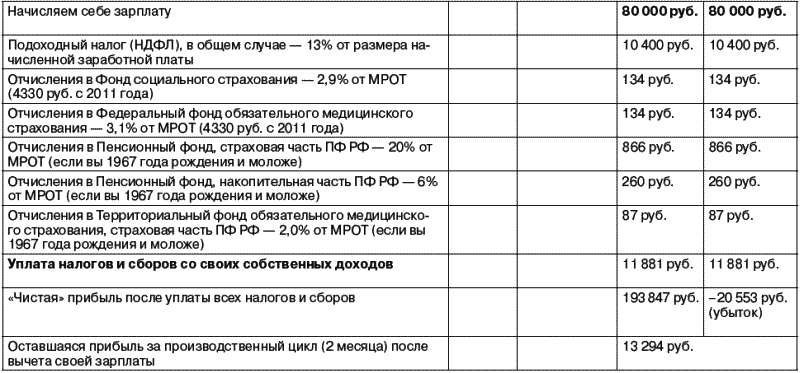

Вариант 2. Вы – индивидуальный предприниматель (ИП), на вас работают восемь менеджеров продаж, вы арендуете небольшой офис (14–20 кв. м) на четыре рабочих места.

В этом случае ваши расходы будут складываться следующим образом (рис. 14):

Рис. 14. Расчет прибыли (вариант 2)

Единовременные расходы:

1) на регистрацию своей фирмы (ООО или ИП);

2) на изготовление печати;

3) на покупку офисной мебели;

4) на покупку офисного оборудования;

5) на ремонт офиса, подключение коммуникаций (телефон, Интернет – при необходимости);

6) на покупку базы данных коммерческих организаций;

7) на покупку программного обеспечения (например, для выполнения дизайнерских работ своими силами);

8) на фирменную одежду для распространителей с корпоративной символикой.

Постоянные расходы:

1) на аренду;

2) на коммунальные платежи и услуги связи;

3) на канцтовары;

4) на фиксированные взносы ИП в фонды социального, медицинского страхования и Пенсионный фонд (ФСС, ФФОМС, ПФ, ТФМС);

5) на подготовку и сдачу бухгалтерской отчетности.

Переменные расходы:

1) по найму персонала;

2) на материалы для менеджеров продаж;

3) на проезд менеджеров продаж (если он оплачивается);

4) на изготовление макета;

5) на изготовление рекламных носителей;

6) на распространение рекламных носителей (установку, трансляцию);

7) на уплату налога ИП с доходов от реализации своих услуг;

8) на заработную плату наемных работников;

9) на свою заработную плату;

10) на уплату налогов и сборов с доходов всех физических лиц.

Фишка. Для обеспечения эффективной работы наемных менеджеров продаж в офисе достаточно организовать количество рабочих мест, равное половине их личного состава. Поскольку большую часть времени они могут и должны работать «в поле». Об эффективном менеджменте при активных продажах вы можете узнать на моих семинарах (информация на моем сайте).

Примечание 1. Первые 2–4 месяца вы можете проработать и без фирменной одежды для распространителей вашего рекламного продукта. А вот для подготовки и сдачи налоговой и другой отчетности, если вы официально трудоустраиваете и выплачиваете зарплату наемным менеджерам, я рекомендую прибегнуть к услугам опытного бухгалтера, работающего по совместительству, и полностью делегировать ему работу по подготовке и сдаче отчетности, а также уплате налогов и сборов во все требуемые фонды.

Примечание 2. В приведенном примере расходы по найму персонала сведены к расходам на еженедельное платное объявление, например, в журнале «Работа и зарплата».

Примечание 3. В нашем случае оплата труда менеджеров продаж построена на сдельной основе, т. е. менеджеры получают определенный процент от суммы оплаченных счетов по заключенным ими договорам (в нашем примере – 30 %).

Примечание 4. Оплачивать проезд менеджеров продаж к месту проведения переговоров и встреч вы не обязаны, особенно если они получают хороший процент со своих продаж!

Фишка. Первые 2–6 месяцев можно работать, принимая «официальные» платежи только по безналичному расчету, чтобы не иметь дополнительных расходов на приобретение, регистрацию и обслуживание кассового аппарата!

Следует подчеркнуть, что, согласно введенным данным, ориентировочно в первом месяце вашей работы по варианту 2 ваши вложения в бизнес (до уплаты налогов и сборов, а также выплаты зарплаты наемным работникам) составят примерно 122 тысячи рублей. Причем некоторые статьи расходов не обязательны. Оценивать остальные цифры расходов отдельно от рассмотрения получаемых при этом доходов – некорректно.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

X. Считаем все!

X. Считаем все! Известная фраза «Я знаю, что половина денег на рекламу уходит впустую, но не знаю, какая именно половина» больше не актуальна.В Сети считается практически все (и эффективность всего можно постоянно повышать).Спросите вашего маркетера, как это делать.А потом

9. Внутренняя среда и ее переменные: менеджеры, работники, культура

9. Внутренняя среда и ее переменные: менеджеры, работники, культура Внутреннюю среду организации можно рассматривать с точки зрения статики, выделяя состав ее элементов и структуру, и с точки зрения динамики, т. е. протекающих в ней процессов. К элементам внутренней среды

Считаем цифры и деньги

Считаем цифры и деньги Продолжим начатую в предыдущем разделе тему о правилах успешности франшизы. Напомним, что правило № 1 гласит: «Инвестиции покупателя франшизы и ее потенциальная прибыльность должны соответствовать ожиданиям ее покупателей».Чтобы говорить о

Вложения в бизнес

Вложения в бизнес При создании бизнеса «на продажу» в него вкладываются минимально необходимые деньги. Большинство операций передается аутсорсерам, приобретается минимальное количество основных средств по низким ценам.Каждый, кто приходит покупать бизнес, хочет

Постоянные автоматические «касания»

Постоянные автоматические «касания» Для увеличения прибыльности необходимы постоянные автоматические «касания» клиента. Многим знакома такая ситуация: если постоянно ходить в одно и то же кафе и вдруг перестать это делать по какой-то причине, то, появившись там вновь,

Секрет 73. Постоянные касания

Секрет 73. Постоянные касания Важно постоянно совершать касания всеми возможными способами – не только с помощью электронных коммуникаций, но и офлайн.Большинство людей, которые занимаются маркетингом, недостаточно агрессивно запускают свои кампании и не используют

Шаг 6. Считаем необходимые расходы, возможные доходы и срок окупаемости вложений

Шаг 6. Считаем необходимые расходы, возможные доходы и срок окупаемости вложений 6.1. Разрабатываем схемы главного и вспомогательных бизнес-процессов Под схемой бизнес-процесса мы будем понимать изображение направленной последовательности работ (процессов), соединенных

Постоянные автоматические касания

Постоянные автоматические касания Для увеличения прибыльности необходимы постоянные автоматические касания клиента. Многим знакома ситуация: если вы постоянно ходили в одно и то же кафе и вдруг перестали это делать по какой-то причине, появившись там вновь, наверняка