3.1 Экономическая логика затратного ценообразования

3.1

Экономическая логика затратного ценообразования

Если фирма в качестве своей основной (доминирующей) цели выбирает максимизацию объема прибыли, то ее коммерческая политика определяется тем, насколько она может варьировать цену продажи своих товаров. При этом возможны два наиболее часто встречающихся варианта действий менеджеров.

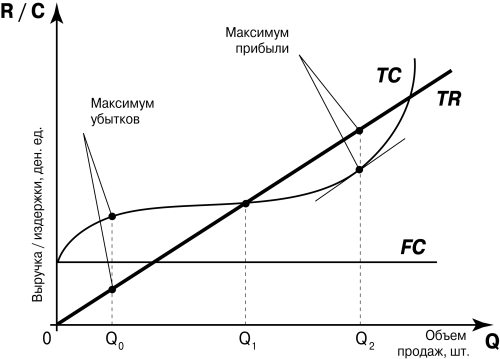

Рис. 3.1

Определение объема выпуска, обеспечивающего фирме в краткосрочном периоде получение максимальной прибыли при неизменных ценах

1. Фирма не является монополистом или олигополистом и должна исходить из неизменности цены, формируемой конкуренцией между поставщиками сходного товара, она будет добиваться максимизации прибыли за счет варьирования объемов производства (продаж).

Логика такого варьирования показана на рис. 3.1, где сведены воедино кривые выручки от продаж (TR), постоянных (FC) и общих (TC) издержек. ТС — общие издержки (total costs); TR — выручка от продаж (total revenue); FC — постоянные издержки (fixed costs).

Анализируя этот график, обратим внимание на несколько обстоятельств:

1) он показывает соотношения величин выручки, издержек и прибыли фирмы при различных вариантах объемов продаж, но для одного и того же периода времени, т. е. описывает статичную ситуацию;

2) вследствие неизменности цены кривая выручки от продаж (TR) проходит через начало координат (при нулевом объеме продаж выручка равна нулю);

3) кривая постоянных издержек (FC) проходит параллельно оси абсцисс, поскольку по определению постоянные издержки инвариантны к объему выпуска (на протяжении фиксированного периода времени — месяца или года), который фирма выберет для себя;

4) так как даже при нулевом объеме продаж фирма будет вынуждена нести некоторые постоянные издержки, то кривая общих издержек (TC) не проходит через начало координат, и потому при минимальных объемах продаж фирма будет нести убытки (кривая TC проходит выше кривой TR).

Наконец, отметим, что поскольку мы рассматриваем ситуацию с неизменной рыночной ценой, то от продажи каждой дополнительной единицы товара фирма будет получать одну и ту же величину выручки, т. е. маржинальная выручка будет равна цене.

В этих условиях, как видно на рис. 3.1, максимум убытков фирма будет иметь в том случае, если объем ее продаж составит Q0. При этом объеме сумма общих издержек перестает возрастать большими темпами, чем сумма выручки, — эти темпы становятся одинаковыми.

Если же фирма сможет обеспечить объемы продаж, большие, чем Q0, то ее выручка будет расти в большей мере, чем общие издержки. Из-за стабильности суммы постоянных издержек при росте объема продаж. При этом общие издержки будут увеличиваться лишь за счет роста суммы переменных издержек, благодаря чему убытки начнут сокращаться и выручка от продаж станет равной издержкам (Q1). Это означает, что фирма преодолела убыточность продаж, т. е. достигла точки безубыточности (об условиях, при которых такое становится возможным, мы далее будем говорить более подробно в гл. 5).

При объеме продаж Q2 (когда общие издержки растут в том же темпе, что и выручка от продаж) масса прибыли будет максимальной, а при еще больших объемах

будет становиться все меньше из-за обгоняющего роста маржинальных (предельных) издержек фирмы по сравнению с ее маржинальной (предельной) выручкой.

Маржинальные (предельные) издержки — издержки фирмы на производство дополнительной единицы товара.

Маржинальная (предельная) выручка — выручка фирмы от продажи дополнительной единицы товара.

Вследствие этого при неизменной рыночной цене фирме выгодно наращивать объемы продаж до тех пор, пока маржинальная выручка будет превышать маржинальные издержки. До этого рубежа продажа каждой дополнительной единицы товара будет увеличивать общую массу прибыли, получаемой фирмой. Именно такой объем продаж и соответствует величине Q2 на рис. 3.1.

Но если фирма перейдет этот рубеж, то обгоняющий рост ее маржинальных издержек приведет к большему увеличению общих издержек, чем сумма выручки (именно поэтому правее точки Q2 кривая TC поднимается вверх круче, чем кривая TR). А значит, общая масса прибыли начнет падать.

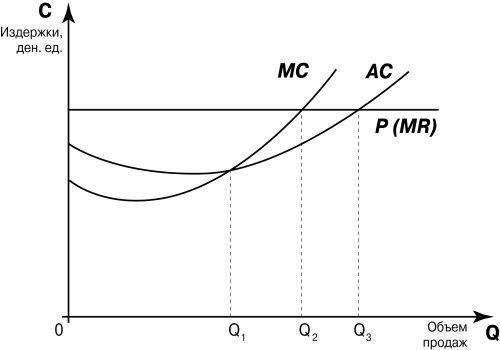

Чтобы понять механизм этого процесса лучше, рассмотрим рис. 3.2. MC — маржинальные издержки; AC — средние издержки; MR — выручка от продаж.

На рисунке 3.2 видно, что маржинальные издержки при объемах продаж, меньших, чем Q, по величине уступают средним издержкам и вначале сокращаются, по мере того как фирма добивается роста объемов продаж. Однако затем (в силу убывающей предельной производительности факторов производства, привлекаемых фирмой для организации своей деятельности) маржинальные издержки начинают возрастать и при объеме продаж Q1 сравнялись по величине со средними издержками.

Это означает, что при таком объеме продаж средние издержки достигнут минимума (именно поэтому кривая MC пересекает кривую AC в ее нижней точке).

Рис. 3.2

Обоснование оптимального объема продаж с учетом средних и маржинальных издержек

Затем рост маржинальных издержек вызовет и рост средних издержек (т. е. увеличение средних переменных издержек окажется большим, чем сокращение средних постоянных издержек).

Обратим также внимание на то, что при выборе коммерческой политики на основе средних издержек мы неизбежно допустим существенную ошибку, завысив максимально допустимый объем продаж. Как видно на рис. 3.2, кривая AC пересекает MR при объеме продаж Q3. Отсюда, казалось бы, следует вывод, что именно этот объем и является предельно допустимым, чтобы не понести убытки (при больших объемах средние издержки превышают цену и фирму ожидают финансовые потери).

Однако предельно допустимым является объем продаж Q2, при котором маржинальные издержки оказываются равными цене (маржинальной выручке) и кривая MC пересекает MR (уровень цен). И потому каждая дополнительная единица продукции сверх объема Q2 потребует от фирмы издержек больших, чем принесет выручки. Игнорирование этого обстоятельства, т. е. ориентация лишь на средние издержки, приведет к тому, что фирма произведет и продаст объем продукции, равный (Q3 — Q2). И этот объем продаж принесет ей лить сокращение, а не прирост общей массы прибыли.

Чтобы проиллюстрировать такого рода ситуацию, рассмотрим небольшой числовой пример.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Логика проектирования технологий

Логика проектирования технологий Ахиллесова пята технологийВ переводе с латинского слово "проект" — дословно "брошенный вперед", т. е. замысел, воплощенный в виде прообраза объекта, реально еще не существующего. Проектирование — разновидность эвристической

Логика – этика

Логика – этика Среди мужчин встречается больше личностей с хорошо развитой логикой. Среди женщин, наоборот, более распространены этики.Логики стараются не обращать особого внимания на эмоции. Они концентрируются на задачах и их решении. Во всем должен присутствовать

3.2 Модель затратного ценообразования

3.2 Модель затратного ценообразования Те из российских фирм, которые лидируют в процессе рыночной трансформации, уже прошли стадию возврата к затратному ценообразованию и, двинувшись дальше, начали постепенно овладевать маркетинговыми подходами к решению этой задачи.

11.3 Финансовая логика ритейла

11.3 Финансовая логика ритейла Рассмотренный выше пример приводит нас к пониманию финансовой логики управления ценообразованием в ритейле. Она состоит в том, что для торговой фирмы важнее совокупная масса прибыли от продажи товаров, а не прибыльность, изначально

3.2. Логика HR-инжиниринга

3.2. Логика HR-инжиниринга Рис. 3.2.1. Методологическая платформа HR-инжиниринга Рис. 3.2.2. Порядок разработки регламента HR-инжиниринг является частным приложением бизнес-инжиниринга к сфере управления человеческими ресурсами (рис. 3.2.1). Бизнес-инжиниринг во многом опирается

Логика изложения

Логика изложения В рекламном тексте содержание всех последующих предложений должно быть жестко увязано с тем, что было сказано в предыдущих, так, чтобы ни одной фразы не было лишней и чтобы ни одну фразу нельзя было выбросить без утраты информации. Если вы найдете в своем

38. Значение ценообразования в маркетинге. Методы ценообразования

38. Значение ценообразования в маркетинге. Методы ценообразования Ценообразование является решающим инструментом маркетинга, а уровень цен – это своеобразный индикатор функционирования конкуренции. Ценовая конкуренция существует не только между

Экономическая демократия

Экономическая демократия Когда работники являются собственниками капитала, они часто играют весьма значительную роль в управлении предприятием, что дает основание признать систему собственности работников, занятых на предприятии, одним из примеров индустриальной