5.4. Агентские проблемы (конфликт интересов собственников и менеджеров) и инвестиционный бюджет компании

5.4. Агентские проблемы (конфликт интересов собственников и менеджеров) и инвестиционный бюджет компании

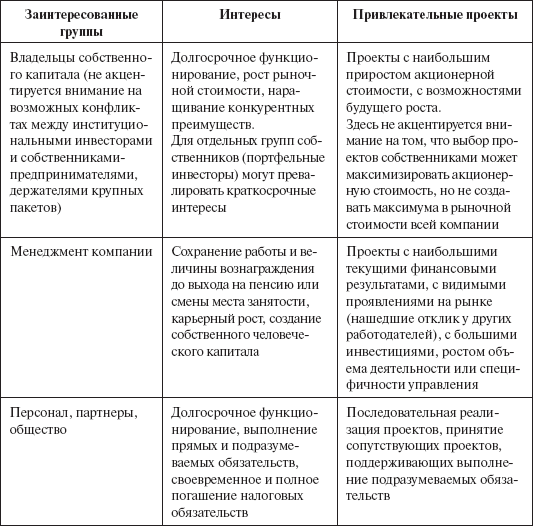

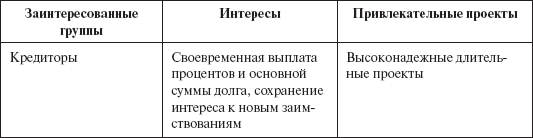

Неоптимальная инвестиционная политика может стать результатом конфликта интересов разных групп участников. Значимые группы и их интересы при разработке инвестиционной программы компании показаны в табл. 37.

Таблица 37

Группы влияния на инвестиционные решения, их специфические интересы и привлекательные для них проекты

Интересы кредиторов и их специфичное влияние на инвестиционные решения компании будут рассмотрены ниже.

В больших компаниях собственники делегируют профессиональным менеджерам не только операционное управление, но и принятие инвестиционных и финансовых решений. При этом возможности анализа качества принимаемых решений либо ограничены недостаточностью информации, либо очень дороги. В результате неполнота информации и неприятие риска могут вести к возникновению агентских конфликтов, выражающихся как в росте прямых издержек компании (завышенные вознаграждения, вывод активов и т. п.), так и в упущенной выгоде, включая отклонение от оптимальной инвестиционной политики.

Высшее звено менеджмента всегда находится под прессом возможности увольнения в случае провала проекта и последующей невостребованности при хорошем уровне развития рынка труда. Поэтому наиболее значимыми критериями в принятии инвестиционных проектов, удовлетворяющих их интересам, будут: низкий риск, возможность проявить специфические знания и накопленный опыт, краткосрочный временной период окупаемости, реализация отдельных тактических задач (желательно при размытости стратегических целей), значимые внешние проявления успешности проекта (интерес средств массовой информации, потенциальных избирателей или государственных органов).

Возможность переинвестирования и недоинвестирования; как следствие агентских проблем; доказывается как на модельном уровне, так и эмпирически. Первым на возможность переинвестирования указал М. Дженсен[39], отмечая стремление менеджеров принять крупные проекты, несмотря на отрицательное влияние на стоимость компании (NPV < 0) из-за желания большего контроля над активами («стремление к строительству империй», по выражению М. Дженсена).

Важная выявленная характеристика исследований агентских проявлений инвестиционного выбора – связь ситуации переинвестирования с фундаментальными характеристиками компании, а именно: со стадией развития (зрелостью) и соответствующим этой стадии большим ежегодным денежным потоком. Решение проблемы М. Дженсен видел в использовании инструментов финансовой политики (увеличении дивидендных выплат, работе на заемном капитале). Заемный капитал может выступать дисциплинирующим механизмом в агентских конфликтах. Еще один действенный механизм (внешний) – развитие рынка перехода корпоративного контроля (поглощения). Впоследствии эти умозрительные соображения были формализованы[40]. В исследовании 1993 года М. Дженсен на примере корпораций мирового рынка показал ситуации разрушения стоимости через неоптимальные инвестиционные решения менеджеров[41], объясняя факт снижения стоимости (рыночной капитализации) негативной реакцией фондового рынка на объявления о новых инвестициях. Например, такая реакция наблюдалась в 80-е годы ХХ века по нефтяным компаниям, инвестирующим в увеличение запасов, а также по инвестициям в НИОКР (как с General Motors).

Видимым проявлением специфичности отбора проектов менеджерами является выбор ставки отсечения по проектам. Менеджеры принимают те проекты, которые имеют отрицательный NPV[42], если их дисконтировать по рыночной ставке, доступной собственникам.

Такое отклонение от максимизации стоимости говорит о том, что существует некая «менеджерская ставка дисконтирования», которая ниже ставки владельцев капитала (WACC). Исследование Chirinko и Schaller (2004) показало, что для фирм, которые характеризуются агентскими проблемами (распыленная структура собственности, большие права контроля у менеджеров), инвестиционные решения принимаются на основе ставок дисконтирования, меньших, чем расчетная «рыночная ставка» (WACC) на 350-400 базисных пунктов. Этот разрыв меньше для фирм с концентрированной структурой собственников или для компаний, управляемых собственниками. Аналогичную ситуацию расхождения ставок отсечения для инвестиционных программ можно наблюдать и по российскому рынку (ОАО «Газпром», ОАО «Роснефть»). Например, в инвестиционной программе «Газпрома» фиксируемая требуемая ставка доходности на ближайшие 10 лет введена на уровне 6 %[43].

Еще одно свидетельство в пользу переинвестирования из-за агентских конфликтов базируется на работе C. Каплана 1989 года[44].

Рассмотрев 76 ситуаций выкупа собственности менеджерами (операция MBO), автор пришел к выводу о положительном влиянии перехода контроля к менеджерам на оптимизацию инвестиционной активности. Анализ автора показал, что после МВО характерно снижение инвестиционных затрат и повышение показателей эффективности деятельности компаний.

Рассматривая агентский конфликт «менеджер – собственник», следует четко определять, какие интересы преследуются собственником или отдельными группами, имеющими влияние на принятие решений (можно говорить о конфликте «собственник – собственник»). В ряде случаев (завершающий этап жизни компании и отсутствие желания активного поиска новых направлений или спекулятивный характер владения компанией) собственники заинтересованы в получении краткосрочных выгод: увеличить за ограниченный период времени рыночную стоимость своей доли или всей компании и выйти из бизнеса. В этом случае при принятии инвестиционных проектов собственники могут демонстрировать «близорукость». Менеджеры в таких компаниях, наоборот, часто ориентированы на длительное функционирование, особенно если компания занимает специфичную нишу на рынке и использует уникальные технологии и компетенции.

Интересны исследования, доказывающие превалирование краткосрочных интересов не только у менеджеров (позиция М. Дженсена), но и у собственников. Эти исследования опираются на анализ эффектов, связанных с внешним привлечением капитала (первичный выход на рынок – IPO или вторичные размещения). Обычно компании демонстрируют показатели операционной деятельности выше, чем их конкуренты, в течение года или двух, предшествующих выпуску новых акций (аналогичная ситуация наблюдалась по компаниям российского рынка: «Вимм-Билль-Данн», «Седьмой континент»). В последующие годы показатели эффективности существенно снижались. Инвестиционная активность как перед IPO, так и после опережает показатели по конкурентам.

Специфичность отбора проектов менеджерами с итоговым переинвестированием может быть следствием высокой конкуренции на рынке труда, когда достаточно сложно найти новое привлекательное место работы. Как следствие, менеджеры становятся заинтересованными в принятии более специфических проектов, базирующихся на своих уникальных знаниях и опыте, что позволяет им «удерживать кресло» в течение длительного периода времени[45]. Эти же мотивы порождают определенную «дальнозоркость» менеджеров, то есть стремление к принятию проектов с длительным временным лагом получения эффекта.

Немало примеров подтверждают гипотезу недоинвестирования, то есть ситуаций отказа от проектов с положительным значением NPV. Основная причина этого – агентские конфликты между собственниками и менеджерами. Первое объяснение недоинвестирования связано с нежеланием менеджеров прикладывать достаточно усилий для сбора информации по инвестиционному решению, по ее обработке, принятию ответственности за проект из-за слабой мотивации в оплате труда. Наличие асимметрии информации между менеджерами и собственниками приводит к возникновению «информационной ренты» у менеджмента, который обладает доступом к прогнозным оценкам[46].

В аналитике плата за эту ренту вводится через повышение ставки отсечения при принятии проектов, например, при применении критериев NPV или IRR. Как следствие такой аналитической практики по компаниям наблюдается недоинвестирование. Исследование Д. Потерба и Л. Саммерса (1992)[47] через опрос порядка 300 СЕО американских компаний показало, что устанавливаемая ставка отсечения действительно превышает расчетные затраты на капитал. Причина – желание отобрать информационную ренту у менеджеров.

Может обсуждаться и еще одна причина задания повышенной ставки со стороны собственников, не связанная с асимметрией информации и попыткой разделить информационную ренту. Повышенная ставка может рассматриваться как один из действенных механизмов мотивации менеджеров на поиск дополнительной информации по реализуемому инвестиционному решению в ситуации высокой неопределенности. В целях мотивации на поиск дополнительной информации по инвестиционным проектам ставка отсечения должна задаваться тем выше, чем больше размер проекта (инвестиционные затраты, контролируемые менеджментом) и выше неопределенность в его реализации.

Другие причины недоинвестирования могут быть следствием:

1) неоптимальной структуры капитала с точки зрения максимизации стоимости компании, но удовлетворяющей интересы менеджеров (менеджеры в общем случае не заинтересованы в принятии дополнительного финансового риска). Недостаточность источников финансирования приводит к отказу от части экономически эффективных проектов;

2) высокого финансового рычага (в данном случае имеет место интегрированное проявление финансовых и инвестиционных решений);

3) высокой степени асимметрии информации на рынке и необходимости подачи сигналов. Такими сигналами могут являться высокие дивиденды, что приводит к существенному сокращению собственных средств, доступных для инвестирования. Невозможность привлечения внешних собственных источников хорошо аргументирована в классической модели Майерса/Майлуфа (1984).

Эмпирические исследования в поддержку гипотезы недоинвестирования часто базируются на анализе положительной реакции рынка на рост бюджета капитальных вложений компаний[48]. С учетом двойственной реакции фондового рынка на инвестиционную активность имеет смысл более детально рассматривать выбираемые компаниями направления инвестирования (долгосрочные или краткосрочные, в стратегические проекты и т. п.).

Следует отметить, что институт совета директоров, как один из возможных механизмов гармонизации интересов собственников и менеджеров, не всегда позволяет оптимизировать инвестиционный бюджет в ситуации неопределенности. Это происходит из-за неограниченной персональной ответственности его членов и недостаточной компетенции в принятии крупных инвестиционных решений. Преодолеть проблему можно, привлекая в качестве независимых членов совета директоров профессиональных специалистов по инвестиционному анализу.

Эмпирические исследования показывают (например, Бергер, Офек, Ермак, 1997), что характеристики, связанные с положением менеджеров в компании (доля акций у топ-менеджеров во владении или по опционной программе, срок пребывания в должности, контроль со стороны институциональных инвесторов или внешних директоров), влияют на выбираемую структуру источников финансирования. «Окопавшиеся менеджеры» предпочитают низкий финансовый рычаг и при недостаточности собственных средств компании отказываются от высокоэффективных проектов. Например, регрессионная зависимость финансового рычага от факторов, диагностирующих положение менеджеров, показала[49]:

1) положительную и значимую зависимость от доли акций у топ-менеджеров. Чем выше доля акций у топ-менеджеров (ближе интересы собственников и менеджеров), тем выше финансовый рычаг;

2) значимое влияние опционных программ для топ-менеджеров (опционы на акции имеют более сильное влияние);

3) отрицательную зависимость рычага от срока пребывания в должности топ-менеджера (после замены руководства уровень долга вырастает в среднем на 9 %);

4) положительную зависимость от наличия контроля в виде существования крупных акционеров (рассматривался уровень 5 %-ного пакета), внешних директоров (уровень долга увеличивается на 7 %).

Взаимосвязь финансовых и инвестиционных решений и дополнительные агентские конфликты, возникающие из-за наличия финансового рычага, рассмотрены в разделе 5.6.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.1. Профессиональная подготовка. Цели переговоров. Определение областей совпадения и расхождения интересов. Предмет переговоров. Кто Ваши партнеры? Понимание мотивации и интересов партнера. Подготовка плана переговоров

2.1. Профессиональная подготовка. Цели переговоров. Определение областей совпадения и расхождения интересов. Предмет переговоров. Кто Ваши партнеры? Понимание мотивации и интересов партнера. Подготовка плана переговоров Стадия подготовки переговоров включает

Проблемы компании, ориентированной на клиентов

Проблемы компании, ориентированной на клиентов Не стоит путать компанию, ориентированную на клиентов, с авторитарной корпоративной маркетинговой деятельностью и разросшимся отделом маркетинга. Некоторые специалисты и маркетологи все еще определяют степень

3.2.4. Интеграция интересов владельцев, менеджеров и персонала

3.2.4. Интеграция интересов владельцев, менеджеров и персонала Итак, интеграция интересов владельцев и потребителей необходима для результативности организации. Однако владельцы заинтересованы не только в востребованности продуктов, но и в минимизации затрат, связанных

Признаки, характерные для профессиональных собственников

Признаки, характерные для профессиональных собственников Есть определенные признаки, по которым сразу можно понять: перед вами – профессиональный собственник. Здесь нужно разделить понятия профессионального и успешного собственника. Можно владеть успешным бизнесом и

Внутренние проблемы роста компании

Внутренние проблемы роста компании Слияние или поглощение представляется руководству одним из наиболее простых и быстрых способов обеспечения роста бизнеса. Но проблема в том, что такие решения принимаются, как правило, на высоком руководящем уровне, без участия

9.1. Основные проблемы, мешающие производственной компании стать успешной

9.1. Основные проблемы, мешающие производственной компании стать успешной Перед тем как перейти к рекомендациям и призывам к действию, давайте комплексно рассмотрим, с какими проблемами чаще всего встречаются производственные компании.Приоритеты на производстве

Признаки, характерные для профессиональных собственников

Признаки, характерные для профессиональных собственников Есть определенные признаки, по которым сразу можно понять: перед вами – профессиональный собственник. Здесь нужно разделить понятия профессионального и успешного собственника. Можно владеть успешным бизнесом и

Проблема многих собственников

Проблема многих собственников Проблема многих собственников заключается в том, что если вы объединяете в себе качества хорошего технаря и продажника, прекрасно разбираетесь в рынке и даете ему достаточно положительных эмоций, то вы лично делаете половину всех

5.2. Когда собственников несколько

5.2. Когда собственников несколько Когда собственников несколько, без проблем не обойтись. И чем больше собственников, тем больше бывает камней преткновения. Никуда не денешься: каждый считает себя «великим управленцем», а распределение полномочий происходит