3.8. Учет большего/меньшего риска инвестирования относительно среднего на рынке: фондовый, учетный и восходящий бета-коэффициент

3.8. Учет большего/меньшего риска инвестирования относительно среднего на рынке: фондовый, учетный и восходящий бета-коэффициент

Относительный риск инвестирования в модели САРМ определяется бета-коэффициентом. На развитых рынках бета-коэффициент рассчитывается из регрессионной модели (так называемый фондовый метод), связывающей доходность ценной бумаги jс рыночной доходностью (по фондовому индексу) на определенном отрезке времени (например, помесячные наблюдения в течение 3 – 5 лет). Такой подход к оценке бета-коэффициента (по прошлым данным) предполагает сохранение в инвестиционных решениях того же уровня систематического риска. Сторонники такого подхода утверждают, что наразвитых рынках значения бета-коэффициентов относительно стабильны. Данные об исторических (historical) или фондовых бета-коэффициентах публикуются в ряде финансовых справочников и периодических изданиях по результатам расчетов специализированных агентств: Datastream, Bloomberg, Barra, Merrill Lynch, Value Line, Morningstar, S&P и др. Первой в Российской Федерации данные о бета-коэффициенте стала публиковать информационно-консалтинговая фирма «АК&М». Bloomberg раскрывает информацию о методике расчета бета-коэффициента регрессионным методом (например, игнорирование дивидендной доходности) и о проводимых корректировках для отражения будущего риска (алгоритм расчета скорректированного бета-коэффициента).

Поскольку объясняющая возможность САРМ может быть слаба (низкое значение коэффициента детерминации R2 в линейной регрессии=), а также для того, чтобы учесть будущую динамику значения бета-коэффициента, аналитики работают с «книгой бета». В ней наряду с рассчитанными значениями «грубого» или «сырого» бета-коэффициента приведены скорректированные значения (adjusted beta, shrunk beta). Корректировка отражает процесс движения к среднему риску, то есть к бета-коэффициенту, равному единице. Эти корректировки базируются на исследованиях М. Блюма[22], которые показали, что с течением времени бета портфеля приближается к единице, а систематический риск компании приближается к среднерыночному.

Блюм показал, что корректные поправки позволяют точнее спрогнозировать бета-коэффициенты:

где ?2i и ?1i – статистические бета-коэффициенты для последовательных 7-летних периодов. Параметры ? и b определяются с помощью регрессионного анализа. Их оценка позволяет записать уравнение прогноза:

Эта методика используется компаниями-лидерами финансовой аналитики Value Line и Merril Lynch, которые профессионально занимаются оценками параметра бета-коэффициента. Компания Bloomberg использует скорректированный бета-коэффициент, который вычисляется следующим образом для всех компаний: ?adj [23] 0,67 x ? + 0,33 x 1, где ? – «сырое» значение, полученное из регрессионного уравнения (как тангенс угла наклона). Веса 0,67 и 0,33 для различных акций рынка принимаются постоянными. Это может быть объяснено тем фактом, что фирмы по мере своего роста становятся более диверсифицированными в продуктовом портфеле и клиентской базе.

Необходимость учета временного лага, который имеет место в реакции фактического бета-коэффициента на изменения в рыночной доходности, заставила обратиться к еще одному показателю бета-коэффициента – суммовой или лагированный бета-коэффициент (lagged). Исследования показали, что чем меньше размер капитала компании, тем проблема лага ощутимее.

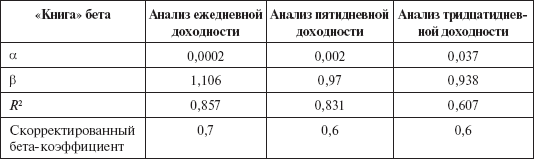

Оценка «книги» бета по компании «ЛУКОЙЛ» на базе индекса РТС за период 1998-2002 годы (5– и 30-дневные отрезки наблюдений) дала следующие параметры (табл. 21).

Таблица 21

Расчет бета-коэффициента НК «ЛУКОЙЛ» по локальной САРМ

Для развивающихся рынков выбираемые методы оценки параметров исторического построения бета-коэффициента (по регрессии) должны быть изменены: временной период выбирается более коротким, чем для развитого рынка, увеличивается интервал наблюдений, в качестве индекса используются композитные варианты, учитывающие котировки по нескольким торговым площадкам.

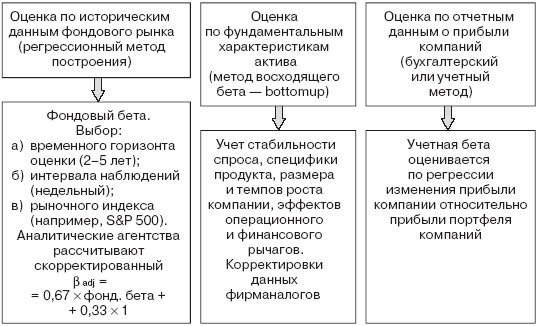

В аналитической практике на развивающихся рынках вместо фондового метода оценки бета-коэффициента получили популярность методы: фундаментальных параметров (иначе называемый метод «восходящего бета» по компаниям-аналогам) и «бухгалтерского бета». Основные различия показаны на рис. 20.

Рис. 20. Введение в модель GAPM третьего параметра – бета-коэффициента как меры оценки добавочного риска к портфелю инвестора

Если ценные бумаги компании не котируются или целью является нахождение меры систематического риска подразделения или проекта, то в практике нашли применение два направления: бухгалтерский (учетный) подход (Hill, Stone, 1980) и метод фундаментальных параметров, включая метод аналога (pure-play approach) Р. Фуллера и Г. Керра.

Бухгалтерский (учетный) подход Н. Хилла и Б. Стоуна базируется на построении регрессионной зависимости между бухгалтерской доходностью по компании и по отрасли, то есть анализ проводится по учетной мере систематического риска. Данными по компании обычно выступают исторические значения доходности активов, рассчитанные как отношение операционной прибыли к величине активов по отчетности. В качестве рыночной доходности принимается средневзвешенное значение бухгалтерской доходности активов всех компаний, участвующих в анализе. Развитием метода может выступать оценка бета-коэффициента по динамике прибыли компании по отношению к средней прибыли группы.

Пример 15

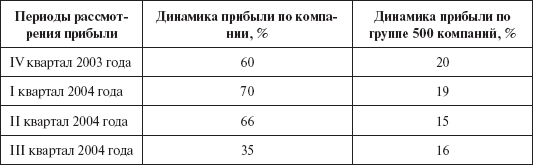

По технологичной компании США Singapoll рост прибылей по кварталам 2003-2004 годов имел следующий вид (табл. 22).

Таблица 22

Сопоставление роста прибыли компании и рынка (по группе компаний S&P 500)

Угол наклона регрессионной прямой равен 2,2. Метод учетного бета-коэффициента предполагает принятие этого значения в качестве бета-коэффициента технологической компании.

Пример 16

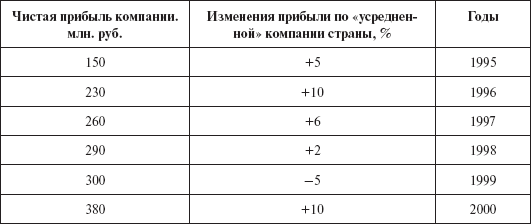

Строительная компания (ЗАО) занимается прокладкой коммуникаций для нефтегазовой материнской компании – и не имеет аналогов по компаниям открытого типа, котирующих акции на бирже. Аналитики рассчитывают бухгалтерскую бету по динамике прибыли данной компании (табл. 23) и «средней компании», имеющей усредненные параметры по компаниям, входящим в биржевой индекс данной страны.

Таблица 23

Данные для расчета «учетного бета»

Оценка регрессионного уравнения: бета-коэффициент учетный (бухгалтерский) = 2,44.

Метод аналогов может представлять интерес даже для компаний, торгующих акции на рынке. Применяя такой метод, аналитики преследуют несколько мотивов, начиная от попытки избежать статистических ошибок оценки по регрессионной модели и заканчивая стремлением получить более адекватный показатель систематического риска для компаний в процессе изменений. Устойчивость бета-коэффициента в модели «восходящего построения» достигается фактическим построением отраслевой характеристики систематического риска. Метод основан на анализе отраслевой принадлежности компании и построении отраслевого показателя бета-коэффициента, как бета портфеля компаний данной отрасли.

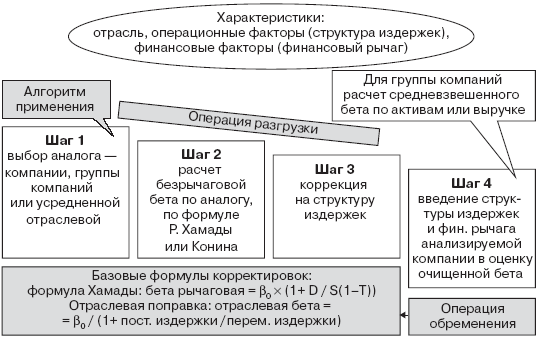

Метод аналога Фуллера/Керра предполагает следующий алгоритм:

• подбирается компания, акции которой торгуются на бирже и которая функционирует в том же направлении бизнеса, что и анализируемое подразделение, частная компания или проект;

• по компании-аналогу рассчитывается бета-коэффициент (при наличии нескольких аналогичных фирм используется медианное значение бета-коэффициента или средневзвешенное значение с учетом объема деятельности или величины активов).

Так как базовыми детерминантами бета-коэффициента являются структура издержек (операционный рычаг) и структура капитала (финансовый рычаг), то при расхождениях с аналогом по этим параметрам предложены различные корректировки. Например, может быть применен следующий алгоритм:

1) нивелирование по аналогу финансового риска. Формула Р. Хамады позволяет провести эту корректировку;

2) нивелировать по аналогу, уже очищенному от финансового риска, эффект операционного рычага и получить «очищенное» бета;

3) введение нагрузки по операционному и финансовому риску. Расчет безрычагового значения бета-коэффициента по анализируемой компании введением соотношения постоянных (FC) и переменных (VC) издержек в значение «очищенного» бета – ?*:

?0 анализируемой компании = ?* x (1+ FС/VС);

4) отражение финансового риска по анализируемой компании с использованием формулы Р. Хамады:

?0lev анализируемой компании = ?0 анализируемой компании x (1+ (1 – Т) D/S).

Рис. 21. Фундаментальные характеристики рыночного риска компании и метод «восходящего бета»

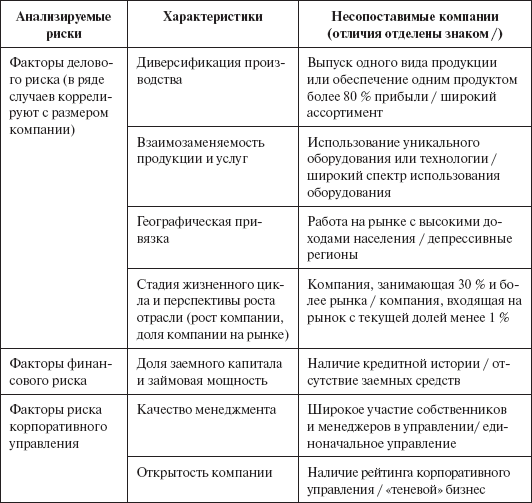

Здесь следует оговорить требования к компаниям-аналогам в одной отрасли, предъявляемые в финансовом анализе. Таблица 24 позволяет корректно подойти к отбору такой компании.

Таблица 24

Выбор компании-аналога для расчета меры систематического риска

Пример 17

Оценим бета-коэффициент частной фирмы, которая поставляет диагностическое оборудование для нефтегазовых компаний РФ. Предполагается, что владельцы капитала компании являются диверсифицированными инвесторами. Фирма работает на финансовом рычаге 0,1 (балансовое значение D/S) и рассчитывается по налоговым платежам по ставке 24 %. Бета-коэффициент торгуемых фирм США, занимающихся поставкой аналогичного оборудования, показаны в табл. 25.

Таблица 25

Оценка бета-коэффициента по компаниям отрасли (нивелирование финансового риска)*

* Ставка налога на прибыль 40 %

Предполагается, что по величине активов и структуре издержек фирмы идентичны. Нерычаговое значение бета-коэффициента фирм-аналогов = 1,22/(1 + 0,65 x (0,2)) = 1,09.

Бета-коэффициент частной российской фирмы 1,09 х (1 + 0,76 х (0,3)) = 1,15. Вводя поправку на страновой риск методом относительной волатильности, получаем следующую оценку требуемой доходности:

k = 5 % + 3 % премия за страновой риск + 1,15 х 1,75 x 5,5 % премия за рыночный риск + 4 % премия за размер = 23 % (в долларовом исчислении.)

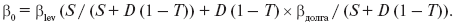

Формула Р. Хамады предполагает возможность работы компании на безрисковом заемном капитале. Такое предположение существенно завышает риск и требуемую доходность по собственному капиталу. Более корректное влияние финансового рычага на бета-коэффициент дает модель Т. Конина (Conine, 1980). Формула безрычаговой или «очищенной» бета по модели Конина:

Пример 18

Инвестиционная компания «АТОН» оценивает компании «РБК» методом относительной волатильности рынков.

Структура капитала «РБК» (по состоянию на 1 октября 2002 года):

Совокупная сумма долга – 4,1 млн долл.

Рыночная стоимость обыкновенных акций – 58,5 млн долл.

Рыночная стоимость привилегированных акций – 0 млн долл.

Совокупная капитализация «РБК» – 62,60 млн долл.

Требуемая доходность по собственному капиталу (расчет). «АТОН» вносит корректировки в стандартную формулу модели САРМ.

1. Вместо исторического бета-коэффициента, который не учитывает волатильность котировок в будущем, методика «АТОНа» предполагает расчет «прогнозной бета» на основе размеров компании и ликвидности ее акций.

2. Для корректного отражения финансового риска очищенная «прогнозная бета» (полученная через анализ компаний-аналогов) пересчитывается в «рычаговую бета».

«Рычаговая бета» отражает риск для акционеров от наличия долга в структуре компании. ?u – прогнозная «бета» без учета долга.

D/E-Коэффициент рыночной стоимости долга / рыночная стоимость акционерного капитала.

Методика компании «АТОН» не предполагает корректировку бета-коэффициента на налоговый щит, так как эти выгоды для компании учитываются в денежном потоке (чтобы избежать двойного счета):

?рычаговая = ?u x (1+D/E).

3. Для оценки странового риска используется метод относительной волатильности:

ks = kf + ((km – kf) x (SDL / SDG)) x ((?u x (1+D/E)),

где: kf = 10,4% (доходность к погашению суверенных облигаций до 2030 года обращения по цене предложения);

SDL/SDG – корректировка на повышенную волатильность российского рынка по отношению к развитым рынкам. По рассматриваемой методике измеряется как отношение волатильности индекса РТС к волатильности индекса S&P 500; SDL– стандартное отклонение ежедневных изменений индекса РТС (измеряется за последние 12 месяцев);

SDG – стандартное отклонение ежедневных изменений индекса S&P 500 (измеряется за последние 12 месяцев).

Премия за риск вложения средств в акции на развитых рынках принимается компанией «АТОН» на уровне 3,5 %.

Итоговый расчет.

Безрисковая ставка (еврооблигации с погашением в 2030 году) 10,4 %.

Стандартная премия за риск вложения в акции 3,5 %.

Коэффициент относительной волатильности индекса РТС = 1,45.

Прогнозная рыночная премия = 5,1 % = 3,5 % х 1,45.

Прогнозное значение «бета» 2, «бета» с учетом долга = 2,1.

Стоимость собственного (акционерного) капитала, то есть требуемая доходность = 21,3%.

Стоимость долга принята за 5 % (5 % – ставка по облигациям компании).

Расчет WACC. Совокупная сумма долга как % от капитализации = 6,5 %.

Акционерный капитал как % от капитализации = 93,5 %.

ИТОГО: WACC = 20,2 %

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

3.1. Альтернативы инвестирования на рынке и барьерная ставка компании

3.1. Альтернативы инвестирования на рынке и барьерная ставка компании Для корректного учета инвестиционного риска в оценке требуемой доходности следует понять логику принятия решений инвесторами – владельцами капитала компании. Инвесторы предоставляют свои деньги

3.4. Оценка инвестиционного риска инвестора: выбор между анализом риска акций и волатильностью прибыли. Доходность по финансовым инструментам на рынке как база анализа требуемой доходности инвесторов по компании

3.4. Оценка инвестиционного риска инвестора: выбор между анализом риска акций и волатильностью прибыли. Доходность по финансовым инструментам на рынке как база анализа требуемой доходности инвесторов по компании Традиционный подход, используемый в финансовой

2.3. Учетный цикл. Особенности отражения хозяйственных операций

2.3. Учетный цикл. Особенности отражения хозяйственных операций Хозяйственные операции в бухгалтерском учете отражаются на счетах, которые в мировой практике рассматриваются с двух позиций. С одной стороны, с их помощью реализуется правило двойной записи: сумма по каждой

1. От принятия риска к уклонению от риска[59]

1. От принятия риска к уклонению от риска[59] Мы все за прогресс при условии, что он не заставляет нас изменяться. Морри Брикман, Кит Фичерс На этапе Младенчества цена риска невысока. Компаниям в этом возрасте практически нечего терять. На этапе «Давай–Давай» основатели,

Быть частью большего

Быть частью большего Позиции российских предпринимателей, менеджеров, экспертов по многим вопросам КСО расходятся, однако, уже сам интерес к теме свидетельствует о признании, что бизнес не может развиваться вне общества и независимо от его интересов.Иначе говоря, наш

27 β – КОЭФФИЦИЕНТ – ИЗМЕРИТЕЛЬ РЫНОЧНОГО РИСКА ЦЕННЫХ БУМАГ

27 ? – КОЭФФИЦИЕНТ – ИЗМЕРИТЕЛЬ РЫНОЧНОГО РИСКА ЦЕННЫХ БУМАГ Риск и доходность в финансовом менедж–менте рассматриваются как две взаимосвязан–ные категории. Риск – вероятность возникнове–ния убытков или недополучения доходов по сравнению с прогнозируемым вариантом.

Шаг 11. Учет и хранение документов, учет готовых тиражей, хранение экземпляров рекламных носителей

Шаг 11. Учет и хранение документов, учет готовых тиражей, хранение экземпляров рекламных носителей Продумайте, как и где вы будете хранить подотчетные документы, выпущенные тиражи и экземпляры рекламных носителей. Образцы вашей рекламы могут пригодиться для демонстрации

Урок шестой. Делайте больше за счет меньшего

Урок шестой. Делайте больше за счет меньшего Я только что закончила презентацию о культуре в Airlines для обучающихся по программе МВА в университете Хьюстона. Среди слушателей был и мой сын Лэндон, и мне было очень приятно поделиться уникальным опытом и замечательными