35 МЕТОД РАСЧЕТА ЧИСТОГО ПРИВЕДЕННОГО ЭФФЕКТА

35 МЕТОД РАСЧЕТА ЧИСТОГО ПРИВЕДЕННОГО ЭФФЕКТА

Метод расчета чистого приведенного эффекта основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дискон–тированных чистых денежных поступлений, гене–рируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэф–фициента r, устанавливаемого аналитиком (ин–вестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвести–ция (IC) будет генерировать в течение n лет го–довые доходы в размере Pr P2, Общая накопленная величина дисконтированных дохо–дов (PV) и чистый приведенный эффект (NPV) рассчитываются по формулам:

Если NPV > 0, то проект следует принять; если NPV< 0, то проект надо отвергнуть; если NPV = 0, то проект ни прибыльный, ни убыточный.

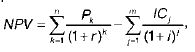

Если проект предполагает не разовую инвестицию, а последовательное инвестирова–ние финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется сле–дующим образом:

где i – прогнозируемый средний уровень инф–ляции.

Показатель NPV отражает прогнозную оценку изменения экономического потен–циала предприятия в случае принятия рас–сматриваемого проекта. Этот показатель аддитивен во временном аспекте, т.е. NPV раз–личных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе опти–мальности инвестиционного портфеля.

При помощи NPV-метода можно опреде–лить не только коммерческую эффективность проекта, но и рассчитать ряд дополнительных показателей. Столь обширная область приме–нения и относительная простота расчетов обес–печили NPV-методу широкое распространение, и в настоящее время он является одним из стандартных методов расчета эффективности инвестиций, рекомендованных к применению ООН и Всемирным банком.

Условия корректного применения мето–да: объем денежных потоков в рамках инвести–ционного проекта должен быть оценен для всего планового периода и привязан к определенным временным интервалам; денежные потоки в рам–ках инвестиционного проекта должны рассмат–риваться изолированно от остальной производ–ственной деятельности предприятия, т.е. характеризовать только платежи и поступления, непосредственно связанные с реализацией данного проекта. Использование метода для сравнения эффективности нескольких проек–тов предполагает использование единой для всех проектов ставки дисконта и еди–ного временного интервала (определяемо–го, как правило, как наибольший срок реализации из имеющихся).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

6.9. Позиционирование «экологически чистого мяса»

6.9. Позиционирование «экологически чистого мяса» Во втором примере с «экологически чистым мясом» мы находим позиционирование аналогичным образом. Когда потребитель задаст себе вопрос: «Почему я должен предпочесть именно эту сеть мясных магазинов?» – он с легкостью

Боязнь чистого листа

Боязнь чистого листа Вы собираетесь подготовить коммерческое предложение, садитесь за стол, включаете компьютер, открываете текстовый редактор, и… ступор. Перед вами чистый лист. Вы не знаете, с какой стороны к нему подойти. Вы даже можете начинать писать, но постоянно

3.1. Что можно рассматривать в качестве эффекта от проведения мероприятий по стимулированию?

3.1. Что можно рассматривать в качестве эффекта от проведения мероприятий по стимулированию? Определим понятия «эффект» и «эффективность». Эффект – результат, полученный от проведения кампании или мероприятия по стимулированию с учетом применения определенных бонусов

3.2. Период действия эффекта стимулирования и типы кривых увеличения объемов продаж

3.2. Период действия эффекта стимулирования и типы кривых увеличения объемов продаж Рост объемов продаж в краткосрочный период времени при проведении мероприятий по стимулированию распадается на два интервала: во время проведения стимулирования и после его проведения.

36 МЕТОД РАСЧЕТА ВНУТРЕННЕЙ НОРМЫ ПРИБЫЛИ ИНВЕСТИЦИЙ

36 МЕТОД РАСЧЕТА ВНУТРЕННЕЙ НОРМЫ ПРИБЫЛИ ИНВЕСТИЦИЙ Метода расчета внутренней нормы при–были инвестиций (IRR) состоит в определе–нии такой ставки дисконта, при которой значе–ние чистого приведенного дохода равно нулю. IRR = r, при котором NPV = f(r) = 0.IRR показывает максимально

Методы расчета

Методы расчета Сумма рекламного бюджета может быть определена с помощью многих методов, как достаточно простых (например, в процентах к объему сбыта), так и весьма сложных (многочленные математические модели). Рассмотрим несколько наиболее часто используемых моделей. У

Оценка экономического эффекта сделки

Оценка экономического эффекта сделки Если сделка достаточно серьезная, необходимо провести тщательную оценку ее экономического эффекта с точки зрения налоговых рисков, транспортных расходов, валютного регулирования и т. д.К примеру, нередки случаи, когда в результате

Начните с чистого листа

Начните с чистого листа Один из лучших инструментов для стимулирования творческих способностей – начать размышлять над вопросом с чистого листа. О нем мы говорили в предыдущих главах. Этот способ снимает и сознательные, и неосознанные ограничения с вашего

Начните думать о жизни с чистого листа

Начните думать о жизни с чистого листа Как мы уже говорили, этот образ мышления подводит черту под всеми прошлыми решениями и обязательствами. Подумайте: если бы вам пришлось начинать все заново, имея ваши нынешние познания, чем бы вы не стали заниматься? Этот вопрос

Говорите от чистого сердца

Говорите от чистого сердца Несколько лет назад мне довелось слушать выступление Уолли Эймоса, основателя компании – производителя печенья Famous Amos. Его речь была посвящена борьбе с неграмотностью среди взрослых. Сам Эймос жертвует довольно много времени и денег,