33 ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ. КРИТЕРИИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

33 ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ. КРИТЕРИИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Методы оценки инвестиционных проек–тов делятся на два больших класса: простые ме–тоды и методы дисконтирования.

1. Простые (статистические) методы поз–воляют достаточно быстро и на основании простых расчетов произвести оценку экономической эф–фективности. В качестве показателей, рас–считываемых простыми методами, ис–пользуются:

1) удельные капитальные вложения на создание единицы производственной мощности или на единицу выпуска продукции;

2) простая норма прибыли проекта (в процен–тах) – отношение чистой прибыли к общему объему инвестиций или к инвестируемому ак–ционерному капиталу;

3) простой срок окупаемости (период возврата инвестиций), рассчитываемый как отношение общего объема инвестиций к сумме чистой прибыли и амортизационных отчислений. Указанные показатели не учитывают не–равномерность одинаковых сумм поступ–лений или платежей, относящихся к раз–ным периодам времени, что приводит к необходимости использования более сложных критериев.

2. Методы дисконтирования. Норматив–ным документом, закрепляющим рыночные принципы оценки эффективности инвестиций в нашей стране, являются методические ре–комендации по оценке эффективности инвестиционных проектов (первое издание было осуществлено в 1994 г., второе издание, переработанное и дополнен–ное, – в 2000 г.). Используемая в рыночной экономике оценка эффективности инвестиций основывается на ряде принципов: расчеты опираются на показатели денежного потока от производственной и инвестиционной деятель–ности; обязательно приведение показателей к текущей (дисконтированной) стоимости.

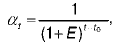

Дисконтированием денежных потоков называется приведение разновременных (отно–сящихся к разным шагам расчета) значений к их ценности на определенный момент време–ни, который называется моментом приведе–ния. Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (Е), выражаемая в долях еди–ницы или процентах. Технически приведение к нулевому моменту времени производится путем умножения величины показателя на коэффи–циент дисконтирования (коэффициент текущей стоимости) ?t, определяемый для постоянной нормы дисконта по формуле:

где t – номер периода расчета (t = 0, 1, 2, Т). Период расчета может быть выражен в го–дах, кварталах, месяцах и т.д.; Е – ставка дисконтирования, доли единицы. Ставка дисконта рассчитывается как сум–ма, каждое слагаемое которой учитывает от–дельные составляющие дисконта. В эту сумму включены безрисковая ставка дисконта; инфля–ционная премия; премия за риск; премия за низкую ликвидность и др.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

5.5. Опционные характеристики инвестиционных проектов и стимулы к их задействованию: отход от оптимальной политики инвестирования из-за преобладания интересов владельцев собственного капитала над интересами других стейкхолдеров

5.5. Опционные характеристики инвестиционных проектов и стимулы к их задействованию: отход от оптимальной политики инвестирования из-за преобладания интересов владельцев собственного капитала над интересами других стейкхолдеров Следует учитывать еще один агентский

12.3. Метод EVA в экономическом мониторинге инвестиционных проектов

12.3. Метод EVA в экономическом мониторинге инвестиционных проектов Покажем на численном примере возможные проблемы с применением показателя EVA в экономическом мониторинге и рекомендуемые корректировки в управленческом

9.1. Сущность, критерии и показатели эффективности управления

9.1. Сущность, критерии и показатели эффективности управления В науке об управлении пока нет единой трактовки понятия «эффективность управления». Почти у каждой научной школы имеется свой взгляд на проблему. Отсюда ее недостаточная разработанность по многим аспектам

Глава 10 Критерии и ограничения эффективности систем вознаграждения

Глава 10 Критерии и ограничения эффективности систем вознаграждения Любая компания, разрабатывая и внедряя систему вознаграждений (компенсаций), стремится к повышению ее эффективности. Что мы имеем в виду?Обратимся к определению этого понятия в экономике: эффективность

Подход 1. Оценка сочетания проектов с оглядкой назад

Подход 1. Оценка сочетания проектов с оглядкой назад В Главе 13, «Что у вас в активе?», мы приводили примеры того, что клиентская работа может быть связана с «выдаиванием» и «построением» активов. Соответственно, грамотное управление профессиональной организацией требует

11.2. Показатели и критерии эффективности

11.2. Показатели и критерии эффективности Для осуществления выбора альтернативы из множества рассматриваемых их необходимо оценить. Оценивают альтернативы по критерию эффективности – определяющему правилу. Существуют два основных вида критерия эффективности, которые

38 ОЦЕНКА РИСКА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

38 ОЦЕНКА РИСКА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В основе расчета критериев оценки ин–вестиционных проектов (NPV, /RR и др.) ле–жит прогноз денежного потока проекта. Элемен–ты денежного потока определяются целой системой переменных величин. Изменение хотя бы одной переменной

6. Методы оценки инвестиционных проектов и привлекательности предприятий

6. Методы оценки инвестиционных проектов и привлекательности предприятий Методы оценки инвестиционных проектов.Основой для принятия управленческих решений по поводу инвестиций составляет сравнение объема инвестиций с поступлениями денежных средств (ежегодными)