12.6. Проблема экономического мониторинга проектов (направлений деятельности) с разной капиталоемкостью

12.6. Проблема экономического мониторинга проектов (направлений деятельности) с разной капиталоемкостью

Вторая проблема при использовании показателя EVA связана с необходимостью сопоставления направлений инвестирования с различной капиталоемкостью. Потребность в инвестициях существенно разнится по отраслям. Кроме того, высокотехнологичные молодые компании, активно используя аутсорсинг, лизинговые соглашения по оборудованию, минимизируя запасы, с точки зрения учета «зануляют» инвестированный капитал. Меняя со временем бизнес-модель, значения доходности капитала (ROСЕ) по годам оказываются очень нестабильными, что затрудняет горизонтальный анализ. В научной литературе некорректность сопоставления разных направлений деятельности компании или проектов разной направленности (IT-проектов и проектов расширения производственных мощностей) по показателю ROCE получила название отраслевого смещения. В зрелых отраслях с активами, чья остаточная стоимость мала, ROСЕ завышена по сравнению с действительной доходностью. В новых сферах деятельности, требующих высоких вложений во внеоборотные активы, например, в телекоммуникационной, биотехнологической отраслях, в компаниях информационных технологий, будет иметь место занижение ROСЕ по сравнению с действительной нормой доходности. Ошибки в оценке ROСЕ и, соответственно, EVA могут привести либо к переинвестированию в зрелую отрасль, либо к недоинвестированию в растущую. Решение проблемы отраслевого смещения (из-за различной структуры внеоборотных активов и основного капитала) видится в модификации показателя EVA в показатель прибыльности добавленной стоимости (PMEVA)[84]. PMEVA рассчитывается как отношение EVA к выручке и применим для оценки инвестиционных направлений разной капиталоемкости.

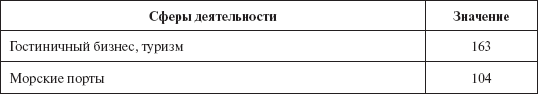

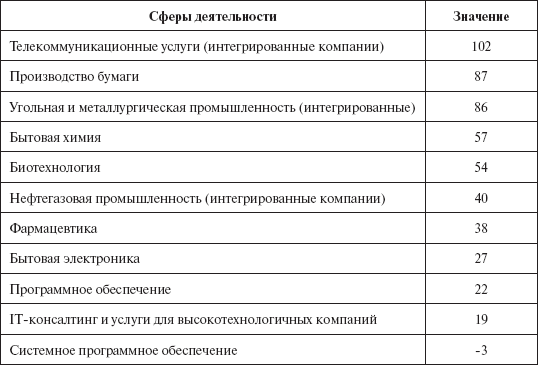

По ряду направлений деятельности расчет спреда эффективности или показателя рентабельности вложенного капитала даже может привести к парадоксальным результатам. Прежде всего, это касается тех сфер деятельности, где значимость инвестированного капитала ничтожно мала, особенно при оперировании с данными стандартной финансовой отчетности. Так, например, в табл. 56 показано среднее соотношение вложенного капитала (СЕ) к выручке за 2004 год по крупным компаниям американского и европейского рынка (с выручкой более 100 млн долл. в год).

Таблица 56

Медианное значение соотношения инвестированного за год капитала и годовой выручки за 2004 год по отраслям, %

Источник: Bloomberg

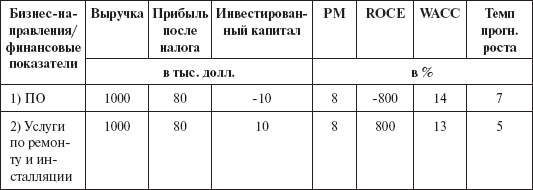

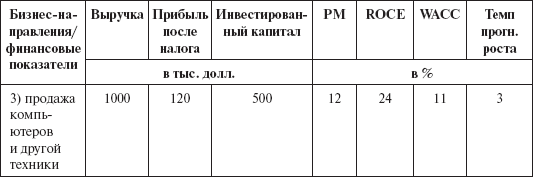

Начисленном примере (табл. 57) покажем парадоксальные результаты сопоставления бизнес-направлений деятельности по показателю ROСЕ для компании cо 100 %-ным собственным капиталом, занимающейся как продажей компьютеров, так и разработкой программного обеспечения (ПО) и оказанием услуг по их инсталляции и ремонту техники.

Таблица 57

Результаты деятельности за год по условной компании с тремя направлениями деятельности

Поскольку величина вложенного капитала по производству программного обеспечения имеет отрицательное значение (так как из величины активов по данному направлению вычтены краткосрочные беспроцентные обязательства), а по направлению «Услуги» достаточно мала, то полученные значения ROСЕ некорректно сопоставлять с затратами на капитал. Отрицательное значение спреда эффективности для первого направления и очень высокое для второго не означают, что первое – не эффективно, а второе – следует развивать, вкладывая капитал. Расчет фундаментальной стоимости по бизнес-направлениям позволяет подкрепить этот вывод. Например, предполагая бесконечный рост прибыли и вводя оценки WACC и темпа роста, получим, что фундаментальная стоимость направления по ПО (V) составит: 80/(0,14 – 0,07) = 1143;

V по услугам = 80/(0,13 – 0,05) = 1000;

Vпо продажам = 120/0,09 = 1333.

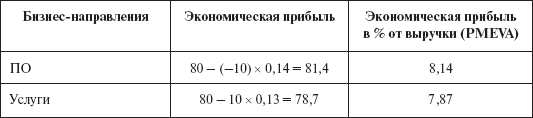

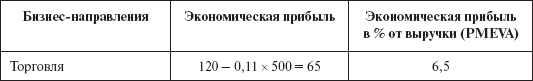

Возможным показателем для сравнения бизнес-направлений может стать относительная экономическая прибыль. Таблица 58 позволяет корректно провести расчеты и сопоставить проекты развития компании.

Таблица 58

Модифицированный финансовый показатель «экономическая прибыль» нивелирует проблемы сопоставления бизнес-направлений

Расчеты в таблице 58 показали, что все три направления деятельности являются эффективными и создают для компании стоимость с сопоставимым темпом. Показатель экономической прибыли менее чувствителен к изменениям в инвестированном капитале (СЕ). Например, если направление «Услуги» удвоит в следующем году капитал, то при сохранении прибыльности продаж, экономическая прибыль не изменится. Если увеличение капитала будет связано с учетными поправками (отражение арендованного имущества), то при прогнозируемой прибыли в 80 тыс. долларов, экономическая прибыль уменьшится в два раза. Следует обратить внимание, что отношение экономической прибыли к выручке практически не изменит значение даже в этом случае. Это делает показатель относительной экономической прибыли очень полезным в сопоставлении отдельных бизнес-направлений.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

12.7. Нерыночные сделки и проблема расчета показателей экономического мониторинга

12.7. Нерыночные сделки и проблема расчета показателей экономического мониторинга Есть еще один аспект, который следует учитывать, выбирая в качестве системы диагностирования эффективности распределения капитала модель экономической прибыли. Авторы запатентованной

5. Система мониторинга и контроля

5. Система мониторинга и контроля К сожалению, понять не значит начать делать. Принять – тоже не значит начать делать. Даже начать не всегда означает делать. Но если имеются регулярно повторяющиеся действия, то в принципе есть шанс, что рано или поздно появится некий

5.3. Выбор приоритетных направлений исследований и разработок

5.3. Выбор приоритетных направлений исследований и разработок Выбор приоритетных направлений исследований и разработок играет важную роль в государственной научно-технической политике. Приоритетные направления исследований и разработок реализуются в виде крупных

Фиксация направлений и поглотителей времени

Фиксация направлений и поглотителей времени Время на работу по какому-либо важному энергоемкому аспекту деятельности фиксируется так же, как и время на «слоновую задачу». Например, если вам хочется увильнуть от звонков новым клиентам и «спрятаться» за бумажную работу –

Приложение 1. Инструкция по проведению мониторинга автосалона методом «таинственный покупатель»

Приложение 1. Инструкция по проведению мониторинга автосалона методом «таинственный покупатель» 1. Перед контактом с продавцом «таинственный покупатель» придумывает «покупательскую легенду» (марку автомобиля, планируемую сумму затрат, сроки приобретения, причины

Маркетинг не должен работать отдельно от других направлений

Маркетинг не должен работать отдельно от других направлений Маркетинговая команда должна работать в тесном контакте с продуктовой и группой аналитиков – причем с самого начала. Я в принципе уже упомянул об этом чуть раньше. Гипотезы, которые закладывают люди, делающие

Технологии мониторинга и сканирования

Технологии мониторинга и сканирования Технологии мониторинга и сканирования предназначены для исследования среды, в которой функционирует организация, с целью сбора и оценки информации. Иногда это делается ради безопасности компании: замкнутая телесистема с камерами

11 направлений конкретизации

11 направлений конкретизации Что именно должно быть конкретным?С этим вопросом я сам обратился бы к человеку, которому по силам доказать важность конкретики.Необходимость изучать конкретную информацию обычно характеризуется старыми добрыми вопросами (с частицей

Теплова Тамара Викторовна

Просмотр ограничен

Смотрите доступные для ознакомления главы 👉