48. Принятие стратегических инвестиционных решений

48. Принятие стратегических инвестиционных решений

Инструмент

«Через годы, припомнив, я, быть может, вздохну –

Две дороги лежали тогда перед мною…

Я мог выбрать любую. И я выбрал ту,

Что была меньше хоженной, больше в цвету…

А потом уж пришло остальное»[2],

– сетовал в своем стихотворении Роберт Фрост.

При помощи предыдущего инструмента вы в конце концов пришли к двум или трем стратегическим альтернативам, предназначенным для устранения стратегического разрыва. Эти альтернативы должны быть взаимоисключающими, т. е. вы можете воспользоваться только одной из них. Как вы оцените их и выберете ту «дорогу», по которой последуете дальше?

В теории ответ на этот вопрос кажется простым и очевидным. Если исходить из допущения, что вашей основной целью является получение максимальной акционерной стоимости, а также учесть запросы других заинтересованных сторон (см. раздел 2), вам следует выбрать альтернативу, которая обеспечивает самую высокую доходность при самом низком риске.

Однако сделать это вовсе не легко. Для решения этой задачи можно воспользоваться широким набором методов, варьирующихся от опасно сложных, вроде оценки реальных опционов, до опасно простых, в частности влияния на доходность.

Приняв во внимание предназначение этой книги, мы выбрали два метода, лежащие посередине общего спектра: довольно сложный анализ дисконтированного денежного потока (discounted cash flow – DCF) и достаточно простой метод определения срока окупаемости.

Однако прежде чем мы приступим к их рассмотрению, укажем на три базовых положения, важных для принятия решения о стратегическом инвестировании, о которых следует всегда помнить независимо от выбранного метода.

Первым из них является сущность инвестирования. Обычно она предусматривает выделение денежных средств в настоящее время, в результате чего в течение предстоящих лет вы будете получать наличные деньги или какие-то другие блага. Инвестиции, как правило, бывают разовыми затратами, понесенными в самом начале, чтобы потом на протяжении ряда лет в ответ были получены какие-то преимущества.

Вторая – это невозвратность затрат. Когда вы сравниваете осуществимость стратегических альтернатив, о любых денежных средствах, которые вы уже потратили, следует забыть. Они уже стали историей. Во внимание теперь вы должны принимать только дополнительные денежные средства, которые вам потребуется затратить на выбранную альтернативу еще, чтобы добиться ожидаемых преимуществ.

И наконец, денежные средства сегодня и завтра – это разные вещи. Денежные средства, инвестированные сегодня в стратегическую альтернативу, стоят дороже, чем та же сумма денег, полученная через несколько лет, и не только из-за инфляции, а также из-за «альтернативной стоимости капитала»: деньги, инвестируемые сегодня, можно было бы вложить куда-то еще и получить на них реальную доходность до наступления «завтра».

Как использовать анализ DCF

Использование анализа DCF для принятия решений о стратегическом инвестировании является частью подхода, который называется управлением стоимостью. Его сторонники считают, что он вводит количественные параметры в процесс разработки стратегии и поэтому делает его более строгим, так как в этом случае процесс не ограничивается только нанесением кружочков на диаграммы, а учитывает особенности реального мира с его финансовыми показателями.

Оппоненты этого подхода полагают, что указанный количественный аспект основывается на слишком большом числе сомнительных допущений, в конечном счете запутывающих общую картину, что особенно сильно проявляется в вопросах разработки продуктов, реакции конкурентов, ценообразовании и в некоторых других направлениях. Стратегия, по их мнению, должна указывать общую направленность движения, а не быть подробно расписанным маршрутом.

Если говорить о моем мнении, я отношусь к сторонникам этого подхода. Да, выбрать родовую стратегию можно и с помощью кружковых диаграмм. Но когда дело доходит до выбора из двух внешне похожих и реалистических стратегических альтернатив, уйти от расплывчатости помогает количественный подход. К тому же этот вариант отлично согласуется с анализом рисков (см. раздел 9).

При проведении анализа DCF вы переводите каждую стратегическую альтернативу в прогнозное значение денежных потоков, используя для этого ожидаемые показатели доходов и затрат, затем дисконтируете все эти денежные потоки назад, до значений года 0, и суммируете их, чтобы получить величину чистого приведенного дохода. Альтернативу с самым высоким доходом следует считать самой перспективной.

Все это звучит довольно просто, не так ли? Но я видел неоднократно, что на практике этот процесс выполняется плохо, что сначала приводит к очень грубым оценкам, а затем к очень необоснованным инвестиционным решениям. Но если вы все сделаете корректно, то этот подход работает хорошо.

Если вы захотите воспользоваться этим подходом сами, обратитесь за помощью к специальным наставлениям, в которых он детально разбирается, например «Оценивание и измерение стоимости компаний и управление ею» (Valuation: Measuring and Managing the Value of Companie), подготовленное в McKinsey & Co. Inc.

Пока же познакомьтесь с некоторыми общими затруднениями, с которыми сталкиваются те, кто применяют этот подход на практике, а также с рядом рекомендаций, многие из которых получены в ходе практического использования этого подхода.

• Как добиться хотя бы приемлемой реалистичности пяти– и десятилетних прогнозов? Никак, но вы можете сделать их рациональными, однотипными и согласованными друг с другом, и вы можете ими воспользоваться, чтобы показать различия между стратегическими альтернативами в параметрах их влияния.

• Как можно перевести некоторые аспекты стратегии в значения денежных потоков, если такие аспекты являются слишком общими в формулировках, вроде улучшения качества или степени обслуживания потребителей? Прибегните к реалистическим допущениям в отношении их влияния на продажи или затраты и всегда рассматривайте два основных сценария, без альтернативы и с нею: какими будут скорее всего доходы и затраты при этой альтернативе, какими без нее? Как эта разница приведет к изменению величины чистого приведенного дохода?

• Как можно добиться достоверных прогнозов по доходам в далеком будущем? Эти прогнозы должны быть согласованы с вашими допущениями о значениях рыночного спроса, конкурентной позиции и рыночной доли (см. инструмент 82 – подготовка к планированию с учетом рыночного контекста).

• Как можно добиться достоверных прогнозов по марже прибыли по сегментам для далекого будущего? Они должны быть согласованы с вашими допущениями об интенсивности конкуренции и улучшении показателей деятельности (см. тот же самый инструмент).

• Как можно добиться достоверных прогнозов по общей операционной марже прибыли для далекого будущего? Если ваши прогнозы дают 40–50 %, то такие прогнозы не будут достоверными. Если предположить, что при этом вы благоразумно подошли к своим прогнозам об объемах продаж и операционных затратах, этого нельзя сказать о других составляющих. Вероятнее всего, вы не учли должным образом интенсификацию конкуренции, в том числе и из-за появления на рынке новых соперников, а также снижающиеся единичные цены продукции и единичную маржу прибыли.

• Как я смогу узнать, какой будет норма капитальных затрат, скажем, в году 8? Она должна быть согласована с вашими прогнозами объема продаж.

• Как относиться ко времени, которое следует после окончания прогнозного периода? При расчете остаточной стоимости пользуйтесь консервативным подходом. Исходите из допущения, что денежные потоки после последнего года продолжают поступать бесконечно долго, но больше не увеличиваются, задайте остаточную стоимость равной денежному потоку за последний год, деленному на коэффициент дисконтирования, а затем, чтобы поступить еще более консервативно, уменьшите полученную величину вдвое (на всякий случай: вдруг за эти годы появится прорывная технология?) и дисконтируйте ее до года 0. Можно поступить по-другому: исходите из допущения, что до года 15 денежный поток был неизменным, а затем стал нулевым.

• Какой вид потока наличных денежных средств мне следует дисконтировать? Вам следует пользоваться потоком свободных наличных денежных средств, т. е. операционным потоком (операционная прибыль плюс амортизация минус изменение величины оборотного капитала, минус норма капитальных затрат) до выплаты процентов и корпоративного налога.

• Как заниматься дисконтированием? Применяйте коэффициент дисконтирования к потокам наличных денежных средств за каждый год. В год n вы должны дисконтировать на коэффициент 1/(1 + r)n, где r – дисконтная ставка. Поток наличных денежных средств в год 0, год инвестирования, дисконтировать не нужно (теоретически считается, что этот поток за год приравнивается к потоку в середине года, хотя можно было бы дисконтировать за полгода, но при сравнении стратегических альтернатив этого обычно не делают).

• Какой дисконтной ставкой мне следует воспользоваться? Возьмите стоимость капитала (в данном случае вы не пытаетесь оценить стоимость компании, и поэтому вам не нужно рассматривать стоимость долгов и выводить средневзвешенную стоимость капитала). В соответствии с моделью определения стоимости капитала эта стоимость равна безрисковой доходности капитала (ставки доходности при погашении долгосрочных ценных бумаг с высокой степенью надежности) плюс рыночной премии за риск (премии, ожидаемой от инвестиций в ценные бумаги в целом, которая в прошлом составляла около 4–5 %), умноженной на коэффициент бета (учитывающий относительную волатильность в вашем секторе и равный, как правило, от 0,5 для относительно устойчивых коммунальных услуг до 1,5 для относительно волатильных производителей товаров производственного назначения).

• Что делать, если одна альтернатива кажется более рискованной, чем остальные; следует ли в этом случае пользоваться разными дисконтными ставками? Это возможный вариант, но лучше применять одну и ту же стоимость капитала, которая является мерой систематического (недифференцированного) риска, т. е. неспецифичного риска. Учитывать особенности более рискованной альтернативы можно с помощью прогнозных значений потоков наличных денежных средств, используя для этого более подходящие величины вероятностей и ожидаемых значений (см. инструмент 86).

• Что делать, если при такой дисконтной ставке я все равно испытываю дискомфорт? И не вы один. Такие чувства испытывают практически все! Примените тестирование на чувствительность в диапазоне ±2 % и посмотрите, как изменение чистого приведенного дохода повлияет на относительные рейтинги стратегических альтернатив и ваше решение о стратегическом инвестировании? Если такое случится, выясните почему.

Если все эти рекомендации кажутся вам немного пугающими, можете воспользоваться более простым методом – определения срока окупаемости.

Как применяется метод определения срока окупаемости?

Определите затраты инвестирования (I), скажем, 1 фунта стерлингов. Оцените величину годовых выигрышей от этого вложения, а именно разность между дополнительным поступающим потоком наличных денежных средств (в результате получаемых доходов) и выходящих потоков наличных денежных средств (расходов), происходящих в течение каждого года и вызванных данным инвестированием. Если годовые выгоды каждый год разные по величине, возьмите их среднее значение за первые пять лет, т. е. вы получите, например, В фунтов стерлингов в год. Разделите В на I, и вы получите значение «окупаемости», т. е. число лет, чтобы погасить инвестицию, выраженную в стоимости наличных денег.

Если в нашем примере окупаемость составляет четыре года или меньше, такое инвестирование выглядит вполне разумным. (Оно эквивалентно ставке 9 % дохода за год в течение пятилетнего периода, если даже консервативно предположить, что за пределами этого пятилетнего периода из-за устаревания, реакции конкурентов или каких-то других причин никаких поступлений больше не будет). Однако не довольствуйтесь этим результатом. Проверьте окупаемость и других стратегических альтернатив. Может быть, у какой-то из них срок окупаемости еще короче.

Если вы уверены, что ваша инвестиция будет выгодна для вас на протяжении длительного периода и такое положение дел может сохраниться на протяжении десяти лет, то может быть выгодно и инвестирование с более длительным сроком окупаемости. В этом случае вы можете серьезно анализировать инвестиции со сроком окупаемости около шести-семи лет. Конечно, такие варианты более рискованны, поскольку с вашей конкурентной позицией за эти годы может произойти все что угодно.

После этого определите «чистый выигрыш» стратегической альтернативы, т. е. сумму всех выигрышей, полученных за пять лет, минус стоимость инвестиции. Если у альтернативы более длительный временной горизонт и выгодам нужно, скажем, пять, шесть или семь лет, чтобы начать себя проявлять, в этом случае вам следует прибегнуть к анализу DCF.

Однако есть и другие составляющие, требующие своего учета. Ранее все внимание было уделено лишь одной стороне проекта – финансовой. Но будет ли фирма получать нефинансовые выгоды и добиваться достижения нефинансовых целей при реализации данной альтернативы? Все это также, возможно, нужно учесть при оценивании.

Следует учесть и риск, который у каждой альтернативы может быть больше или меньше, чем у других. Так, альтернатива с перспективой самой высокой доходности при самых низких инвестиционных вложениях может быть неприемлемо рискованной. А вот альтернатива с умеренной отдачей от умеренных инвестиционных вложений может быть фактически безрисковой. Насколько рискованны предлагаемые вами альтернативы?

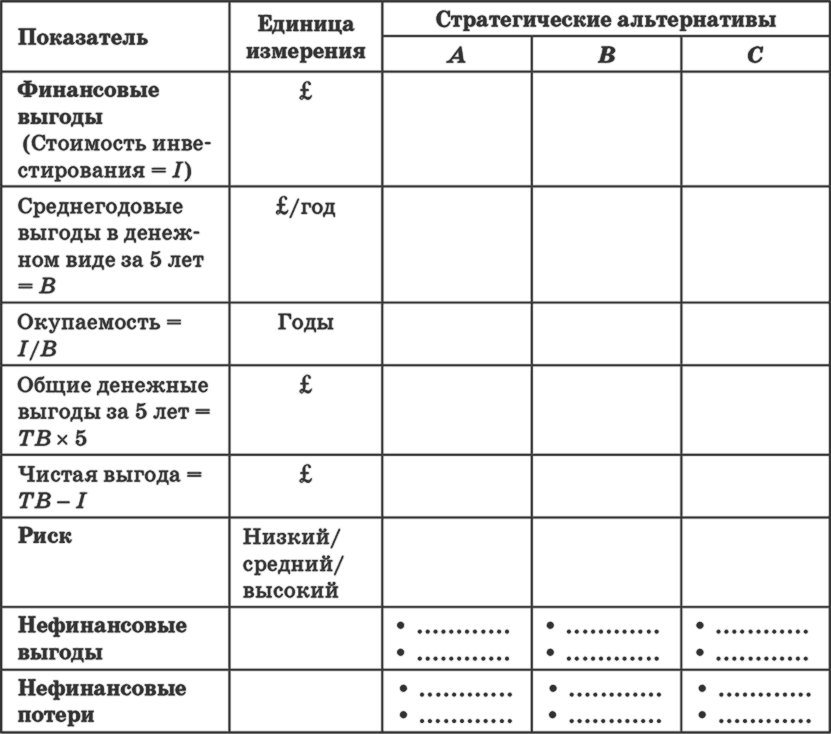

Может быть, полезно выложить все стратегические альтернативы в виде таблицы, где можно показать стоимость инвестирования, годовые выигрыши, окупаемость, чистую выгоду, нефинансовые преимущества и риски, как это сделано в табл. 48.1.

Таблица 48.1

Подход на основе окупаемости, используемый при оценивании стратегических альтернатив

Такая таблица поможет вам точнее определить, какая из трех альтернатив является наиболее финансово выгодной. Ею следует считать ту, у которой чистая выгода является наивысшей, а срок окупаемости – приемлемым, если исходить из тех трех базовых условий, связанных с временной стоимостью денег, о которых упоминалось ранее.

Обратите внимание на то, что альтернатива с самым коротким сроком окупаемости не обязательно является самой лучшей: ее чистая выгода может быть слишком небольшой, хотя и обеспечиваться быстрее всего. Но если альтернатива с самым коротким сроком окупаемости не является взаимно исключающей с той, у которой самая высокая чистая выгода, может быть, есть смысл реализовать сразу обе?

Однако самая финансово выгодная альтернатива из этой таблицы в то же время может быть и самой рискованной. В этом случае вы можете предпочесть альтернативу с меньшей выгодой, но и с более низким риском.

Когда следует пользоваться данными методами

Воспользуйтесь подходом на основе окупаемости только в том случае, если вы испытываете дискомфорт из-за сложностей анализа DCF.

Когда следует проявлять осторожность

Подход на основе окупаемости для оценивания инвестиционных альтернатив является коротким и простым. А может быть, он излишне простой?

У этого метода есть серьезные недостатки. Он не принимает во внимание временную стоимость денег и возможные неоднородность и рискованность годовых потоков наличных денежных средств. К тому же в нем игнорируются такие потоки, лежащие за пределами периода окупаемости, из-за чего он дает преимущества инвестиционным альтернативам с коротким периодом доходности.

Если ваше решение о стратегическом инвестировании является сложным, особенно если выгоды от него будут проявляться на поздних этапах, при его изучении проведите анализ DCF. Если вы сами не очень сильны в нем, обратитесь за помощью к специалисту.

И наконец, каким бы подходом вы ни воспользовались, самая финансово выгодная альтернатива может не быть в целом самой выгодной для вашей фирмы. Иногда она может даже привести к самым тяжелым последствиям с точки зрения достижения нефинансовых целей.

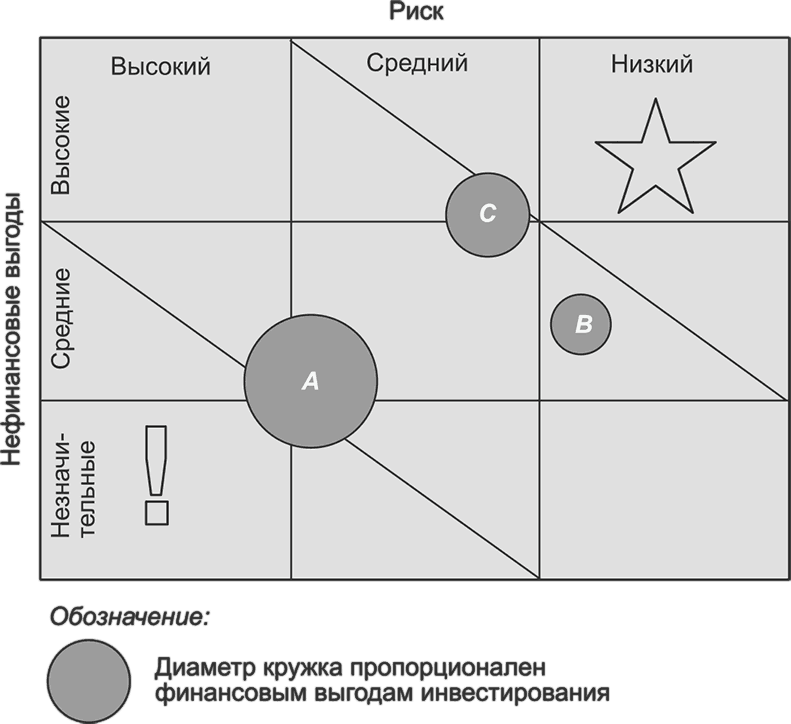

Со всем разобраться поможет диаграмма, подобная той, которая показана на рис. 48.1. Из нее видно, что самая высокая чистая приведенная доходность (NPV) или чистые выгоды, если использовать подход для определения срока окупаемости, у стратегической альтернативы А. Но и уровень риска у нее значительный (от среднего до высокого), а вот с точки зрения достижения нефинансовых целей компании (например, сохранения занятости или обеспечения экологических показателей) она самая слабая. Поэтому более предпочтительной, вероятнее всего, является альтернатива С, которая менее рискованна и в большей мере согласуется с нефинансовыми целями компании, хотя она и не обещает такие высокие финансовые выгоды, как А.

Рис. 48.1. Компромиссный подход к решению вопроса о стратегическом инвестировании: пример

Решение о стратегическом инвестировании редко бывает очевидным. Его финансовые показатели часто трудно оценить, и порой приходится выбирать компромиссный вариант, учитывающий финансовую выгоду, риск и достижение нефинансовых целей.

Принять такое решение должны вы сами.

Данный текст является ознакомительным фрагментом.