3.2. Множество владельцев капитала и барьерная ставка как средневзвешенная оценка затрат на капитал

3.2. Множество владельцев капитала и барьерная ставка как средневзвешенная оценка затрат на капитал

Так как бизнес развивается на собственном и заемном капитале, то требуемая доходность по всему капиталу компании должна отражать веса различных привлекаемых источников финансирования в общем капитале и дороговизну каждого источника.

Часто в модельных конструкциях ограничиваются упрощенным предположением о двух принципиально различных элементах капитала: собственном и заемном с весами ws и wd соответственно. В таком упрощенном понимании рассматриваются две группы инвесторов: инвесторы-кредиторы и инвесторы-собственники (владельцы) компании.

Анализируя инвестиционный риск компании и альтернативные вложения такого же уровня риска, инвесторы предъявляют компании требуемый уровень доходности.

В реальной жизни речь может идти об обыкновенных и привилегированных акциях, купонных и дисконтных облигациях разной степени обеспечения (с залогом, с гарантией или без), лизинге, банковских ссудах, конвертируемых облигациях. Так как значения требуемой доходности владельцев этих элементов капитала не совпадают по причинам различного риска возврата отдачи на вложенные средства, а также по налоговым льготам, предоставляемым компаниям-заемщикам, то и дороговизна этих источников в относительном выражении для компании различна. (Мы будем пользоваться термином «стоимость элементов капитала» для обозначения дороговизны привлекаемых источников, хотя вполне приемлемым термином может выступать и «затраты по элементам капитала».)

В частном случае следует вводить в рассмотрение веса и стоимости всех используемых элементов капитала.

Очевидно, что на несовершенном рынке определение требуемой доходности по тому или иному элементу капитала непростая задача. Неоднозначен и выбор весов.

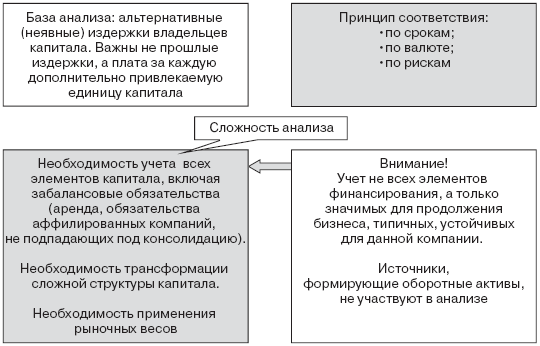

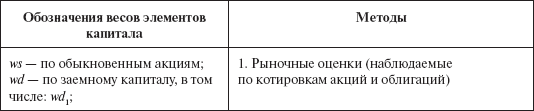

Классическая рекомендация стоимостной модели: веса должны быть выбраны по рыночным оценкам: ws = S/V и wd = D/V. Балансовые (учетные) пропорции и относительные величины платы отражают прошлые особенности функционирования компании и, следовательно, не имеют отношения к инвестиционным проектам и созданию стоимости. Есть еще ряд рекомендаций по оценке абсолютной и относительной величины капитала, которые систематизированы на рисунках 12 и 13.

Рис. 12. Рекомендации по анализу капитала, его элементов и весов для оценки требуемой доходности по капиталу

На практике рыночные оценки могут отсутствовать (нет биржевых котировок или они в силу несовершенств рынка не отражают инвестиционную ценность компании) или сложившиеся пропорции в капитале не соответствуют целевым установкам, являются временными. Поэтому на практике можно встретить варианты оценки весов по балансовым значениям собственного и заемного капитала или по целевым пропорциям (среднеотраслевые соотношения или соотношения по компании-аналогу, основному конкуренту на рынке). Используемые подходы систематизированы в табл. 12.

Общие (средневзвешенные) затраты на капитал компании (сost of сapital) = WACC = ks x (ws) + kd x (wd),

где: ks – стоимость собственного капитала;

kd – стоимость заемного капитала (показывает, как дорого обходится в относительном выражении заемный капитал с учетом налоговых льгот по уменьшению налогооблагаемой базы на величину выплачиваемых процентов).

Из-за налоговых льгот по процентным выплатам компании стоимость заемного капитала не совпадает с требуемой доходностью по заемному капиталу. В часто используемом на практике варианте оценки ставки отсечения налоговые выгоды по заемному капиталу отражаются в величине стоимости заемного капитала:

kd = требуемая доходность по заемному капиталу х (1 – ставка налога на прибыль).

Часто финансовые аналитики рекомендуют упростить оценку весов собственного и заемного капитала и акцентировать внимание на обосновании рыночных значений ставок привлечения (собственного и заемного капитала), не выделяя поэлементно заемные источники финансирования. При обосновании ставки заимствования часто используется метод кредитного рейтинга (наблюдаемого или синтетического, например см. Приложение 4), для собственного капитала – модельные конструкции в рамках портфельного метода.

Поданным анализа 27 крупнейших компаний США, в 1990-е годы 59 % из них использовали рыночные веса элементов капитала для оценки общей требуемой доходности и только 15 % строили анализ на учетных данных[18].

Таблица 12

Методы определения весов в оценке WACC, используемые на практике

При изменении стоимости хотя бы одного элемента (например, собственного капитала при переходе с финансирования нераспределенной прибылью на эмиссионные поступления) затраты на капитал компании меняются (в данном случае – растут).

Сложность отражения аренды имущества, которое использует компания, заключается в рассмотрении этого процесса по аналогии с заимствованием по ставке требуемой доходности. Решает проблему дооценка балансовой величины заемного капитала через капитализацию арендных платежей по годам заключенного договора. Рассмотрим предлагаемый метод на численном примере.

Пример 5

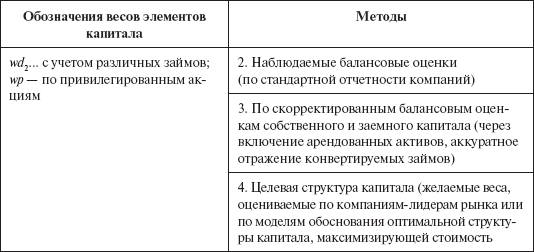

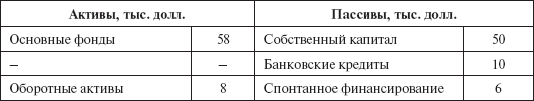

Компания по реализации моторных масел не имеет собственных площадей для хранения запасов и арендует их по 6-летнему договору. Зафиксированные в договоре ежегодные арендные платежи показаны в табл. 13. В распоряжении аналитика имеется отчетный баланс компании (табл. 14) и оценка требуемой доходности по заемному капиталу на основе кредитного рейтинга компании (12 %). Мультипликатор цена/балансовая оценка собственного капитала (Р/BVE) по компаниям-аналогам составляет 2. Требуется оценить веса собственного и заемного капитала для дальнейшей оценки требуемой доходности по капиталу компании.

Решение: Приведенная оценка арендных платежей на шести годах составит 10 тыс. долл. (PV значений в таблице арендных платежей при ставке дисконта 12 %). Следовательно, суммарный заемный капитал составляет 20 тыс. долл. Предполагая, что по компании мультипликатор 2 отражает фактическую оценку рынком перспектив, получаем следующие скорректированные оценки капитала:

Собственный капитал по рыночной оценке = 50 x 2 = 100 тыс. долл., заемный капитал с дооценкой арендованных активов = 10 + 10 = 20 тыс. долл. Весь капитал по рыночной оценке = 120 тыс. долл.

Веса элементов капитала: ws = 100/ 120 = 83 %, wd = 17 %.

Таблица 13

Договор по аренде складских помещений. Оставшиеся арендные платежи по годам

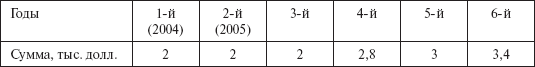

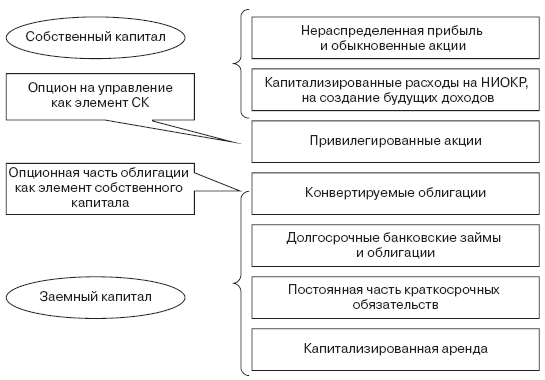

Еще один сложный момент расчета WACC – наличие гибридных финансовых активов (конвертируемых облигаций), что отражено на рис. 13. Гибридные инструменты стали использоваться российскими компаниями с 2005 года. Например, группа «Евросеть» в октябре привлекла 3-месячный кредит от банка «Уралсиб» на сумму 50 млн. долл. под 9,5 % годовых с возможностью конвертации его в 7,53 % акций группы до конца 2005 года. Опцион на конвертацию был исполнен банком.

При наличии у компании гибридных ценных бумаг следует корректно выделить в этом капитале элементы собственного и заемного капитала.

Пример 6

По добывающей американской нефтяной компании Amerada Hess, в 2003 году разместившей конвертируемые облигации 200 тыс. штук с номиналом 1000 долл., как элемент заемного капитала недопустимо рассматривать сумму в 200 млн долл. Привлечем дополнительную информацию и корректно пересчитаем веса капитала на 2003 год. По 6-летним облигациям установлена купонная ставка 3,3 % (полугодовые выплаты). Простые облигации с учетом кредитного рейтинга обошлись бы компании в 10 % годовых. Облигации размещены по 99 % от номинала.

Решение: В цене каждой облигации (990 долл.) заключена часть долга и часть собственного капитала (опцион обмена на акции компании). Сумма приведенной оценки 12-периодного аннуитета величиной купонных полугодовых платежей (1000 x 3,3 %/2) и оценки выплаты номинала через 6 лет при ставке дисконта 10 % дает значение элемента долга в цене конвертируемой облигации (710,72 долл.).

Элемент долга в цене облигации = PV(12 периодов процентных выплат при ставке 5 %) + PV (1000 через 6 лет по ставке 10 %) = 710,72.

Оставшаяся величина цены облигации составляет элемент собственного капитала (990-710,72 = 279,28).

Таким образом, привлеченный компанией капитал в 198 млн долл. по конвертируемым облигациям (200 тыс. штук по 990 долл.) состоит из 72 % долга и 28 % (279,28/990) собственного капитала. Следовательно, при учете этого элемента капитала в общей структуре следует увеличить заемный капитал компании на 142,56 млн долл., а собственный – на 55,44 млн. долл.

Рис. 13. Элементы капитала компании со сложной структурой – важность учета при оценке весов

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

3.1. Альтернативы инвестирования на рынке и барьерная ставка компании

3.1. Альтернативы инвестирования на рынке и барьерная ставка компании Для корректного учета инвестиционного риска в оценке требуемой доходности следует понять логику принятия решений инвесторами – владельцами капитала компании. Инвесторы предоставляют свои деньги

5.5. Опционные характеристики инвестиционных проектов и стимулы к их задействованию: отход от оптимальной политики инвестирования из-за преобладания интересов владельцев собственного капитала над интересами других стейкхолдеров

5.5. Опционные характеристики инвестиционных проектов и стимулы к их задействованию: отход от оптимальной политики инвестирования из-за преобладания интересов владельцев собственного капитала над интересами других стейкхолдеров Следует учитывать еще один агентский

59 СРЕДНЕВЗВЕШЕННАЯ СТОИМОСТЬ КАПИТАЛА

59 СРЕДНЕВЗВЕШЕННАЯ СТОИМОСТЬ КАПИТАЛА На практике любая коммерческая организация финансирует свою деятельность, в том числе и инвестиционную, из различных источников. По–казатель, характеризующий относительный уро–вень общей суммы расходов на поддержание

7.4. Оценка затрат на ИТ

7.4. Оценка затрат на ИТ Финансовая сторона деятельности ИТ до последнего времени вообще была тайной. Бурный рост технологий и повсеместное применение компьютерной техники, сопровождаемое появлением нового программного обеспечения были основным, даже решающим, мотивом